銀行間外匯市場

銀行間外匯市場銀行間外匯市場是指經國家外匯管理局批准可以經營外匯業務的境內金融機構(包括銀行、非銀行金融機構和外資金融機構)之間通過中國外匯交易中心進行人民幣與外幣之間的交易市場。銀行間外匯市場正處於逐步發展與完善之中。

相關名詞

銀行間外匯市場

銀行間外匯市場銀行間外匯市場:經中國人民銀行、國家外匯管理局批准可以經營外匯業務的境內金融機構(包括中外資銀行和非銀行金融機構)之間通過中國外匯交易中心(以下簡稱“交易中心”)的銀行間外匯交易系統進行人民幣和外匯之間交易的市場。

銀行間外匯交易系統:指交易中心(包括中國外匯交易中心上海總部、北京備份中心和其他分中心)為會員之間進行外匯交易和資金清算所提供的電子系統。

外匯交易:指人民幣與外匯之間的即期買賣。

會員:指經交易中心核准,允許其在交易系統內從事外匯交易的境內金融機構。

即期外匯交易:即期外匯交易是以雙方約定的匯率交換兩種不同的貨幣,並在一到兩個營業日後進行清算的外匯交易。

遠期外匯交易:是指外匯買賣雙方預先簽訂遠期外匯買賣契約,規定買賣的幣種、金額、匯率及未來交割的時間,在約定的到期日由買賣雙方按約定的匯率辦理收付交割的外匯交易。

詢價交易:詢價交易是指相互有授信關係的外匯交易主體,直接就所要交易貨幣的幣種、金額、匯率及未來交割的時間進行詢問、磋商,達成一致意見後確認成交的交易方式。

集中競價:集中競價外匯交易是指市場上多個交易主體之間,同時通過某一交易系統或平台,按一定的競價規則進行外匯交易的方式。例如中國銀行間外匯市場現行的交易方式,即是按時間優先、價格優先的競價規則進行交易的。

集中授信:外匯市場的組織者作為一方,按各交易主體的交易資金擁有量為信用標準,授予參與交易的各交易主體一定交易額度的行為,各交易主體同時也授予中央清算部門一定規模的交易額度。

雙邊授信:外匯市場上交易主體雙方之間,相互直接授予對方一定交易信用額度的行為。

雙邊清算:市場上交易主體達成外匯交易之後,不通過某一清算機構,而是相互直接將資金匯入對方指定賬戶的清算方式。

背景材料

銀行間外匯市場發展進程

銀行間外匯市場發展進程1994年,中國外匯管理體制進行了重大改革,取消外匯留成、上繳和額度管理,實行結售匯制度,建立全國統一的銀行間外匯市場。同時,建立了以中國外匯交易中心的電子交易系統為依託的交易平台。銀行間外匯市場的建立,奠定了以市場供求為基礎的、有管理的浮動匯率制的基礎。

市場組織形式:中國銀行間外匯市場實行會員制管理,凡經批准設立、開展外匯業務以及經營結售匯業務的金融機構及其分支,均可申請成為銀行間外匯市場的會員,經審核批准後,通過中國外匯交易中心的電子交易系統入市交易。

報價成交方式:目前,銀行間市場實行分別報價、撮合成交的競價交易方式。交易主體在中國外匯交易中心現場或通過遠程終端報出買、賣價格,中國外匯交易中心的交易系統按照價格優先、時間優先的原則對外匯買入報價和賣出報價的順序進行組合,按照最低賣出價和最高買入價的順序撮合成交。

清算交割模式:銀行間外匯市場實行本外幣集中清算的辦法。銀行間外匯市場的交易會員的外匯資金清算通過中國外匯交易中心在境外開立的統一的外匯帳戶辦理,人民幣資金清算通過各會員在中國人民銀行開立的人民幣帳戶辦理。目前,本外幣資金在交易日的第二天同時辦理交割入帳,即T 1清算。

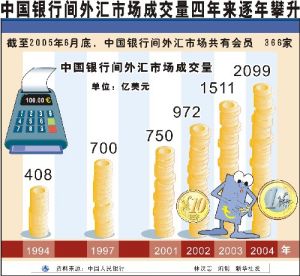

銀行間外匯市場運行的11年裡,市場會員的數量不斷增加、會員的性質呈多樣化趨勢。截止2005年6月底,銀行間外匯市場共有會員366家,其中,國有商業銀行4家、股份制商業銀行11家、政策性銀行3家、城市商業銀行39家、商業銀行的授權分行109家、外資銀行179家、信託投資公司2家及19家農村信用聯社。

1994年銀行間外匯市場成立初期,只有美元和港幣兩個幣種的交易,1995年增加了日元兌人民幣的交易, 2002年增加歐元兌人民幣交易;為活躍交易、提高流動性,2002年4月和7月中國外匯交易中心分別在歐元和港幣交易上開始試行做市商制度;2003年外匯市場交易時間從原來的上午半天交易延長到全天交易;推出了雙向交易,以方便會員及時進行頭寸平補和資金調度。

銀行間外匯市場成交量逐年攀升,1994年,銀行間外匯市場的總成交量僅為408億美元,1997年達到700億美元;受亞洲金融危機影響,隨後兩年交易量出現下滑;2000年恢復增長,2001年市場成交量超過金融危機前的水平,達到750億美元;2002年成交量增加到972億美元;2003年市場成交量突破1000億美元,達到1511億美元;2004年市場成交量一舉突破2000億美元,達到創記錄的2099億美元。

做市商的基本條件

銀行間外匯市場

銀行間外匯市場(一)遵守中國人民銀行和外匯局的有關規定,在提交申請的前兩年內,無結售匯業務和外匯市場交易違法、違規記錄;

(二)具備健全的外匯業務風險管理系統、內部控制制度和較強的本外幣融資能力;

(三)集中管理結售匯綜合頭寸;

(四)取得銀行間外匯市場會員(以下簡稱市場會員)資格兩年(含)以上;

(五)上一半年期全行在銀行間即期外匯市場人民幣與外幣交易規模排名在前30名(含)以內;

(六)上一半年期全行境內代客跨境收支規模排名在前50名(含)以內;

(七)上年度全行資本充足率達到8%或外匯資本金在等值1億美元(含)以上。

做市商的義務

美元

美元(一)在銀行間即期競價和詢價外匯市場上,在規定的交易時間內,連續提供人民幣對主要交易貨幣(含美元)的買、賣雙向價格。其中,在即期競價市場所報價格應是有效的可成交價格,在即期詢價市場所報價格可以是參考價格,做市商可根據交易對手的授信情況、資金實力等,以所報價格為基礎與交易對手議定成交價;

(二)在銀行間即期競價和詢價外匯市場上,報價不得超過中國人民銀行規定的銀行間市場交易匯價的浮動幅度;

(三)在外匯市場誠實交易,不利用非法或其他不當手段操縱市場價格;

(四)嚴格遵守外匯市場交易和結售匯綜合頭寸的相關管理規定,及時報送結售匯綜合頭寸日報表;

(五)每月向外匯局提交本機構交易情況報告,包括本機構交易量、交易筆數、做市交易情況,及時報告做市報價和交易情況中的重大事件及本機構和境外母行的重大事件(如資信評級調整)。每季度報告本機構的業務經營情況、外匯敞口頭寸、資本充足率、交易情況、國際外匯市場走勢分析及其它有關資料。

做市商的申請材料

外匯局

外匯局(一)承諾嚴格履行做市商做市義務的申請報告;

(二)符合第三條所列條件的可行性分析報告(主要包括外匯業務風險管理和內部控制制度、上一半年期全行銀行間即期外匯市場人民幣與外幣交易規模、上一半年期全行境內代客跨境收支規模、上年度全行資本充足率、資本金規模、外匯敞口、流動性比例等);

(三)外匯局要求提供的其他材料和檔案。

非金融企業的制約因素

中國人民銀行

中國人民銀行潛在需求不等於現實需求,非金融企業參與銀行間外匯市場現實需求的第一項制約因素是市場準入門檻。《中國人民銀行關於加快發展外匯市場有關問題的通知》給非金融企業參與銀行間即期外匯市場設立了5道門檻:

①上年度經常項目跨境外匯收支25億美元或者貨物貿易進出口總額20億美元以上;

②具有2名以上從事外匯交易的專業人員;

③具備與銀行間外匯市場聯網的電子交易系統;

④自申請日起前兩年內沒有重大違反外匯管理法規行為;

⑤國家外匯管理局規定的其他條件。

另外,要參與銀行間遠期外匯交易,非金融企業會員須經國家外匯管理局批准。

運營機制

計算機聯網

計算機聯網1.實行計算機聯網交易。中國外匯交易中心通過計算機聯絡與全國各地的分中心和調劑中心實行聯網交易。

2.實行會員制。經中國人民銀行批准設立,國家外匯管理局準許經營外匯業務的金融機構,可向中國外匯交易中心申請,成為外匯交易中心的會員,參與國內外外匯市場交易。會員分為自營會員和代理會員兩類。自營會員可兼營代理業務,代理會員只能從事代理業務,不得兼營自營業務。

3.實行分別報價、撮合成交的競價交易方式。在中國外匯交易的系統中,交易員報價後,由交易系統按照價格優先、時間優先的原則撮合成交。當買入報價和賣出報價相同時,報價即為成交價;當買入報價高於賣出報價時,成交價為買入報價與賣出報價的算術平均數。當買賣雙方報價數額相等時,買賣雙方所報數額全部成交;當買賣雙方報價數額不相等時,成交數額為所報數額較少者,未成交部分可保留、變更或撤銷。

4.實行本外幣資金的集中清算。在中國外匯市場的系統中,人民幣資金實行二級清算,即哥哥分中心負責當地會員之間的清算,總中心負責各分中心的差額清算。人民幣資金清算通過在中國人民銀行開立的人民幣賬戶辦理。外匯資金實行以及清算,即總中心負責會員之間的清算。外匯資金清算通過中國外匯交易中心在境外開立的外匯帳戶辦理,本外幣資金清算速度均為T 1。

5.在全國統一的銀行間外匯市場,交易時間和交易品種都有明確的規定。一般情況下,交易市場每周一至五上午9點20分至11點開市,國內法定節假日不開市。交易幣種有美元、港元、日元等。

發展

匯率

匯率為進一步完善社會主義市場經濟體制,提高匯率形成的市場化程度,為銀行和企業提供更多的風險管理工具,中國人民銀行今日發布《關於加快發展外匯市場有關問題的通知》(以下簡稱《通知》),決定推出有關改革措施,進一步推進中國銀行間外匯市場的發展。

1994年中國進行外匯體制改革,實行人民幣官方匯率和外匯調劑市場匯率並軌,建立統一的銀行間外匯市場。11年來,中國銀行間外匯市場主要為外匯指定銀行平補結售匯頭寸服務,並在此基礎上生成人民幣匯率。這一市場在中國外匯體制改革中發揮了重要作用。隨著中國社會主義市場經濟體制的建立和不斷完善,進一步發揮外匯市場在價格發現、有效配置資源和管理風險上的作用更加突出,迫切需要加快銀行間外匯市場的建設,推動市場的發展。

《通知》主要包括三方面內容:一是擴大銀行間即期外匯市場交易主體範圍,允許符合條件的非銀行金融機構和非金融企業按實需原則參與銀行間外匯市場交易;二是增加銀行間市場交易模式,在銀行間外匯市場引入詢價交易方式,銀行間外匯市場參與主體可在原有集中授信、集中競價交易方式的基礎上,自主選擇雙邊授信、雙邊清算的詢價交易方式,詢價交易將首先在遠期交易中使用;三是進一步豐富銀行間外匯市場交易品種,允許符合條件的銀行間外匯市場參與主體開展銀行間遠期外匯交易,並允許取得遠期交易備案資格6個月以上的市場會員開展銀行間即期與遠期、遠期與遠期相結合的人民幣對外幣掉期交易。

《通知》要求市場會員建立健全內部管理制度和風險防範機制,管理部門將進行逐日監管,控制交易風險。

擴大市場參與主體、增加市場交易品種和豐富市場交易模式,是完善人民幣匯率形成機制的重要舉措,有利於充分發揮銀行間外匯市場在資源配置中的基礎性作用。中國人民銀行在進一步加快銀行間外匯市場發展的同時,將加強對銀行間外匯市場的監督和管理,確保市場平穩有序運行,保持人民幣匯率在合理、均衡水平上的基本穩定。

外匯市場產生的原因

外匯市場,是指從事外匯買賣的交易場所,或者說是各種不同貨幣相互之間進行交換的場所。外匯市場之所以存在,是因為:-貿易和投資進出口商在進口商品時支付一種貨幣,而在出口商品時收取另一種貨幣。這意味著,它們在結清賬目時,收付不同的貨幣。因此,他們需要將自己收到的部分貨幣兌換成可以用於購買商品的貨幣。與此相類似,一家買進外國資產的公司必須用當事國的貨幣支付,因此,它需要將本國貨幣兌換成當事國的貨幣。

-投機

兩種貨幣之間的匯率會隨著這兩種貨幣之間的供需的變化而變化。交易員在一個匯率上買進一種貨幣,而在另一個更有利的匯率上拋出該貨幣,他就可以盈利。投機大約占了外匯市場交易的絕大部分。

-對沖

由於兩種相關貨幣之間匯率的波動,那些擁有國外資產(如工廠)的公司將這些資產折算成本國貨幣時,就可能遭受一些風險。當以外幣計值的國外資產在一段時間內價值不變時,如果匯率發生變化,以國內貨幣折算這項資產的價值時,就會產生損益。公司可以通過對沖消除這種潛在的損益。這就是執行一項外匯交易,其交易結果剛好抵消由匯率變動而產生的外幣資產的損益。