承銷概述

當一家發行人通過證券市場籌集資金時,就要聘請證券經營機構來幫助它銷售證券。證券經營機構藉助自己在證券市場上的信譽和營業網點,在規定的發行有效期限內將證券銷售出去,這一過程稱為承銷。它是證券經營機構的基本職能之一。

《中華人民共和國公司法》規定,股份有限公司向社會公開發行新股,應當由依法設立的證券經營機構承銷,簽訂承銷協定。承銷包括包銷和代銷兩種方式,承銷協定中應當載明承銷方,承銷期滿,尚未售出的股票按照承銷協定約定的包銷或者代銷方式分別處理。

證券承銷條款

證券承銷條款承銷形式

根據證券經營機構在承銷過程中承擔的責任和風險的不同,承銷又可分為代銷和包銷兩種形式。

承銷資格

證券經營機構要從事股票承銷業務,首先必須申請取得中國證監會獲準的從事股票承銷業務的資格。有關這方面申請程式在國務院證券委1996年6月17日頒發的《證券經營股票承銷業務管理辦法》中明確規定。

1998年12月30日頒布的《證券法》對從事證券業務的證券公司進行分類,並對可從事證券承銷業務的綜合類證券公司作出新規定。

承銷條件

證券承銷談判

證券承銷談判證券商申請從事股票承銷業務應具備的條件

根據1996年6月17日國務院證券委頒發的《證券經營機構股票承銷業務管理辦法》規定,證券經營機構從事股票承銷業務,應當取得證監會頒發的《經營股票承銷業務資格證書》。

證券經營機構申請從事股票承銷業務,應當同時具備下列條件:

1.證券專業機構具有不低於人民幣2000萬元的淨資產,證券兼營機構具有不低於人民幣2000萬元的證券營運資金。

2.證券專業機構具有不低於人民幣1000萬元的淨資產,證券兼營機構具有不低於人民幣1000萬元的淨證券營運資金。

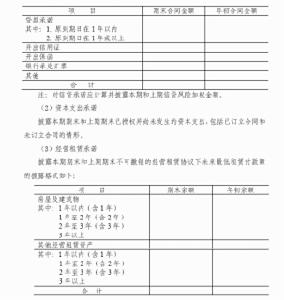

淨資本的計算公式為:

淨資本的計算公式為:

淨資本=淨資產-(固定資產淨值 長期投資)×30%-無形及遞延資產-提取的損失準備金-證監會認定的其他長期性或高風險資產。

淨證券營運資金是指證券兼營機構專門用於證券業務的具有高流動性的資金。

(註:新頒布的《證券法》規定可從事證券承銷業務的綜合類證券公司註冊資本最低限額為人民幣5億元。)

3.三分之二以上的高級管理人員和主要業務人員獲得證監會頒發的《證券業從業人員資格證書》。在未取得《證券從業人員資格證書》前,應當具備下列條件:

(1)高級管理人員具備必要的證券、金融、法律等有關知識,近二年內沒有嚴重違法違規行為,其中三分之二以上具有三年以上證券業務或五年以上金融業務工作經歷;

(2)主要業務人員熟悉有關的業務規則及業務操作程式,近二年內沒有嚴重違法違規行為,其中三分之二以上具有二年以上證券業務或三年以上金融業務的工作經歷。

4.證券經營機構在近一年內無嚴重的違法違規行為或在近二年內未受到取消股票承銷業務資格的處罰。

5.證券經營機構成立並且正式開業已超過半年;證券兼營機構的證券業務與其他業務分開經營、分帳管理。

6.具有完善的內部風險管理與財務管理制度,財務狀況符合以下管理要求:

(1)證券經營機構負債總額與淨資產之比不超過10,證券兼營機構從事證券業務發生的負債總額與證券營運資金之比不超過10;

(2)證券經營機構從事股票承銷業務,其流動性資產占淨資產或證券營運資金的比例不得低於50%。

7.具有能夠保障正常營業的場所和設備。

8.證監會要求的其他條件。

證券商擔任主承銷商應具備條件

根據1996年6月17日國務院證券委頒發的《證券經營機構股票承銷業務管理辦法》規定,證券經營機構從事股票承銷業務過程中擔任主承銷商的,除應當具備證券商從事股票承銷業務資格的條件外,還應同時具備下列條件:

1.證券專營機構具有不低於人民幣5000萬元的淨資產和不低於人民幣2000萬元的淨資本,證券兼營機構具有不低於人民幣5000萬元的證券營運資金和不低於人民幣2000萬元的淨證券營運資金。

(註:新頒布的《證券法》規定可從事證券承銷業務的綜合類證券公司註冊資本最低限額為人民幣5億元。)

2.取得證券承銷從業資格的專業人員或符合條件的主要承銷業務人員至少6名,並且應當有一定的會計、法律知識的專業人員。

3.參與過三隻以上股票承銷或具有三年以上證券承銷業績。

4.在最近半年內沒有出現作為發行首次公開發行股票的主承銷商,而在規定的承銷期內售出股票不足本次公開發行總數20%的記錄。

牽頭組織承銷團的證券經營機構或獨家承銷某一隻股票的證券經營機構為主承銷商。

證券商申請取得資格證書須向證監會報送檔案

1.由證監會統一印製的《證券經營機構經營股票承銷業務資格申請表》;

2.機構批設機關頒發的《經營金融業務許可證(副本)》(現為《經營證券業務許可證》);

3.工商行政管理部門頒發的《企業法人營業執照(副本)》;

4.由機構批設機關核准的公司章程;

5.內部風險與財務管理制度說明;

6.由具有從事證券業務資格的會計師事務所出具的淨資產或淨證券營運資金驗資證明;

7.由具有從事證券相關業務資格的會計師事務所審計的上年末資產負債表、損益表和財務狀況變動表;

8.法定代表人、主要負責人及主要業務人員的《證券業從業資格證書》或簡歷、專業證書等;

9.最近一年股票承銷業務或最近三年證券承銷業務情況的說明材料;

10.證監會要求的其他檔案。

中國證監會審查承銷資格的程式

證監會自收到完整申請資料後的三十個工作日內根據規定要求對申請檔案進行審查。經審查符合條件的,由證監會頒發資格證書;經審查不符合條件的,不予頒發資格證書,且半年內不受理其重新申請。

承銷協定

證券承銷協定是證券承銷制度的核心,是證券發行人與證券公司之間簽署旨在規範和調整證券承銷關係以及承銷行為的契約檔案。具體來說,它是證券公司等證券經營機構擔任主承銷商或聯合主承銷商承銷證券時,與發行人簽訂的包銷或者代銷協定。

主承銷協定的條款分為必備性條款和任意性條款。根據中國《證券法》的規定,主承銷協定的必備條款包括:

1、當事人的名稱、住所及法定代表人的姓名。

2、包銷,代銷證券的種類、數量、金額及發行價格。其中的股票發行價格採用溢價發行的,其發行價格由發行人與承銷的證券公司協商確定,報中國證監會核准。

3、包銷、代銷的期限及起止日期;其中的承銷期不得超過90日。

4、包銷、代銷的付款方式及日期。

5、包銷、代銷的費用和結算辦法。

6、違約責任。

7、中國證監會規定的其他事項。

證券承銷協定的特點

1、簽署證券承銷協定的證券公司必須具有證券監管機構特別許可和授予的承銷業務資格

中國證券公司分為經紀類證券公司和綜合類證券公司,經紀類證券公司只能從事證券經紀業務,不得從事自營、承銷等業務。綜合類證券公司經證券監管機構的特許授權,可以依法從事證券承銷業務。所以,有些綜合類證券公司獲得了承銷業務資格,可以從事證券承銷業務;有些綜合類證券公司未獲得證券承銷資格,不得從事證券承銷業務。取得承銷商資格的證券公司可能取得不同證券的承銷資格,如有的證券公司僅取得A股股票承銷資格,有些則可同時取得B股承銷資格。有的證券公司只取得證券分承銷商資格,有些取得主承銷商資格。證券公司必須在證券監管機構核准或許可的範圍內,從事證券業務。

2、證券承銷協定是書面要式契約

首先,證券承銷協定必須採取書面形式簽署,不得採取口頭或其他形式達成協定。其次,證券承銷協定應當記載法律、法規要求記載的事項,證券監管機構要求記載的事項,也須記載於承銷協定。最後,證券承銷協定經雙方當事人簽署後,須提交證券監管機構批准和備案。證券發行人與承銷商對證券承銷協定的任何補充、修改和變更,也必須提交證券監管機構批准和備案。這可以防止證券發行人和承銷商借補充、修改和變更之名,規避證券監管機構的監管。

3、證券承銷協定是證券發行送審檔案的組成部分

《股票條例》第20條規定,公開發行的股票,應當由證券經營機構承銷。根據中國信息披露制度,證券承銷協定是證券發行的法定送審檔案。在實踐中,證券公司在介入證券發行準備工作時,就處於與證券發行人協商承銷協定的狀態。證券發行人在向證券監管機構報送送審檔案時,必須提供與承銷機構草簽的承銷協定和證券承銷方案。證券監管機構可對承銷協定內容提出反饋意見,承銷協定雙方根據該反饋意見作出補充修改後,並在接近招股說明書公布時,最終正式簽署承銷協定。

4、證券承銷協定不得違反國家強行法的規定

現行法律對證券承銷協定的個別特殊條款作有限制性規定,證券發行人與承銷商簽署承銷協定時,必須遵守此類規定。如根據《證券法》第26條第1款規定,證券的代銷、包銷期最長不得超過90日。《證券法》第28條規定,股票發行採取溢價發行的,其發行價格由發行人與證券公司協商確定,報請證券監管機構核准。