負債的好處

1)公司所得稅的抵減作用。

由於債務利息和股利的支出順序不同,世界各國稅法基本上都準予利息支出作為成本稅前列支,而股息則必須在稅後支付。

2)權益代理成本的減少

負債有利於企業管理者提高工作效率、減少在職消費,更為關鍵的是,它有利於減少企業的自由現金流量,從而減少低效或非盈利項目的投資。

負債的受限

1)財務困境成本,包括破產威脅的直接成本、間接成本和權益的代理成本;

2)個人稅對公司稅的抵消作用。

因此,現實中企業的最優資本結構是使債務資本的邊際成本和邊際收益相等時的比例。

發展

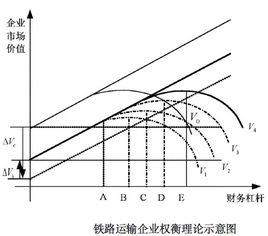

權衡理論的代表人物包括羅比切克(Robichek,1967)、梅耶斯(Mayers,1984)、考斯(Kraus,1973)、魯賓斯坦(Rubinmstein,1973)、斯科特(Scott,1976)等人。權衡理論認為,企業可以利用稅收禁止的作用,通過增加債務來增加企業價值。但隨著債務的上升,企業陷入財務困境的可能性也增加,甚至可能導致破產,如果企業破產,不可避免的會發生破產成本。即使不破產,但只要存在破產的可能,或者說,只要企業陷入財務困境的機率上升,就會給企業帶來額外的成本,這是制約企業增加借貸的一個重要因素,因此,企業在決定資本結構時,必須要權衡負債的避稅效應和破產成本。

根據權衡理論,負債企業價值等於無負債企業價值加上節稅利益,減去預期財務拮据成本的現值,即 V1= V u+ T c B− F P V(FPV為預期財務危機成本的現值,包括由於債務過高引起的直接或間接的財務危機成本),企業的最佳資本結構存在於企業負債所引起的企業價值增加與因企業負債上升所引起的企業風險成本和各項費用相等時的平衡點上,此時的企業價值最大。

權衡理論以後又發展為後權衡理論,後權衡理論的代表人物是迪安吉羅(Diamond,1984)、梅耶斯(Mayers,1984)等人,他們將負債的成本從破產成本進一步擴展到了代理成本、財務困境成本和非負債稅收利益損失等方面,同時,又將稅收利益從原來所討論的負債收益引申到非負債稅收收益方面,實際上是擴大了成本和利益所包括的內容,把企業融資看成是在稅收收益和各類負債成本之間的權衡。

理論公式

權衡理論認為,負債企業的價值等於無負債企業價值加上稅賦節約,減去與其財務困境成本的現值和代理成本的現值;最優資本結構存在稅賦成本節約與財務困境成本和代理成本相互平衡的點上。結論公式如下:

V(a) = Vu + TD(a) - C(a)

其中:V(a)表示有舉債的企業價值,Vu表示無舉債的企業價值,TD表示負債企業的稅收利益,C是破產成本,a是舉債企業的負債權益比。

根據權衡理論,Vu是不變的常量,而TD和C都是a的增函式。在a較小時,TD的增量速度高於C的增量速度,此時企業繼續舉債是有利的;但隨著a的增加,當TD的增量速度等於C的增量速度時,企業舉債比例達到臨界點,此時企業價值最大。

財務困境成本的現值由兩個重要因素決定:1.發生財務困境的可能性;2.企業發生財務困境的成本大小。一般情形下,發生財務困境的可能性與企業收益現金流的波動程度有關。現金流與資產價值穩定程度低的企業,因違約無法履行償債義務而發生財務困境的可能性相對較高,而現金流穩定可靠、資本密集型的企業,如公用事業公司,就能利用較高比率的債務融資,且債務違約的可能性很小。

企業財務困境成本的大小取決於這些成本來源的相對重要性以及行業特徵。如果高科技企業陷入財務困境,由於潛在客戶與核心員工的流失以及缺乏容易清算的有形資產,致使財務困境成本可能會很高。相反,不動產密集性高的企業財務困境成本可能較低,因為企業價值大多來自相對容易出售和變現的資產。

理論意義

權衡理論有助於解釋有關企業債務的難解之謎。財務困境成本的存在有助於解釋為什麼有的企業負債水平很低而沒有充分利用債務抵稅收益。財務困境成本的大小和現金流的波動性有助於解釋不同行業之間的企業槓桿水平的差異。