術語簡介

利率上下限期權即購買者可以通過購買一個特定的商定利率的利率上限期權,同時又以較低商定利率賣出一個利率下限期權來縮小利率的波動範圍。利率上下限期權的實質是借款人買進一個看漲期權,同時賣出一個看跌期權,目的是以收入的看跌期權的期權費抵消一部分付出的看漲期權的期權費,並且實現把所承受利率的波動限制在一定範圍內。

如何運用

利率上下限期權市場運用

利率上下限期權市場運用利率上下限期權,又稱領子期權,是利率上限期權和利率下限期權的結合。利率上下限期權的購買者購買一個特定商定利率的利率上限期權的同時,又以較低商定利率賣出一個利率下限期權來縮小利率的波動範圍。利率上下限期權的實質是借款人買進一個看漲期權,同時又賣出一個看跌期權,目的是以獲取的看跌期權的期權金抵消一部分付出的看漲期權的期權費,它適合於對穩定性有較強要求的市場參與者。

利率上下限期權,通常被認為是避險工具,將出售看漲期權與較低行使價格的看跌期權聯繫在一起。這種策略可以在下降趨勢市場中提供一定的保護作用,而且還能減少購買對沖用途的看跌期權產生的費用。由於出售看漲期權產生的收益可以抵消購買看跌期權產生的費用,因此淨現金支付將比只購買看跌期權的費用要低。簡言之,利率上下限期權以相對較低的費用提供了一定程度的資產組合保護作用,同時也放棄了在上漲市場中的潛在收益。

案例

1、對沖300萬美元的股票組合

2、標準普爾500指數期貨9月份的1400點期貨契約

3、1350點7月看跌期權,交易價格為15點(每份期權價格為:$250×15=$3750)

4、1450點7月看漲期權,交易價格為16點(每份期權價格為:$250×16=$4000)

5、操作策略:買入10張期權價格為15點的1350點7月看跌期權,同時賣出10張價格為16點的1450點7月看漲期權

6、每份差額的淨現金信貸為1點(即250美元),在進行完全對沖時,交易者可獲取2500美元的現金信貸

7、上升趨勢無虧損點為:看漲期權的行使價格+淨現金信貸額(1450+1=1451),該資產組合將放棄1451點以上的所有收益

8、最低售價:看跌期權行使價格+淨現金信貸額(1350+1=1351),無論標準普爾500指數跌到距離1351點多遠的低點,投資者的低價都將維持在1351點

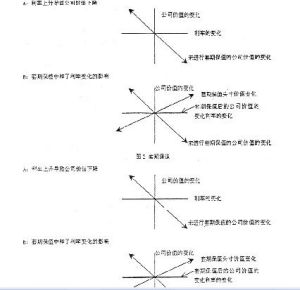

P0為看漲期權的均衡損益點,P1是看跌期權的均衡損益點。當價格跌至P1點以下,即可行使看跌期權,以保證資產組合價值不受影響,同時看漲期權一般不會被行使而到期失效,從而以較低的差價期權金在下跌市場中保護了資產組合的價值。另一方面,如果是在上升市場中,當市價超過P0點,則看漲期權買方將行使期權,賣方會因此遭受一定的損失,由期權金差值收入來緩衝。

股指期貨和股指期權為投資者提供了無數的投資和交易機會。在下降或不穩定的股票市場上,股指期貨和期權可以作為保護股票組合價值的對沖工具。目前有很多專業投資人士使用複雜的對沖策略和套利策略,個人投資者也可以使用股指期貨和期權策略在競爭的市場上獲利。

與其他投資一樣,我們需要根據自身的個人目標和風險承受能力,來決定是否使用股指期貨或期權,以及如何使用這些策略進行資產組合保值和套利。上文所述的股指期貨和期權保值策略不僅適用於個人投資者,現今越來越多的經紀人也開始把這些策略套用到有價證券的交易中。