計算公式

經營槓桿

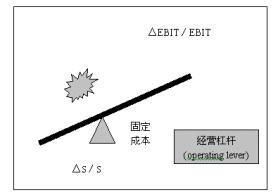

經營槓桿經營槓桿係數,是指息稅前利潤變動率相當於產銷業務量變動率的倍數。

經營槓桿係數=息稅前利潤變動率/產銷業務量變動率

報告期經營槓桿係數=基期邊際貢獻/基期息稅前利潤

在求得經營槓桿係數以後,假定固定成本不變,即可用下列公式預測計畫期的經營利潤:

計畫期經營利潤=基期經營利潤×(1+產銷量變動率×經營槓桿係數)

在某一固定成本比重的作用下,銷售量變動對利潤產生的作用,被稱為經營槓桿。由於經營槓桿對經營風險的影響最為綜合,因此常常被用來衡量經營風險的大小。經營槓桿的大小一般用經營槓桿係數表示,即EBIT變動率與銷售量變動率之間的比率。

內容

1、營業槓桿利益

經營槓桿

經營槓桿例:XYZ公司在營業總額為2400-3000萬元以內,固定成本總額為800萬元,變動成本率為60%。公司1998-2000年的營業總額分別為2400萬元,2600萬元和3000萬元。XYZ公司在營業總額為2400-3000萬元的範圍內,固定成本總額每年都是800萬元即保持不變,隨著營業總額的增長,息稅前利潤以更快的速度增長。在例7—18中,XYZ公司1999年與1998年相比,營業總額的增長率為8%,同期息稅前利潤的增長率為50%;2000年與1999年相比,營業總額的增長率為15%,同期息稅前利潤的增長率為67%。由此可知,由於XYZ公司有效地利用了營業槓桿,獲得了較高的營業槓桿利益,即息稅前利潤的增長幅度高於營業總額的增長幅度。

2、營業風險

營業風險(BusinessRisk)也稱經營風險,是指與企業經營相關的風險,尤其是指利用營業槓桿而導致息稅前利潤變動的風險。

影響營業風險的因素,主要有:產品需求的變動、產品售價的變動、單位產品變動成本的變動、營業槓桿變動等。營業槓桿對營業風險的影響最為綜合,企業欲取得營業槓桿利益,就需承擔由此引起的營業風險,需要在營業槓桿利益與風險之間作出權衡。

例:假定XYZ公司1998—2000年的營業總額分別為3000萬元,2600萬元和2400萬元,每年的固定成本都是800萬元,變動成本率為60%。XYZ公司在營業總額為2400-3000萬元的範圍內,固定成本總額每年都是800萬元即保持不變,而隨著營業總額的下降,息稅前利潤以更快的速度下降。例如,XYZ公司1999年與1998年相比,營業總額的降低率為13%,同期息稅前利潤的降低率為40%;2000年與1999年相比,營業總額的降低率為8%,同期息稅前利潤的降低率為33%。由此可知,由於XYZ公司沒有有效地利用了營業槓桿,從而導致了營業風險,即息稅前利潤的降低幅度高於營業總額的降低幅度。

3、營業槓桿係數

營業槓桿係數(DegreeofOperatingLeverage,DOL),也稱營業槓桿程度,是息稅前利潤的變動率相當於銷售額(營業額)變動率的倍數。

它反映著營業槓桿的作用程度。為了反映營業槓桿的作用程度,估計營業槓桿利益的大小,評價營業風險的高低,需要測算營業槓桿係數。

係數套用

經營槓桿

經營槓桿第一,它體現了利潤變動和銷量變動之間的變化關係;

第二,經營槓桿係數越大,經營槓桿作用和經營風險越大;

第三,固定成本不變,銷售額越大,經營槓桿係數越小,經營風險越小,反之,則相反;

第四,當銷售額達到盈虧臨界點時,經營槓桿係數趨近於無窮大。

企業一般可通過增加銷售額,降低單位變動成本和固定成本等措施來降低經營槓桿和經營風險。

途徑

企業一般可以通過增加銷售金額、降低產品單位變動成本、降低固定成本比重等措施使經營槓桿率下降,降低經營風險。

理解

一方面:是從經營槓桿係數的計算公式可以看出來,單價和銷售量增加,邊際貢獻就會增加,經營槓桿係數=邊際貢獻/(邊際貢獻-固定成本),因為分母還要減去一個固定成本,分母總是小於分子的,因此同時增加一個數值時,相對於金額較大的分子來說,它增加的幅度相對較小,而相對於金額較小的分母來說,它增加的幅度相對要大,所以分母增加比例越大,則整個式子越小,即經營槓桿係數越小。

舉例:如邊際貢獻=100,固定成本=20,則經營槓桿係數=100/(100-20)=1.25,當由於單價上升而使邊際貢獻增加20時,即邊際貢獻=120,固定成本不變,則120/(120-20)=1.2<1.25,即經營槓桿係數變小,兩者呈反方向變化,其他也一樣分析。

另一方面:經營槓桿係數越大經營風險則越大,如果單價和銷售量增加,那不相當於可以得到更多的利潤;經營風險就會越小的,經營槓桿係數也會越小,所以其與經營槓桿係數呈反方向變化。

財務管理術語

| 財務管理是在一定的整體目標下,關於資產的投資,資本的籌資和經營中現金流量,以及利潤分配的管理。 |