投資

目前黃金市場上的黃金投資工具較多,有黃金現貨、黃金期貨、黃金期權、黃金掉期(Gold Swaps)、黃金槓桿契約(Gold Leverage Contracts)、黃金券(Gold Certificate)、黃金存單(Depository Orders)等。

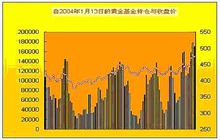

黃金基金

黃金基金黃金現貨市場上實物黃金的主要形式是金條(Gold Bullion)和金塊,也有金幣、金質獎章和首飾等。金條有低純度的砂金和高純度的條金,條金一般重400盎司。市場參與者主要有黃

概述

金生產商、提煉商,中央銀行,投資者和其它需求方,其中黃金交易商在市場上買賣,銀行為其融資。黃金現貨報盤價差一般為每盎司0.5-1美元,如紐約金市周五收盤報297.50/8.00美元,此前某日收盤報299.00/300.00。盎司(Ounce)為度量單位,1盎司相當於31.1035克。

黃金期權交易是期權購買者付給期權費後,享有按協定的價格買賣黃金現貨或期貨的權利,分買入期權(Call Option)和賣出期權(Put Option)。

黃金掉期交易是黃金持有者轉讓金條換取貨幣,互換協定期滿則按約定的遠期價格購回金條。據說南非和前蘇聯中央銀行偏愛這種交易方式。最近歐元區黃金儲備上升1.03億歐元,就是因其區內各國黃金掉期協定期滿所至。

在這些黃金交易工具基礎上還衍生出很多黃金投資工具。實際上,投資者也可以在股市上買賣黃金類公司的股票,間接做黃金投資。美國一個黃金基金Tocqueville的投資經理哈薩韋就熱衷於投資黃金類股票。他在1998年6月創立了該基金。當時科技類股是市場上的“霸主”,而黃金類股卻被視為“賤民”,最不被看好。但該基金建倉之後,取得了相當強勁的業績,收益率從1998年的5%上升到2001年底的21.3%,最近甚至達到28.34%。歷史上,貴金屬類股一直是投資者在不確定時期的避風港。美國經濟陷入衰退正是最不確定時期。先是科技泡沫破滅,接下來爆發“9 11”事件,阿根廷金融危機,最後是“安然事件”的不良影響。由此,黃金類股自然成為投資之選。事實上,在1973年和1974年的熊市期間,黃金類股表現出色,並持續了整整十年。美國另一個約有1770萬美元資產的黃金基金First Eagle在2001年的回報率也達到37.3%之高,今年以來的回報率已經達到28.5%左右,而截至3月7日的1年期回報率竟高達52.14%!

市場

1、美國:大多數國家和地區的官方持有者和國際金融機構將黃金存放在美國,其中有超過1萬噸的黃金存放在紐約聯儲銀行。存放地點為一巨大的地下黃金迷宮,其中各國或機構的黃金倉庫星羅棋布,但見金山座座,金光閃閃。黃金交易後需交割時,搬運工將巨大的金條或金塊從賣方倉庫搬到買方倉庫,由於交易量巨大,每天根據交易需要搬來搬去,真正是搬金山者。紐約黃金市場是在1975年黃金管制撤銷後發展起來的。伴隨紐約躋身世界第四大黃金加工業中心,紐約金市成為黃金生產商和加工商的聯繫紐帶。其中交易的金條往往重400盎司或100盎司。

2、瑞士:由於瑞士的中立國地位,以及其特殊的銀行制度,為黃金交易創造了自由而保密的環境,因此瑞士成為世界上最大的黃金中轉站和私人新黃金的存儲中心。蘇黎士黃金總庫(Zurich Gold Pool)由瑞士第一波士頓銀行(CSFB)和瑞士聯合銀行(UBS)組成,不受政府管轄,不實行黃金定盤價制度。

3、倫敦:是老資格的黃金市場,由傳統上五大金行組成。金價實行定盤價制度,早盤和午盤各定一次。倫敦的黃金定盤價幾乎是世界黃金市場的基準價。倫敦的黃金交易規模雄踞世界之首。

4、香港黃金市場:於1910年開業,目前是遠東主要的黃金分銷和結算中心,連結著紐約金市和歐洲金市。

5、新加坡黃金市場:成立於1969年,因其轉口港條件而興起。

6、中國上海黃金交易所:中國上海黃金交易所的建立,使中國的黃金市場與貨幣市場、證券市場、外匯市場一起構築成我國完整的金融市場體系。

黃金期貨市場主要有紐約商品期貨交易所(COMEX)和東京商品期貨交易所(TOCOM),另外聖保羅、芝加哥、中美洲商品交易所也頗具規模。

價格

國際投資市場上有各種類型的投資和投機基金,這些基金有著良好的研究能力及市場把握能力。同時,基金交易行為種類繁多,有投機性質的、投資性質的以及在商品市場或商品期貨衍生品市場進行套利交易的,還有直接與現貨企業或具有現貨背景的企業進行聯合協作完成期市運作等模式。這些基金資金量巨大,它們對市場有著長期的研究,並通過一些富有操作經驗的基金經理將旗下委託的大量投資基金在市場中進行運作。

在黃金市場交易中,同樣也顯現出基金操作下的黃金價格走勢特徵。值得注意的是,正是由於基金投資者的長期關注和介入,才使得金價波動顯現出日趨理性化特徵,也就是在這種理性化的特徵中,基金投資者發現並完善了眾多諸如套期保值、套利等市場特有的交易模式。

目前,CFTC於美國東部時間每周五15時30分公布當周二的持倉數據,持倉報告分為“期貨”和“期貨與期權”兩種。通常我們所說的持倉報告是指前者。

1.非商業、商業、非報告頭寸的比較

在COMEX基金持倉頭寸中,商業機構的力量占據了主導地位,其頭寸所占比例保持在50%左右;以基金為主的非商業機構逐漸成為具有舉足輕重的市場力量;非報告頭寸所占比例較小,也較穩定,自2000年以來保持在10%~20%之間。從整體來看,非報告頭寸呈現逐年下降趨勢,非商業和商業的力量幾乎是完全的此消彼長。

2.各類多頭頭寸的比較

COMEX 非商業多頭頭寸從2000年至2001年5月一直低於商業多頭,但自2003年8月起,非商業多頭頭寸急劇增加。非商業多頭頭寸波動較劇烈,2008年2月高達25.1717萬手,而2004年4月~8月低於1萬手水平。另一方面,同期商業多頭頭寸比較平穩,一直在8萬手上下波動。非報告多頭頭寸比較小,近9年來一般在5萬手上下波動。

3.各類空頭頭寸的比較

商業機構的空頭頭寸遠高於非商業機構的空頭頭寸,而且在大部分時間內,商業機構和非商業機構的空頭頭寸的變化趨勢呈現相反方向,即當商業機構持續增加空頭的時候,基金持續減少空頭力量。這表明基金力量和商業機構對國際黃金價格走勢的判斷存在嚴重分歧。

4.非商業機構淨持倉頭寸變化與金價走勢

基金持倉變化具有很強的前瞻性,對大級別行情的貢獻也最大,因此從階段性的基金持倉往往能夠預測國際黃金行情的走向。分析基金持倉變化的一個非常重要指標是非商業淨持倉頭寸,即投機多頭與空頭頭寸之差,也稱為淨投機多頭頭寸。2008年3月以來,國際黃金現貨價格挑戰歷史高點的行動成為國際黃金市場一道亮麗的風景線,同期COMEX非商業淨持倉頭寸與國際黃金現貨價格走勢表現出極強的聯動性。

發展

股市探底,期市急調,債市平淡……環顧投資理財市場,唯有黃金一枝獨秀。2011年初,諾安基金管理有限公司推出了國內第一隻黃金基金——諾安全球黃金基金(320013),該基金不負眾望,上半年成為全市場所有基金中業績最好的基金,充分證明了其投資團隊的專業性和強大投資實力。

在諾安全球黃金基金(320013)取得極大成功之後,國內第二大基金公司嘉實基金也快速跟上,推出了投資國外黃金ETF的新型基金產品,嘉實黃金基金(160719)“黃金甲”成為當前基金市場的最新流行。

該基金主要投資於境外黃金ETF,特別是有實物黃金支持的黃金ETF,以實現對國際金價的緊密跟蹤。基金成立後,以上市開放式基金形式上市交易,力爭為投資者提供一個交易便捷、高流動性的黃金類投資工具。

黃金基金的問世,為國內投資者提供了一個參與黃金投資的有效投資工具。與實物黃金和紙黃金相比,黃金基金的參與門檻更低,買賣也更方便。境外黃金ETF將實物黃金屬性和證券屬性巧妙結合,提供費用低廉、交易便捷、高流動性的黃金投資工具,是國際上跟蹤國際金價的主流黃金投資產品。對普通投資者而言,配置一定比例的黃金資產會降低整體資產的波動性,從長期來看其保值和增值功能更為明顯。

2013年6月24日,國內首批黃金ETF基金產品---國泰黃金ETF正式發行。產品又見重大創新,黃金投資迎來新的時代。國泰黃金ETF的發行,讓通過股票賬戶直接投資黃金成為現實,也填補了ETF市場的一大空白。

國泰黃金ETF主要投資於上海金交所掛盤交易的黃金現貨契約,採用被動式管理,緊密跟蹤國內黃金資產價格變化。投資者既可採用網上、網下現金認購黃金ETF,具備金交所特定資質的會員也能憑藉手中黃金現貨契約,在國泰基金直銷機構如同普通ETF一樣進行互換認購黃金ETF份額。國泰黃金ETF秉承了普通ETF產品交易便利、結構透明、成本低廉以及投資簡便的優勢。對於個人或機構投資者,不論是作為長期戰略性資本配置工具,還是短期套利交易產品,均有望成為國內投資者“炒金”標桿產品。

今年黃金價格大跌20%,而亞洲與歐洲黃金基金的待遇差異之大,反映出亞洲對黃金基金的需求日益增長,為辛苦吸引投資者的新興基金產業帶來希望。

此外這也顯示出,在西方國家市場主導黃金基金的投機客和對沖基金,在亞洲的勢力仍有限。

“主要與心態有關,”Value Partners Group旗下上市交易基金(ETF)業務總裁William Chow表示。“亞洲投資者對黃金的風險偏好要比美國投資者更加穩定。”

亞洲對實貨黃金的需求之大罕有匹敵,從為婚禮購置黃金飾品到金幣收藏,各種需求不一而足。

金價12年來的漲勢即將終結,今年料錄得1997年以來最差年度表現,因市場擔憂全球央行將撤回在過去幾年中實行的超寬鬆貨幣政策,黃金也因此在投資者眼中魅力大減。

“在亞洲,黃金並不僅僅被當成投資工具,同時還被看作奢侈品。所以當金價下跌時,人們就想更多地囤積,”Kasikorn資產管理公司基金經理人Tanawat Roongtanapirom說。該公司管理的K Gold基金規模達5.91億美元,是亞洲最大的黃金基金。

新生市場

儘管資金持續流入,但亞洲的黃金基金市場規模依然遠遠低於美國。美國頂級對沖基金經理人,比如Paulson & Co. Inc的John Paulson、Greenlight Capital Management的David Einhorn、以及Third Point LLC的Dan Loeb,全都持有大額的黃金頭寸。

在亞洲,黃金ETF還是一個相對新鮮的概念。

全球第二大黃金買家中國只是在最近才批准推出首批兩支黃金ETF。這兩支基金在首輪募資中籌得總計16億元人民幣(2.61億美元),低於市場預期。

根據世界黃金協會(WGC)數據,最大黃金買家印度2012年的黃金消費量約為860萬噸。但該國14支黃金ETF持有的黃金總量還不到40噸。

“從實物黃金轉向黃金ETF的趨勢才剛剛開始,”Kasikorn的Roongtanapirom說。

新加坡OCBC Investment Research的ETF分析師Siyi Lim表示,散戶投資者越來越注意到市場中不同種類的黃金產品。

“我們日益看到投資者轉向ETF,以此作為便利進退市場的渠道之一,”Lim說,“香港、澳門和印度這方面的需求尤其強勁。”