概述

高息攬存吸引大客戶

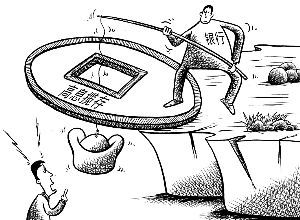

高息攬存吸引大客戶高息攬儲是指金融機構在辦理儲蓄存款業務過程中、違反利率規定,擅自支付手續費、補貼、實物等變相抬高儲蓄利率的一種攬儲方法。高息攬儲的泛濫,嚴重地擾亂了金融秩序,並潛在著巨大的金融風險。

銀行高息攬儲的原因是多方面的,2007年後中國為了適應經濟發展的需要,多次進行貨幣政策調控,銀行存款準備金率調整比較頻繁,2010年後為了控制房價與避免經濟投機過熱,央行幾次上調存款準備金率,至使商業銀行存準率到了歷史高峰,信貸額度吃緊是銀行高息攬儲的主因。

再者,由於長期負利率,居民存款意願下降,在商業發達地區人們寧願參與風險較高的民間金融業務也不願意將錢存入銀行享受負利率,這也是銀行高息攬儲的外部原因。

最後,大型商業銀行、小型商業銀行、農村合作信用社等金融機構對高質量客戶的競爭日俱激烈也是銀行等金融機構運用各種手段攬儲的原因之一。

具體成因

1.資金的價值和價格的背離,“稀缺性”差距大,客觀上成為引發高息攬儲的內在因素。

在市場經濟條件下,商品的價值和價格相適應已成為商品經營者能否在市場競爭中取勝的關鍵性因素,銀行作為經營貨幣商品的特殊企業,其商品價價格——利率定價(長期以來一直沿用汁劃經濟時期的定價方法來定價,在定價過程中不考慮市場、供求規律對價格的影響,從而造成商品的價值和價格相背離)

這一點可以從以下兩個方面得到證實:其一,中國儲蓄存款1996年以前年均增長3O%,但1996年以後連續七次降息,儲蓄存款年均增長13%,國有商業銀行儲蓄存款負增長。二是從資源的稀缺與價值不同步看資金的價格與價值相背離。1990年前後,國家掛牌利率較高,加保值儲蓄資金儲蓄價格年息達25%左右,因而稀缺性與價值差距不大,價值和價格基本適應。

2.民間持幣選儲的資金劇增,急需尋找高息市場成為引發高息攬儲的外在因素。

有資料顯示,改革開放前,全國城鄉居民儲蓄存款200億元,1988年就達到5000億元,1994年末達到21000億元,1998年末達到56ooo億元,從第一個萬億無增加到20000億元用了二年時間,以後每年增加接近1萬億元,在國家幾次下凋利率後,持幣選儲的閒散獎金劇增,每年大約在2000億元,這部分持幣選儲閒散資金急需尋找高息市場,從而成為引發高息攬儲的外在因素。

3.急劇增長的資金需求沒有解決的途徑,從而使資金價格扭曲上升,為高息攬儲提供了供求市場。

中國經濟高速增長,資金需求明顯,資金供應緊張,為了解決資金需求一些企業和居民不得不以出高息的辦法解決資金需求,進而出現了名目繁多的集資和私人借貸,其利率高出同期儲蓄存款利率6~10倍,年利息達到l5%一25%,集資和私人借貸的出現使儲蓄資金價格扭曲上升,為高息攬儲提供了供求市場。

4.監管難以到位,資金價格較高,為高息攬儲創造了條件。

5.高息攬儲的隱蔽性,查處高息攬儲的軟弱性使高息攬儲屢查屢犯。

高息攬儲的手法已經由櫃檯轉入事後,由直接轉入間接,即由原來的櫃檯當面支村轉入有相關部門支付,由櫃員直接支付轉入櫃員委託中介人支付。由於隱蔽性的增強,給高息攬儲的查處帶來相當大的難度。同時對已查處的高息攬儲在處理上剛性不足,顯得比較軟弱。一是對於高息攬儲僅僅靠通報、罰款的辦法進行處理。二是在查處過程中人治代法治的現象時有發生,處理的彈性很大,嚴肅性明顯不足,難以從根本上扼制高息攬儲。

6.金融機構負責人依法冶行意識較差,縱恿了高息攬儲的蔓延。

風險

高息攬儲

高息攬儲首先,直接或間接高利息吸引存款,加大了銀行的經營成本。這些存款中,有相當一部分屬於臨時救場的“人情存款”,存款期限極短,有的甚至不過一兩天時間,不可能為銀行支撐信貸業務。相對於整個社會,這種做法就如一個人把左口袋的錢掏出放入右口袋,勞神費力花錢忙乎半天,並沒有創造任何財富。

其次,高息攬儲明顯屬於不正當競爭,違反了國家利率管理政策。一些銀行這樣做了,其他銀行資金吃緊也會效仿。時間一長,你能通過收益和人情關係把錢從別的銀行“挖”過來,別人同樣也可以把你的存款“挖”走。最終的結局,大家都多花費了,卻沒多大收益。

另外,由於國家全局要求的資金扶持,歷史上遺留的呆賬、死賬問題,一些銀行原本已經經營困難,高息攬儲有可能使其虧空加大。

引發後果

1.影響了正常的金融、經濟秩序。

金融是現代經濟的核心,對促進國民經濟健康快速增長具有舉足輕重的作用。高息攬儲的出現,直接影響到正常的金融秩序,影響到金融體制改革的順利進行,擾亂了金融市場和國家經濟的健康發展。

2.加大了金融行業的無序競爭。

高息攬儲的存在,助長了金融業的無序競爭,高息攬儲的出現,必將助長新一輪的高息攬儲大戰。各家銀行在爭存款的過程中在競爭中可能使用不正當的手段或是抬高利率價格,最後為了彌補損失,可能出現“繞規模貸款”、“賬外經營”的現象。這種無序和不正當競爭,不僅助長通貨膨脹,帶來金融風險,還會給銀行自身留下大量的不良資產和壞賬,造成了無盡的後患。

不惜血本、不計代價是高息攬儲的表現形式,這種做法調高了儲戶的胃口,增大了籌資成本,造成了經營利潤的大幅度下滑。

4.助長了挪用、貪污、腐敗,影響了銀行業在社會上的形象。由於高息攬儲討價還價現象的發生,一些儲蓄員低進高出,做假賬,中飽私囊,貪污、腐敗,敗壞了社會風氣,影響了金融行業的形象。

治理措施

針對變相高息攬儲的苗頭,一些地方銀監局和銀行業協會已經開始治理行動。上海銀監局率先“開炮”,專門下發文對變相高息攬儲行為喊急剎車。上海銀監局要求各行嚴格執行國家有關利率管理規定,嚴禁通過任何方式變相提高存款利率。對以現金獎勵、贈送物品和報銷費用等爭攬存款行為,相關銀行要立即制定措施予以整改糾正。

江蘇銀監局有關人士表示,央行規定各商業銀行僅有權下調存款利率,而無權上浮,部分銀行為了吸收存款,向儲戶支付法定利息以外的費用和饋贈物品等不正當手段,嚴重違反了《商業銀行法》的規定,擾亂了存款市場正常秩序,損害了金融機構的信譽。

相關事件

2013年1月,光大銀行和支付寶推出一款名叫“定存寶”存款,因為出現返現活動而被質疑為高息攬存。