基本概念

外匯期貨期權的全球交易

外匯期貨期權的全球交易外匯期貨期權(options on foreign currency futuure或外匯期貨式期權(futures-style options) 。

1984年,外匯期貨期權在芝加哥商品交易所(CME)的國際貨幣市場(IMM)登台上演。

外匯期貨期權指期權買方有在期權到期日或以前執行或放棄執行以執行價格購入或售出標的外匯期貨的權利。與外匯期權的分別在於:外匯期貨期權在執行時,買方將獲得或交付標的外匯的期貨契約,而不是獲得或交付標的外匯本身。

外匯期貨期權交易是指期權買方有權在到期日或之前,以協定的匯價購入或售出一定數量的某種外匯期貨,即買入延買期權可使期權買方按協定價取得外匯期貨的多頭地位;買入延賣期權可使期權賣方按協定價建立外匯期貨的空頭地位。買方行使期貨期權後的交割同於外匯期貨交割,而與現匯期權不同的是,外匯期貨期權的行使有效期均為美國式,即可以在到期日前任何時候行使。經營外匯期貨期權主要有芝加哥國際貨幣市場和倫敦國際金融期貨交易所兩家。

外匯期貨期權交易和股指期貨期權交易不同。股指的標的物是各種股票價格的(不)加權平均值。股指期貨期權的變化,不會直接影響其所包含的個別的股票的價格。而外匯期貨期權則不同,外匯期貨期權的標的物是貨幣本身,所以外匯期貨期權交易產生的外匯價格和匯率,將直接影響作為標的物的相關外匯的價格和匯率的走勢。

交易角度

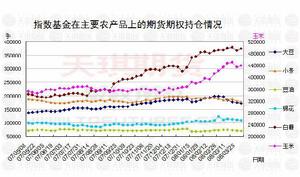

外匯期貨期權持倉情況

外匯期貨期權持倉情況外匯期貨期權是金融期貨中最早出現的品種。1972年5月,芝加哥商業交易所(CME)首先在全球推出了外匯期貨。隨著國際貿易的發展和世界經濟一體化進程的加快,該交易所的外匯期貨交易連續多年保持著旺盛的發展勢頭。美國的中美洲商品交易所(MCE)和費城期貨交易所( OT)也進行外匯期貨交易,但數量不大,因而影響力遠不如CME。

從交易網路的角度看,CME在1984年又首開先河,與SIMEX建立了世界上第一個跨交易所交易網路,開展歐洲美元、英鎊、日元和德國馬克的期貨交易。目前世界上通行的交易系統有芝加哥期貨交易所(CBOT)的全球電子交易網絡(GLOBEX)、LIFFE的APT系統和MATIF的 C系統。1990年以來,合併和聯網成為期貨市場發展的主流。在歐美,發生了一系列交易所合併案例。例如,LIFFE於1992年兼併了倫敦期權市場(LTOM),1996年又收購了倫敦商品交易所(LCE);在美國,紐約商業交易所(NYMEX)與紐約商品交易所(NYBOT)於1994年實現合併等。在聯網交易方面,1996年4月,LIFFE和TIFFE合作在倫敦掛牌了世界上第二大短期利率契約——歐洲日元契約;1997年,LIFFE與CBOT實現雙方場內競價交易聯網,互相上市對方的契約。

隨著外匯期貨期權市場的爭奪日趨激烈,各交易所大顯神通,搶占市場。例如,NYCE所屬的金融工具交易所(FINEX)推出了10種外匯期貨契約,非凡是積極開發場外交易(OTC),廣泛採取兌換實物交易方式,答應交易商進行非契約條款交易,滿足投資商的不同偏好和需要。

外匯期貨市場的迅速擴張也帶來了一系列轟動全球的危機事件。例如,1994年2月美國加州奧蘭治縣的官員把大量稅款投機到衍生產品,損失15億美元,導致美國最富有的地方政府破產;美國P&G公司在利率互換市場交易中虧損索賠上億美元;德國金屬公司石油交易虧損;日本大和銀行的井口俊英案件、巴林銀行里森事件、住友賓中泰男風波等等。

有鑒於此,美國商品期貨交易委員會(CFTC)的研究報告指出:在當今國際金融市場上,資金沒有國界,欺騙也不分國界。要保證金融市場健康發展,必須加強監管以及自律組織的國際合作,國際合作的前提條件是對期貨市場風險理念的共識和對外匯期貨市場監管的認同。外匯期貨期權市場風險一般可以分為系統風險和非系統風險。系統風險主要包括:市場風險、利率風險、通脹風險、流動性風險、交割風險、政治風險、心理風險及法律風險等。非系統風險包括:不同金融工具風險所特有的風險、做單中的投機風險、違約風險、信用風險、治理風險等。

管理方式

外匯期貨期權產品

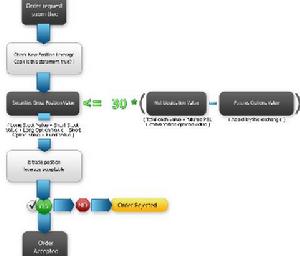

外匯期貨期權產品首先明確自身所能承受的風險程度。從客觀實際出發(包括財力和心理等因素),設定可承受的風險範圍,過大輕易導致經營危機;過小則不利於充分利用企業資產進行保值和增值。

明晰每一治理層的權力和責任。做到權責利對等,激發進取,防範過激冒險行為,通過治理層次和治理幅度實現最最佳化經營。

制定風險治理治理結構。具體包括:風險識別、風險衡量、選擇風險治理方法、風險控制、風險監察和風險報告與評估等環節。

確保有足夠的信息反饋和公眾監督系統。信息社會需要相應的信息系統,而對於高風險的期貨市場來說更是這樣。只有高效的信息反饋,才有可能滿足市場有效前提的存在,促進投資者的合理流動,實現現貨市場和期貨市場的互動。同時,市場治理的公正與否,也需要公眾的社會監督。

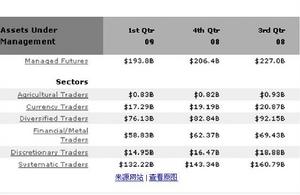

密切關注國際市場的動態。目前國際市場上有7萬億美元遊資和16萬億美元政府債券在快速流動,實行風險治理應密切關注大量資金對高風險衍生產品的集中性。全球大約90%的衍生產品業務把握在少數幾家美國商業銀行手中,如摩根銀行公司、花旗銀行、美洲銀行和大通曼哈頓銀行等。隨著表外業務的增多,每日衍生產品交易與實物物品貿易有關聯的不超過2%,由此可見其風險的高度集中。

現實意義

外匯期貨期權的清算價值

外匯期貨期權的清算價值認識外匯期貨期權。外匯期貨期權是指交易雙方在規定的期間按商定的條件和一定的匯率,就將來是否購買或出售某種外匯的選擇權進行買賣的交易。外匯期權交易是20世紀80年代初、中期的一種金融創新,是外匯風險管理的一種新方法。1982年12月,外匯期權交易在美國費城股票交易所首先進行,其後芝加哥商品交易所、阿姆斯特丹的歐洲期權交易所和加拿大的蒙特婁交易所、倫敦國際金融期貨交易所等都先後開辦了外匯期權交易。目前,美國費城股票交易所和芝加哥期權交易所是世界上具有代表性的外匯期權市場,經營的外匯期權種類包括英鎊、瑞士法郎、西德馬克、加拿大元、法國法郎等。

外匯期權不同於遠期外匯契約,後者有義務在到期日執行買賣外匯契約,外匯期權契約則隨契約持有人意願選擇執行或不執行契約,契約的終止日稱為期滿日,每個期權契約具體規定交易外幣的數量、期滿目、執行價格和期權價格(保險費)。根據外匯交易和期權交易的特點,可以把外匯期權交易分為現匯期權交易和外匯期貨期權交易。現匯期權交易是指期權買方有權在期權到期日或以前以協定匯價購入一定數量的某種外匯現貨,稱為買進選擇權(caLl option),或售出一定數量的某種外匯現貨,稱為賣出選擇權(put opdon)。經營國際現匯期權的主要是美國的費城證券交易所。芝加哥國際貨幣市場和英國的倫敦國際金融期貨交易所。外匯期貨期權交易和指期權買方有權在到期日或之前,以協定的匯價購入或售出一定數量的某種外匯期貨,即買入延買期權可使期權買方按協定價取得外匯期貨的多頭地位,買人延賣期權可使期權賣方按協定價建立外匯期貨的空頭地位。經營外匯期貨期權主要有芝加哥的國際貨幣市場和倫敦的國際金融期貨交易所兩家。

2005年8月中國在政策上允許開辦銀行間市場遠期交易和掉期交易,但從成交量上看中國銀行間的外匯市場仍然是以即期交易為主的市場。而在國際成熟外匯市場中衍生市場占主導地位,即期交易往往居於次要地位。目前中國外匯市場發展較為滯後,無法發揮其在價格發現,資源配置和風險管理方面的功能。隨著人民幣升值預期的不斷強烈,對於中國的商業銀行、外貿企業及外匯投資者客觀上都需要一種新的金融工具來迴避由於匯率變動而造成的風險,外匯期貨期權可以為各主體防範匯率波動的風險提供途徑。因此,應加快發展外匯市場衍生品的交易,為商業銀行、企業和個人投資者提供更多、更好的風險管理工具。