理論基礎

信用評估模型

信用評估模型在商業信用評估中,國際上通用的是基於“五C”理論的五個方面的考察。所謂“五C”,是指被考察對象的品質或付款意願(Character)、資本規模(Capital)、償付能力(Capacity)、抵押擔保狀況(Collateral)及環境或條件 (Condition)。企業的商業信用表現最終是由這五個方面綜合作用的結果。

1.品質(Character):指顧客或客戶努力履行其償債義務的可能性,是評估顧客信用品質的首要指標,品質是應收賬款的回收速度和回收數額的決定因素。因為每一筆信用交易都隱含了客戶對公司的付款承諾,如果客戶沒有付款的誠意,則該應收帳款的風險勢必加大。品質直接決定了應收賬款的回收速度和回收數額,因而一般認為品行是信用評估最為重要的因素。

2.能力(Capacity):指顧客或客戶的償債能力,即其流動資產的數量和質量以及與流動負債的比例,其判斷依據通常是客戶的償債記錄、經營手段以及對客戶工廠和公司經營方式所做的實際調查。

3.資本(Capital):指顧客或客戶的財務實力和財務狀況,表明顧客可能償還債務的背景,如負債比率、流動比率、速動比率、有形資產淨值等財務指標等。

4.抵押(Collateral):指顧客或客戶拒付款項或無力支付款項時能被用做抵押的資產,一旦收不到這些顧客的款項,便以抵押品抵補,這對於首次交易或信用狀況有爭議的顧客或客戶尤為重要。

5.條件(Condition):指可能影響顧客或客戶付款能力的經濟環境,如顧客或客戶在困難時期的付款歷史、顧客或客戶在經濟不景氣情況下的付款可能。

企業掌握客戶以上5個方面的品質狀況後,基本上可以對客戶的信用品質進行綜合評估了。對綜合評價高的客戶可以適當放寬標準,而對綜合評價低的客戶就要嚴格信用標準,甚至可以拒絕提供信用以確保經營安全。

操作流程

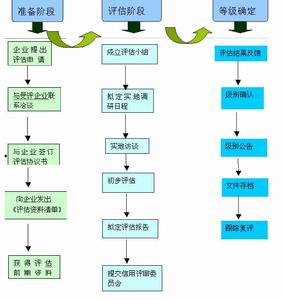

為確保評估結果的科學、合理、客觀、公正,在“企業國際信用等級”評估過程中需嚴格遵守前期準備、初步分析、等級評定、級別公告等操作規程。

1、前期準備 組建項目評估小組,最終確定信用評估方案,收集受評對象的相關資料,含內部及外部來源信息。

2、初步分析 根據企業提供的相關資料及其他信息,評估人員做出初步分析。如有需要,安排訪談工作。

3、等級評定 評估小組分析整理受評對象的有關數據,進行定性分析/定量分析, 撰寫信用評估報告,並提出初步評估結果。

4、級別公告 最終形成評估報告,在徵得受評對象的同意後,“企業國際信用”評級與推廣組委會將評估結果在國內外主流媒體上公布。同時, 受評對象有權將評估報告提供給商業合作夥伴,作為其商業信用的證明材料。

5、質量監控 項目評估小組將對於評估模型的效果進行監控。同時,歡迎公眾或當地政府有關部門或項目評估小組對評估結果進行反饋,如發現對受評對象信用狀況產生重大影響的情況發生時,隨時提出跟蹤複評建議。

具體因素

信用評估

信用評估資本規模 在其他條件相同的情況下,規模較大的企業抗風險能力較強,而與商業信用最直接相關的規模即為資本規模。淨資產、營運資金銷售收入等是常用的是常用的考量指標。

償付能力 經鄧白氏研究,就全球範圍內,導致較差信用表現的最主要因素還是償付能力的缺乏。大企業因沒有償付能力而最終倒閉的案例比比皆是。償付能力風險分短期風險和長期風險,對企業財富狀況及經營狀況的分析是研究償付能力的基礎。

抵押擔保 指企業提供的備用償債保證,通常需要對抵押資本進行估價,對擔保人進行信用分析來確定抵押擔保的價值。這一方面的考量對企業的商業信用是一個較好的保證措施,同時也需要考慮企業對第三方提供的擔保狀況。

環境與條件 在環境與條件這一部分,考慮一些系統風險,如國家、地區、行業等特有的風險對企業信用的影響。

實施關鍵

第一步,從公司股票的市場價值,估價的波動性及負債的賬面價值估計出公司的市場價值及其波動性。第二步,根據公司的負債計算出公司的違約點,還要根據公司的現有價值確定出公司的預期價值。用這兩個價值以及公司價值的波動性即可構建出一個度量指標,它表示從公司的預期價值到違約點之間的距離(又稱違約距離)是標準差的多少倍。最後,確定違約距離及違約率之間的映射。根據期權方法,股權的市場價值可表示為一個看漲的期權價值,即:股權價值=(負債的賬面價值,資產的市場價值,資產的波動性,時間範圍)。

由於公司對其期權定價方法保密,這裡用——公式替代函式,則可得表達式,=(1)一—(2)這裡,1,2分別為:()+(+專)1=————42=一6√——資產價值的百分比標準差對於非上市公司,使用基本相同的方法直接從其可供觀察的特徵及財務數據來估計非上市公司的價值及其波動情況,不過這些估計還是要依靠上市公司的數據進行。雖然結構化方法是很實用的,用於對上市公司的信用風險管理也很有效。但從商業銀行的角度來看,它的預測能力不強,並且過分依賴股權價格的信息。事實上,模型並沒有真正對未來能夠預測,它只是將公司的現有價值和違約點及歷史的波動性聯繫起來了。另外,由於在實際中難以對一些不可觀察的價值進行評估,不能對實際的信用風險期限曲線進行擬合,限制了這種方法的套用。

建立意義

建立一個客觀、科學的信用評估模型,不僅需要結合巨觀經濟形勢分析、產業政策分析、競爭環境分析、財務分析與前景預測等專業能力,同時必須諳熟經濟與財務等能以客觀數量分析的理論與實務。與此同時,與國際標準接軌也是一個非常重要的因素,這關係到評估過程的規範性與評估結果的被認知程度。

建立一個信用評估模型,其預測性意義是非常重要的。除了採用科學的評估模型建立方法外,信用評估的經驗也十分重要,一旦一個或多個關鍵性的變數發生重大變化,評估結果可及時地發現信用品質的變化,如果等到惡化至違約爆發出來,投資人、授信人或合作夥伴遭受損失之後,再來宣布信用等級的變化,將完全失去信用評級的功能與價值。由此看來,信用評估的內涵遠比表面來得深奧,它是量化質化兼具、主觀客觀並重、智力與慧眼並用的一項知識和智慧相結合的工作。

信用評估模型有不同的目的,有預測企業破產機率的,有考量公司治理等綜合信用的,也有專注於企業的商業信用的。根據本項目的初衷以及鄧白氏公司的信息資源及專長領域,我們將圍繞商業信用建立企業的評估模型,也即著重考核企業的償付意願與能力。