RSI公司

rsi指標使用大全

rsi指標使用大全建立初衷

rsi指標

rsi指標1. 不規則變動

2.為了比較的需要而設立固定的交易區域

不規則變動是由 股價劇烈的運動引起的,但在計算中逐漸消失,很多情況下股價在短時間內劇烈的下跌或上升可能造成動能曲線的突然改變,RSI試圖消除這種扭曲現象。

RSI公式不僅能夠提供這種平滑特徵,而且可以產生一個能夠在0-100之間固定區域變動的 指標。

懷爾德推薦的默認時間跨度是14天,他論證了套用月 周期28日的一半是有效的。

強弱指標

外匯交易同期貨買賣、 股票買賣相同之處是 匯價的升跌最終取決於 供求關係,因此,強弱 指標在分析 外匯行情上也有著廣泛的套用。後來, 投資者還把RSI的計算公式製作成電腦程式,操作者只要每天把 匯價資料輸入電腦,就能夠獲得RSI的 數值。目前,路透社的圖表分析及德勵財經的圖表分析均能取出RSI的 走勢圖。

原理

RSI

RSIRSI曲線是決定買賣行動的一種分析方法。其形態通常有以下兩種:

1、當RSI曲線在高位(50以上)形成M頭或三重頂等高位反轉形態時,意味著金價的上升動能已經衰竭,金價有可能出現長期反轉行情,投資者應及時地賣出。如果金價走勢曲線也先後出現同樣形態則更可確認,金價下跌的幅度和過程可參照M頭或三重頂等頂部反轉形態的研判。

2、當RSI曲線在低位(50以下)形成W底或三重底等低位反轉形態時,意味著金價的下跌動能已經減弱,金價有可能構築中長期底部,投資者可逢低分批建倉。如果金價走勢曲線也先後出現同樣形態則更可確認,金價的上漲幅度及過程可參照W底或三重底等底部反轉形態的研判。

變化規律

A.在匯率波動過程中,絕大多數時間裡RSI介入在30—70之間的範圍,其中又以40—60之間為最多。B.當匯率下降一段時間以後,RSI也隨之從高位下降至30以下。

C.當匯率上升一段時間以後,RSI也隨之從低位上升至80以上。

D.當在高價區與低價區內,如RSI的變動與匯率的變化不一致時,說明大勢即將反轉。

E.RSI出現的最高點具有較強的抵抗作用;RSI出現的最低點具有較強的支持作用。

F.多投行情如果價格回頭,第一防線是RSI的50,第二防線是40,第三防線是30;空投行情如果價格回頭,第一防線是RSI的50,第二防線是60,第三防線是70。並且有三條細則:(1)如回頭RSI未破50,表示多投力量很強,極易創新高;如回頭RSI未破50,表示空投力量很弱,極易創新低。(2)如破40第二道防線,除非到漲前的最高價,否則RSI是不會再創新高的,表示多投力量不如以前;如破60第二道防線,除非到降前的最低價,否則RSI是不會再創新低的,表示空投力量不如以前。(3)如破第一、第二道防線,到第三防線RSI的30時才穩住,表明多投力量後勁不足,是大勢反轉下降的前兆;如破第一、第二道防線,到第三防線RSI的70時才穩住,表明空投力量後勁足,是大勢反轉上升的前兆。

G.多投回調下降形成的低點密集區,是多投的防線;空投回調上升形成的高點密集區,是空投的防線。

H.大勢轉弱後RSI圖中各反彈的高點為一峰低一峰,連線相近的兩個峰,所形成的一條阻力線,只要不是太陡,其反抗作用是很強的;大勢轉強後RSI圖中各反彈的低點為一谷高一谷,連線相近的兩個谷,所形成的一條支持線,只要不是太陡,其反抗作用也是很強的。

I.在多投市場,RSI最高點一般是75—90之間;在空投市場,RSI最低點一般是30—20之間。

J.RSI低點不破原低點為買入信號;高點不破原高點為賣出信號。

K.RSI一直在80以上,匯率未破10日移動平均線可持倉;破10日移動平均線則立即平倉。RSI比K圖形更清楚地顯現頭肩形、收斂形、雙頭形和雙底形等,所以更容易判斷買進和賣出點。RSI在80值時呈頭肩頂形或M雙頭形可賣出;RSI在20時呈頭肩底形或W雙底形可買入。

M.整盤時RSI一底比一底高是後勢看漲;RSI一頂比一頂低是後勢看降。

N.背離現象:在K線圖是一頂比一頂高而RSI圖形一頭比一頭低,表示大勢“背離”,可賣出;反之,K線圖是一底比一底低而RSI圖形一頂比一頂高時,也是大勢“背離”,可買進。

O.兩條RSI線確定買賣時機,當6日RSI向上突破14日RSI時買進;當6日RSI向下跌破14日RSI時賣出。

RSI也是有一定局限性:有時在95時匯率還在不斷的創新高或在5時價格還在創新低,所以不要死搬硬套;“背離走勢”事前難確認,有某種滯後因素;支持線與抵抗線方面,當RSI徘徊在40—60之間時,屬牛皮整盤,既使RSI值破支持線或抵抗線時價格也可能無明顯突破。RSI的規律,在40—60之間時,美元漲降1日元,可能上下波動3.5;在80以上20以下時,美元價格漲跌5—10日元時僅只波動1.2日元,所以有時發生失真的現象。但RSI在技術分析中還是占重要的地位,在實際操作中還是能發揮巨大作用的。

測量法優點

能較清楚地看出買賣雙方的意向

何時呈現 超買狀態,何時呈現 超賣狀態一目了然,從而使人們較好地掌握買入 時機。不過,任何分析工具都有其優點和缺點,技術分析師常常告誡人們,套用RSI的分析不能掉進公式化、機械化的泥潭中,因為任何事物都有特殊情況,RSI超過95或低於15也並不出奇,不要一低於30就入市買進, 高於70就拋售,應當結合其他 圖形具體分析。

能構成柱狀圖的各種圖形

諸如 頭肩頂、 雙頂雙底三角形、 旗形、放大型、支持線、 阻力線等。

RSI的計算一般以14天為 周期,把上升幅度作為買方力量的總和,將下跌的幅度作為賣方力量的總和,而判斷匯價的未來動向,則是參看兩種力量對比的結果。計算

RSI1一般是6日 相對強弱指標

RSI2 一般是12日 相對強弱指標RSI3一般是24日 相對強弱指標

強弱 指標的計算公式如下:

RSI=100×RS/(1+RS) 或者,RSI=100-100÷(1+RS)

RS=X天的平均上漲點數/X天的平均下跌 指數

其中 RS=14天內收市價上漲數之和的平均值/14天內收市價下跌數之和的平均值

公式化簡:RSI=100×14天內收市價上漲數之和的平均值÷(14天內收市價上漲數之和的平均值+14天內收市價下跌數之和的平均值)。

舉例說明:

如果最近14天漲跌情形是:

第一天升2元,第二天跌2元,第三至第五天各升3元;第六天跌4元 第七天升2元,第八天跌5元;第九天跌6元,第十至十二天各升1元;第十三至十四天各跌3元。

那么,計算RSI的步驟如下:

(一)將14天上升的數目相加,除以14,上例中總共上升16元除以14得1.143(精確到小數點後三位);

(二)將14天下跌的數目相加,除以14,上例中總共下跌23元除以14得1.643(精確到小數點後三位);

(三)求出相對強度RS,即RS=1.143/1.643=0.696(精確到小數點後三位);

(四)1+RS=1+0.696=1.696;

RS/(1+RS)=O.696/(1+0.696)=0.41038

(五)RSI=100*0.41028=41.038.

結果14天的強弱 指標RS1為41.038。

不同日期的14天RSI值當然是不同的,連線不同的點,即成RSI的軌跡。

公式代碼

LC := REF(CLOSE,1);

RSI1:SMA(MAX(CLOSE-LC,0),N1,1)/SMA(ABS(CLOSE-LC),N1,1)*100;RSI2:SMA(MAX(CLOSE-LC,0),N2,1)/SMA(ABS(CLOSE-LC),N2,1)*100;

RSI3:SMA(MAX(CLOSE-LC,0),N3,1)/SMA(ABS(CLOSE-LC),N3,1)*100;

五種用途

1) 頂點及底點 70 及30 通常為超賣及超買訊號。

2) 分歧 當市況創下新高 ( 低 ) 但RSI 並不處於新高,這通常表明市場將出現反轉。3) 支持及阻力 RSI 能顯示支持及 阻力位,有時比價格圖更能清晰反應支持及阻力。

4) 價格 趨勢形態 與價格圖相比,價格趨勢形態如 雙頂及頭肩在 RSI 上表現更清晰。

5) 峰迴路轉 當 RSI 突破 ( 超過前高或低點 ) 時,這可能表示價格將有突變與其它 指標相同, RSI 需與其它指標配合使用,不能單獨產生訊號,價格的確認是決定入市價位的關鍵。

變動範圍

RSI的變動範圍在0—100之間,強弱 指標值一般分布在20—80。

80-100 極強 賣出50-80 強 買入

20-50 弱 觀望

0-20 極弱 買入

運用原則

這裡的“極強”、“強”、“弱”、“極弱”只是一個相對的分析概念 RSI指標運用原則

⑴受計算公式的限制,不論價位怎樣變動,強弱 指標的值均在0與100之間.⑵強弱 指標保持高於50表示為 強勢市場,反之低於50表示為弱勢市場.

⑶強弱 指標多在70與30之間波動.當六日指標上升到達80時,表示 股市已有 超買現象,假如一旦繼續上升,超過90以上時,則表示已到嚴重超買的警戒區, 股價已形成頭部,極可能在短期內反轉迴轉.

⑷當六日強弱 指標下降至20時,表示 股市有 超賣現象,假如一旦繼續下降至10以下時則表示已到嚴重超賣區域, 股價極可能有止跌回升的機會.

⑸每種類型 股票的 超賣超買值是不同的.

在牛市時,通常 藍籌股的強弱 指數若是80,便屬 超買,若是30便屬 超賣,至於二三線股,強弱指數若是85至90,便屬 超買,若是20至25,便屬超賣.但我們不能硬性地以上述 數值,擬定藍籌股或二三線股是否屬於超買或超賣,主要是由於某些 股票有自己的一套超買/賣水平,即是, 股價反覆的股票,通常超買的數值較高(90至95),而視作超賣的數值亦較低(10至15).至於那些表現較穩定的股票,超買的數值則較低(65至70),超賣的數值較高(35至40).因此我們對一隻股票採取買/ 賣行動前,一定要先找出該只股票的超買/超賣水平.至於衡量一隻股票的超買/超賣水平,我們可以參考該股票過去12個月之強弱 指標記錄.

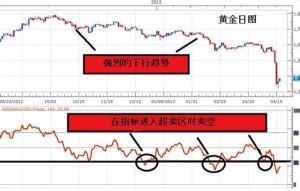

⑹超買及 超賣範圍的確定還取決於兩個因素.第一是市場的特性,起伏不大的穩定的市場一般可以規定70以上超買,30 以下為超賣.變化比較劇烈的市場可以規定80以上超買,20以下為超賣.第二是計算RSI時所取的時間參數.比如說,對於12日RSI,可以規定80以上為超買,20以下為超賣.對於24日RSI,可以規定70以上為超買,30以下為超賣.應當注意的是,超買或超賣本身並不構成入市的訊號.有時 行情變化得過於迅速,RSI會很快地超出正常範圍,這時RSI的超買或超賣往往就失去了其作為出入市警告訊號的作用.比如說在 牛市初期,RSI往往會很快進入80以上的區域,並在此區域內停留相當長一段時間,但這並不表示上升行情將要結束.恰恰相反,它是一種強勢的表現.只有在牛市末期或 熊市當中,超買才是比較可靠的入市訊號.基於這個原因,一般不宜在RSI一旦進入非正常區域就採取買賣行動.最好是價格本身也發出轉向 信號時再進行交易.這樣就可以避免類似於上面提到的RSI進入 超買區但並不立即回到正常區域那樣的“陷阱”.在很多情況下,很好的買賣訊號是:RSI進入 超買超賣區,然後又穿過超買或超賣的界線回到正常區域.不過這裡仍然要得到價格方面的確認,才能採取實際的行動.這種確認可以是:① 趨勢線的突破;② 移動平均線的突破;③某種價格型態的完成.

⑺強弱 指標與 股價或 指數比較時,常會產生先行顯示未來行情走勢的特性,亦即 股價或指數未漲而強弱指標先上升,股價或指數未跌而強弱指標先下降,其特性在股價的高峰與谷底反應最明顯.

⑻當強弱 指標上升而股價反而下跌,或是強弱指標下降而股價反趨上漲,這種情況稱之為“背馳”.當RSI在70至80上時,價位破頂而RSI不能破頂,這就形成了“頂背馳”,而當RSI在30至20下時,價位破底而RSI不能破底就形成了“底背馳”.這種強弱指標與股價變動,產生的 背離現象,通常是被認為市場即將發生重大反轉的訊號.

相對強弱指標(RSI)是 技術指標中的一種,強弱指標理論認為,任何市價的大漲或者大跌,均在0—100之間波動。根據常態分析,認為RSI值在30-70之間的變動屬正常情況,在80—90時,被認為市場已達 超買狀態,至此 市場價格自然面臨回落調整;而在10—20時,被認為市場已達 超賣狀態,至此市場價格自然面臨企穩回升。但 投資者可能會發現:有時RSI在80以上時, 股價仍不斷上揚,因此僅僅用是否通過80來劃分股價是否 超買來判斷頂部,不太可靠。因此我們就應該尋找其他規律進行判斷。

RSI頂背離

一般來講, 技術指標都有 頂背離的走勢出現, RSI指標也不例外。RSI 指標出現 頂背離,是指 股價在一個上升 趨勢當中,先創出一個新高點,這時RSI指標也相應在80以上創出一個新高點,之後 股價出現一定幅度回落,RSI也隨著 股價的回落走勢出現調整。但是如果之後 股價再度出現沖高,並且超越前期高點時,而RSI雖然隨股價繼續上揚,但是並沒有超過前期高點,這就形成RSI的 頂背離。RSI出現 頂背離後,股價見頂的可能性較大。之所以說RSI 頂背離就是股價見頂的標誌,主要是由於當 莊家拉高出貨的時候,為了出貨迅速,其拉高動作必然迅速而猛烈,而出貨動作則要延續較長的時間和空間。這種特性就決定了 莊家一次又一次地 拉高股價,但是由於RSI 指標主要是反映市場強弱的指標,而這種強勢不再的走勢無疑將促使RSI出現回落走勢,因此一旦莊家出貨的走勢出現,RSI的回落幅度通常較大,從而形成 頂背離的態勢。這種現象在KDJ等 指標上同樣也有可能出現,而 成交量與 股價背離的現象,也是股價見頂的徵兆之一。價格上揚成交量趨於減少,說明市場交易活躍程度逐漸減弱,接下來 股價很可能面臨下跌的走勢。

發現 指標出現 頂背離走勢後, 投資者應結合當時市場氣氛和 盤面情況進行綜合判斷。如果市場仍然處於相對 看多的階段,則 股價繼續上揚的可能性較大,但是幅度和力度都將明顯弱於前期,這主要是因為這種上漲,是在市場人氣刺激下出現的上漲走勢,並不是成交量的實質推動,因而 漲勢不能長久。

RSI底背離

RSI的底背離一般是出現在20以下的低位區。當K線圖上的金價一路下跌,形成一波比一波低的走勢,而RSI線在低位卻率先止跌企穩,並形成一底比一底高的走勢,這就是底背離。底背離現象一般預示著金價短期內可能將反彈,是短期買入的信號。與MACD、RSI等指標的背離現象研判一樣,RSI的背離中,頂背離的研判準確性要高於底背離。當金價在高位,RSI在80以上出現頂背離時,可以認為金價即將反轉向下,投資者可以及時賣出;而金價在低位,RSI也在低位出現底背離時,一般要反覆出現幾次底背離才能確認,並且投資者只能做戰略建倉或做短期投資。

參數修改

從RSI指標的計算方法可以看出RSI指標是以時間為參數,構成參數的的時間周期可以是日、月或周、年、分鐘等,而這些時間周期又根據黃金市場長短和投資者的取捨,理論上可以採取任意的時間長度,但在大多數金市分析軟體上,各種時間周期的變動範圍又大多數都被限定在1——99內,如1日——99日、1周——99周等。從RSI指標的實際運用來看,大多數投資者所選擇的時間周期參數為日,而日RSI指標參數的使用,又大多局限在6日和12日等少數幾個參數上。如果按照這些短期時間參數來分析金價走勢,其RSI指標所得出的數值的變動範圍大部分是在40——80之間,而且波動頻率過於繁瑣。在這么一個狹小空間裡想用RSI曲線來比較準確的研判行情走勢實屬不易,因此,投資者應充分利用各類金市分析上所提供的各種短中長期日參數,結合K線、均線等金市理論來綜合研判金價走勢。

特殊分析

RSI曲線的形態

當RSI 指標在 高位盤整或 低位橫盤時所出現的各種形態也是判斷 行情,決定買賣行動的一種分析方法。1、當RSI 曲線在高位(50以上)形成M頭或 三重頂等高位 反轉形態時,意味著 股價的上升動能已經衰竭,股價有可能出現長期反轉 行情, 投資者應及時地賣出 股票。如果 股價走勢曲線也先後出現同樣形態則更可確認,股價下跌的幅度和過程可參照M頭或 三重頂等頂部 反轉形態的研判。

2、當RSI曲線在 低位(50以下)形成W底或 三重底等低位 反轉形態時,意味著 股價的下跌動能已經減弱,股價有可能構築中長期底部, 投資者可逢低 分批建倉。如果 股價走勢曲線也先後出現同樣形態則更可確認,股價的上漲幅度及過程可參照W底或 三重底等底部 反轉形態的研判。

3、RSI曲線頂部反轉形態對行情判斷的準確性要高於底部形態

RSI曲線的背離

RSI 指標的背離是指RSI指標的曲線的走勢正好和 股價K線圖的走勢方向正好相反。RSI 指標的背離分為 頂背離和 底背離兩種。

⑴ 頂背離當RSI處於高位,但在創出RSI近期新高后,反而形成一峰比一峰低的走勢,而此時K線圖上的 股價卻再次創出新高,形成一峰比一峰高的走勢,這就是 頂背離。頂背離現象一般是 股價在高位即將反轉的 信號,表明股價短期內即將下跌,是 賣出信號。

在實際走勢中,RSI 指標出現頂背離是指 股價在進入拉升過程中,先創出一個高點,RSI指標也相應在80以上創出新的高點,之後,股價出現一定幅度的回落調整,RSI也隨著股價回落走勢出現調整。但是,如果 股價再度向上並超越前期高點創出新的高點時,而RSI隨著股價上揚也反身向上但沒有衝過前期高點就開始回落,這就形成RSI 指標的頂背離。RSI出現頂背離後, 股價見頂回落的可能性較大,是比較強烈的賣出 信號。

⑵底背離

RSI的底背離一般是出現在20以下的 低位區。當K線圖上的 股價一路下跌,形成一 波比一波低的走勢,而RSI線在 低位卻率先 止跌企穩,並形成一底比一底高的走勢,這就是底背離。 底背離現象一般預示著 股價短期內可能將反彈,是短期買入的 信號。

與MACD、KDJ等 指標的 背離現象研判一樣,RSI的背離中, 頂背離的研判準確性要高於底背離。當 股價在高位,RSI在80以上出現 頂背離時,可以認為股價即將反轉向下, 投資者可以及時賣出 股票;而股價在 低位,RSI也在低位出現底背離時,一般要反覆出現幾次底背離才能確認,並且投資者只能做戰略 建倉或做短期投資。

參數的修改

由於RSI 指標實用性很強,因而被多數 投資者所喜愛。雖然RSI 指標有可以領先其它 技術指標提前發出買入或賣出 信號等諸多優勢,但 投資者應當注意,RSI同樣也會發出誤導的信息。由於多方面的原因,該 指標在實際套用中也存在盲區。在目前的市場中還沒有出現一個十全十美的 技術分析工具,RSI也是如此。 指標不能決定 股價漲跌,股價的變化是決定指標運行的根本因素。RSI 指標最重要的作用是能夠顯示當前市場的基本態勢,指明市場是處於強勢還是弱勢,或者牛皮盤整之中,同時還能大致預測頂和底是否來臨。但RSI 指標只能是從某一個角度觀察市場後給出的一個 信號,所能給 投資者提供的只是一個輔助的參考,並不意味著市場 趨勢就一定向RSI指標預示的方向發展。尤其在市場劇烈震盪時,還應參考其它 指標進行綜合分析,不能簡單地依賴RSI的 信號來作出買賣決定。缺點

1.當發生 單邊行情時, rsi指標在高檔或低檔時會有鈍化的現象,因此會發生過早賣出或買進。

2.RSI沒有明顯 規則性的買進或賣出 信號,當指針在高位時,僅能說明情行反轉的可能性增高,但並沒有辦法進一步明確地指出時點。3.一般而言,RSI的 背離信號通常是事後驗證,事前很難看出,RSI 指標與股價的"背離"走勢常常會發生滯後現象;

一方面,市場 行情已經出現反轉,但是該指標的"背離"信號卻可能滯後出現;另一方面,在各種隨機因素的影響下,有時"背離"現象出現數次後行情才真正開始反轉,同時在研判指標"背離"現象時,真正反轉所對應的"背離"出現次數並無定論,一次、兩次或三次背離都有出現 趨勢變化的可能,在實際操作中較難確認。

4.由於RSI是一種比率的 指標,因此在 趨勢分析的能力上會較弱。

5.應該看到RSI 指標的時間參數不同,其給出的結果就會不同;

不同的 投資者對 時間周期的設定有不同的個人偏好,從理論上講,較短周期的RSI 指標雖然比較敏感,但快速震盪的次數較多,可靠性較差;較 長周期的RSI指標儘管 信號可靠,但指標的敏感性不夠,反應遲緩,因而經常出現錯過買賣良機的現象。

此外,由於RSI是通過 收盤價計算的,如果當天 行情的波幅很大,上 下影線較長時,RSI就不可能較為準確反映此時行情的變化。

6. 超買、 超賣出現後導致的 指標鈍化現象容易發出錯誤的操作 信號;

在"牛市"和"熊市"的中間階段,RSI值升至90以上或降到10以下的情況時有發生,此時 指標鈍化後會出現模糊的誤導信息,若依照該指標操作可能會出現失誤,錯過盈利機會或較早進入市場而 被套牢。

7.當RSI值在50附近波動時該 指標往往失去參考價值。

一般而言,RSI值在40到60之間研判的作用並不大。按照RSI的套用原則,當RSI從50以下向上突破50 分界線時代表 股價已轉強;RSI從50以上向下跌破50分界線則代表股價已轉弱。但實際情況經常是讓 投資者一頭霧水, 股價由強轉弱後卻不跌,由弱轉強後卻不漲的現象相當普遍。這是因為在常態下,RSI會在 大盤或 個股方向不明朗而盤整時,率先整理完畢並出現走強或走弱的現象。

補救措施

1、利用長期的RSI 均線與RSI線的關係來作買賣 信號判斷

2、以rsi值為樣本去計算其kd值來求得買賣 信號。3.在實際運用中若要克服這個缺點,可以在價格變動幅度較大且漲跌變動較頻繁時,將RSI參數設定的小一點;

交叉情況

短期RSI是指參數相對小的RSI,長期RSI是指參數相對較長的RSI。 比如,6日RSI和12日RSI中 ,6日RSI即為短期RSI,12日RSI即為長期RSI。長短期RSI線的交叉情況可以作為我們研判 行情的方法。

1、當短期RSI>;長期RSI時,市場則屬於 多頭市場;2、當短期RSI<;長期RSI時,市場則屬於空頭市場;

3、當短期RSI線在 低位向上突破長期RSI線時,一般為RSI 指標的“ 黃金交叉”,為買入 信號;

4、當短期RSI線在高位向下突破長期RSI線時,一般為RSI 指標的“ 死亡交叉”,為賣出 信號。

實戰技巧

和其他 指標相比, 指標波動頻繁,而且其預示的 趨勢性不是很明顯,在實際研判匯市 行情中,往往會給 投資者以錯亂無序的感覺。為了解決這個問題,這裡選用兩組不同的日(12,72)和日(9,12)參數來講述RSI 指標的買賣預示功能。

12日RSI和72日RSI相結合的買賣功能

1、當12日RSI曲線在50 數值附近向上突破72日RSI曲線形成“ 金叉”時,表明市場 多頭力量開始強於 空頭力量, 股價將大幅揚升,這是RSI 指標所指示的 中線買入信號。特別是當 股價也同時帶量向上突破中長期均線時,這種買入 信號比較準確。此時, 投資者應及時逢低買入市場。

2、當12日RSI曲線和72日RSI曲線在60 數值上方運行了比較長的時間時,一旦12日RSI曲線向下突破72日曲線形成“ 死叉”時,表明多頭力量已經衰弱, 股價將開始大幅下跌,這是RSI 指標指示的 短線賣出 信號。特別是對於那些前期漲幅過大的市場,這種賣出 信號更加準確。此時, 投資者應及時清倉離場。3、當12日RSI曲線和72日RSI曲線從高位回落到50附近時,一旦12日RSI曲線向下72日RSI曲線時,就意味多頭力量已經衰弱, 空頭力量開始強大, 股價將面臨大幅下跌的可能,這是RSI指標所指示的 中線賣出 信號。特別是對於那些高位盤整的市場,這種賣出 信號更加強烈。此時, 投資者也應 中線離場觀望。

9日RSI和12日RSI相結合的買賣功能

1、當9日RSI和12日RSI曲線在50 數值下方,幾乎同時向上突破50數值這條RSI 指標的 多空平衡線時,表明市場的多頭力量開始增強, 股價將向上攀升,這也是RSI指標所指示的 中線買入信號。特別是當前期 股價經過了在一段狹小的價位區間整理,然後帶量突破時,這種買入信號比較準確。此時, 投資者應及時買入市場。

2、當9日RSI曲線和12日RSI曲線在80 數值上方運行時,一旦9日RSI曲線和12日RSI曲線幾乎同時向下突破80這條線時,表明市場的多頭力量開始衰弱, 股價面臨向下調整的壓力,這是RSI指標所指示的 短線賣出信號。特別是對於那些短期 漲幅較大的市場,這種賣出信號更加強烈。此時, 投資者應及時短線離場觀望。3、當9日RSI曲線和12日RSI曲線從高位回落到50附近時後,如果這兩條線短期內不能再度返身向上,一旦9日RSI曲線和12日RSI曲線向下突破50,就意味 空頭力量開始強大,股價將面臨大幅下跌的可能,這也是RSI指標所指示的中線賣出信號。特別是對於那些高位盤整的市場,這種賣出信號更加強烈。此時,投資者也應中線離場觀望。

品牌名RSI

一 施湃科技旗下品牌

品牌為辦公族健康輔助用品領域,產品涉及保健熱敷袋、 筆記本支架、人體工學椅、人體工學滑鼠、 人體工學鍵盤、雙背靠墊等。

二 RSI頸椎健康自測系統

96年亞特蘭大奧運會, 中國著名男子氣手槍運動員 王義夫在比賽時,不幸突然暈到,與金牌擦身而過。後經查證,王義夫的眩暈是由頸椎病所致。 射擊運動員由於其頭部長期處於一個姿勢,極易導致頸椎病,這種狀況被稱為重複性壓迫損傷(RSI)。

特殊職業對頸椎健康的影響,在國外早已引起廣泛的關注。德國國家射擊隊為了解其隊員的頸椎健康狀況,就有專門的測試問卷,還在德國衛生協會的幫助下進行了改進。近年來,隨著國內辦公形式及環境的逐漸變化,重複性壓迫損傷在中國年輕上班族中廣泛呈現。2005年,施湃科技有限公司率先將RSI概念品牌化,以年輕上班族為目標人群,開發頸椎健康系列產品,即現在的RSI品牌系列。後在2006年,隨著有度網的誕生,施湃科技組織專家團隊,開發出互動測試系統,並正式將其命名為“RSI頸椎健康測試系統”。同年,有度網與新浪新聞中心簽訂契約,同時在新浪健康頻道推廣“RSI頸椎健康測試系統”,力求為更多上班族提供了解自身頸椎健康狀況的平台。

“RSI頸椎健康測試系統”分兩部分,即“頸椎預警度測試”和“頸椎病類型自測”。前者從上班族平時生活、工作習慣出發,根據人體工程學及重複性壓迫損傷原理,對人們平時習慣對頸椎的健康影響分級警示,並提出改進型建議。後者從各型頸椎病所誘發的症狀出發,幫助用戶準確、快捷地了解自身頸椎病類型,為後續治療提供參考。

“RSI頸椎健康測試系統”先後三次經有度網專家團隊改進,為目前國內最準確、最權威的頸椎健康測試系統。

三 Relational Software,Inc.,RSI

關係軟體有限公司,著名的Oracle(甲骨文)公司在1979年到1983年之間的公司名。關係專用性投資:RSI (Relationship Specific Investment) RSI (Relationship Specific Investment)是指合作成員為了使雙方的合作關係強化而進行的 相關投資,在關係專用性投資中投入的 資產被稱為關係專用性資產。關係專用性投資的分類

Pehon等人按照合作雙方投入資產的屬性,將關係專用性投資劃分為有形的關係專用性投資和無形的關係專用性投資兩大類 :有形關係專用性投資主要包括合作雙方在土地、機械設備以及其它 實物資產等方面進行的投資,即 Williamson所說的區位專用性投資和 實質資本專用性投資;無形關係專用性投資主要包括合作雙方在 人力資本、 技術等 無形資產方面進行的投資。

由於 文化的差異,東西方企業在建立合作關係過程中的關係專用性投資也存在差別。西方企業完全按照某種特定的 商業目的建立合作關係,在合作過程中較少關注雙方企業內個人之間的人情關係。而以中國為代表的華人文化,除了商業目的之外,還十分關注合作雙方私人關係的發展。Xin和Pearce把這種私人關係視為人與人之間的連結(interpersonal connections)。Alston則進一步指出,這種關係是中國社會的主要特徵之一,除了包括雙方彼此之間擁有的特殊關係外,還包含持續的人情 交換之意。這種人情關係強調的是一種長期和互惠的觀點,而且在很大程度上已經被默認為一種合作規範。Lovett等人認為,這種由非正式關係及人情交換所構建的網路,支配著中國和 東亞等國家的 商業活動。由此可見,中國企業在建立合作關係的過程中,除了要在 有形資產和無形資產等方面進行必要的投資之外,還必須重視和加強合作雙方私人關係的發展。據此本研究將中國 合作企業間的關係專用投資劃分為兩類:一類是一般意義上的有形和無形的關係專用性投資,本文稱其為普通關係專用性投資;另一類即人情關係投資,專指企業問為維繫合作關係進行的 人際關係方面的投資(表1)。 表1 企業間關係專用性投資的分類

| 分類 | 內容 | |

| 普通關係專用性投資 | 有形關係專用性投資 | 區位專用性投資;實物專用性投資等 |

| 無形關係專用性投資 | 人力資本專用性投資等 | |

| 人情關係投資 | 合作企業間管理者、員工之問的私人關係投資 | |

關係專用性投資與關係質量

武志偉等在對中國 合作企業間 關係質量的研究中,發現中國合作企業間的關係質量可以從關係強度、關係公平性和關係持久性等三個維度進行度量。隨著企業間合作的日益增多,如何提高 合作企業間關係質量對於合作 績效的提升至關重要,而關係專用性投資是關係質量的一個重要保證。Morgan and Hunt認為, 關係專用性資產的投入可以顯示企業對合作關係的認同和發展 長期關係的信心,當企業在合作過程中投入更多的專用性資產時,說明企業認為通過發展合作關係未來獲得的 收益將超過當前投入,這將有助於提高雙方合作關係的強度。而且Jap和Pelton等人的研究還發現,如果投入的關係專用性資產的專用性很強,則合作成員放棄該關係的 成本就越高,因此就會 激勵雙方發展長久的合作關係。同時,較好的人情關係可以提高合作雙方相互了解的 能力,如對合作夥伴中實力人物的個人喜好以及在遭遇不同情境下可能反應的了解,有助於提高雙方合作關係的 質量。而且,人情關係通常還被看作是一種附加於實際 活動和 實物之上的一種無。形資源,不僅包括物品、 服務等 資源,也包括抽象的情感等。人情關係的投入,對增進雙方合作的持久性、交流的 頻率以及關係的公平性等方面具有一定的促進作用。

參考文獻

武志偉,陳瑩.關係專用性投資、關係質量與合作績效.預測.2008年5期使力傷害

中文翻譯為(重複性壓迫損傷)(全寫為 Repetitive Strain Injury,又名 Repetitive Motion Syndrome),它是一個綜合的詞語,不單單指計算機使用方面,也用於其它領域職業上。這裡只對於計算機涉及到RSI進行介紹。RSI並不是單指某項疾病,RSI是指長期重複、用力或者笨拙的動作而照成的累積性創傷疾病,再加上不良的工作姿勢、不合理的家居、設計不佳的鍵盤滑鼠、快速沉重的工作負擔,於是引起肩膀、頸部、前臂和手部的肌肉、肌腱和神經脈管的損傷,導致患者感到疼痛、無力、麻木或者運動機能受損。

RSI大部分症狀是屬於軟組織傷害,一旦相關的症狀出現,如果不及時處理而等到嚴重的時候再進行治療的話,將需要相當長的時間來恢復或者難以恢復軟組織的耐久力、彈性等。也可以說,這種傷害可能是永久性的!在國內,目前對於RSI的關注還不夠重視,不過隨著計算機的套用,患相關症狀的人必然會逐漸增多。而作為長期使用電腦的你,務必在使用電腦的過程中,定期休息以及使用人體功效的滑鼠和鍵盤,座椅等,減少RSI對身體的傷害。主要表現

1、腕管綜合症,發病疼痛區為手腕到尾指底部。

3、狄奎爾萬氏症 (特徵:拇指根部 腱肌和腱鞘發炎,有壓痛感,打字時習慣翹起拇指或者是喜歡用2、滑鼠手(廣義上說,滑鼠手也是腕管正綜合症,詳細來講,滑鼠手指由使用滑鼠引起的各種症狀,包括手臂、手腕、手掌、手指的酸痛不適)。力敲空格鍵的人。4、頸部神經病變(頸椎病等)。

5、久坐產生的一系列病變,長時間久坐於電腦前也能引起一系列腰椎頸椎的疾病。

RSI的六個階段

【RSI病變前兆】

症狀:手臂或者 手部有奇怪的感覺。結果:休息即可緩解。

【初期的RSI】

症狀:在打字的時候(工作日的晚上、第二天上午)會感到間接性的劇痛或者刺痛。

結果:休息或者物理治療後可以緩解。

【危險時期】

症狀:無力、遲鈍、間接性疼痛;休息也未必能緩解疼痛;日常活動受到影響。

結果:有永遠殘疾的中度危險

【慢性疼痛】

症狀:無力、連續疼痛;休息無助於緩解;任何活動後會使症狀加劇。不能工作。

結果:有永遠殘疾的高度危險。

【慢性疼痛綜合症-反射性交感神經失調】

症狀:慢性疼痛,肌張力異常。

結果:永遠殘疾。