繪製方法

(1)以數學的坐標繪製逆時鐘方向曲線,垂直縱軸代表股介,水平橫軸代表成交量。

(2)周期參數:期間的長短,因個人操作不同而異。通常採用的期間為25日或30日(6周)。

(3)計算股價和成交量的簡單(算數)移動平均值。如採用25日的周期參數時,須計算其股價(或指數)的25日簡單移動平均價及成交量的25日簡單移動平均量。

(4)坐標的垂直縱軸為移動平均價,水平橫軸為移動平均量,兩者的交叉點即為座標點,座標點間的連線呈逆時鐘方向變動。如果我們以具體的方法說明,定Y軸為股價,X軸為成交額,且在圖表中記下25天的移動平均點。假設某一天25日的移動平均股價為加權指數312點,移動平均成交額500萬股,我們就可將之記錄在座標上,兩者相交於一點,如此每天記下交叉點,即可描繪出逆時鐘曲線。

運用原則

(1)逆時鐘曲線走勢變動的三種局面

①上升局面

股價隨著成交量的增加而增加,逆時針方向曲線的走勢由下向右或向上轉動

②下降局面;

量價同步下降,逆時鐘方向曲線走勢由平轉下或右上方朝左轉動

③循環局面。

量價是同步上升,後同步下降,逆時針方向曲線走勢由下向右上,左上,左下循環

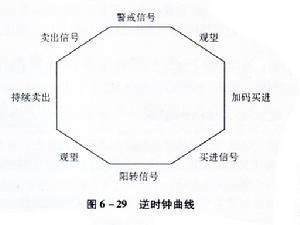

(2)逆時鐘八角圖

逆時鐘曲線可構成完整的八角形,有八個階段的運用原則:

①陽轉信號:股價經一段跌勢後,下跌幅度縮小,甚至止跌轉穩,在低檔盤鏇,成交 量明顯的由萎縮而遞增,表示低檔接手轉強,此為陽轉訊號。

②買進訊號:成交量持續擴增,股價回升,量價同步走高,逆時鐘方向曲線由平轉上 或由左下方向右轉動時,進入多頭位置,為最佳買進時機。

③加碼買進:成交量擴增至高水準後,維持於高檔後,不再急劇增加,但股價仍繼續漲升,此時逢股價回檔時,宜加碼買進。

④觀望:股價繼續上漲,漲勢趨緩,但成交量不再擴增,走勢開始有減退的跡象,此時價位已高,宜觀望,不宜追高搶漲。

⑤警戒訊號;股價在高價區盤鏇,已難再創新的高價,成交量無力擴增,甚至明顯減少,此為警戒訊號,心理宜有賣出的準備,應出脫部分持股。

⑥賣出信號:股價從高檔滑落,成交量持續減少,量價同步下降,逆時鐘方向曲線的走勢由平轉下或右上方朝左轉動時,進入空頭傾向,此時應賣出手中持股, 甚至融券放空。(若可能的話)

⑦觀望:成交量開始遞增,股價雖下跌,但跌幅縮小,表示谷底已近,此時多頭不宜再往下追殺空頭也不宜放空打壓,應俟機回補。

研 判

逆時鐘方向曲線的變動在說明多頭市場至空頭市場的量價關係,由供需的變化中,顯示多空力道的強弱,提供買賣時機,此方法對於底部的確認特別有效。逆時鐘方向曲線是採用移動平均價和移動平均量製作出的線路,移動平均雖具有圓滑訊號的功能,但在本質上移動平均屬於時間落後的方式。

移動平均的走勢,通常有落後股價波動的傾向,因此逆鐘方向曲線的走勢,一旦發生變動轉向,有落後股價的趨勢。所以使用逆時鐘方向曲線分析行情,研判買賣時機,須配合其它買賣指標,只將其作為輔助性的指標,用以研判大趨勢。這樣才更能發揮逆時方向曲線的功能。

意義和理解

該指標又叫【逆時針曲線】指標,含有量價關係,在波段操作上有特殊意義,更隱含很深的趨勢哲學。該指標的“理想”鏇轉軌跡如上圖所示,只要滿足“價升量增,價跌量縮”的邏輯,指標軌跡就呈現圓形,呈逆時針方向運動。之所以在實際走勢中出現不完美的圓形軌跡,是遇到了“價漲量縮”或者“價跌量增”情況。該指標共由A/B/C/D/E/F/G“6段”組成,每個段落的“典型”周期是25天,當指標向左側發展時,股價通常處於下跌,有時,指標向右移動,只要沒有出現紅色,也是處於危險區域,只有當箭頭處於畫面最右側、垂直向上發展時,才是淋漓盡致的上漲周期。在指標認為的“築底期”,通常可以視為“波浪理論”下跌五浪已經完成,即將進入最艱難的搏鬥階段。指標的“漸漲期”,相當于波浪理論的1到2浪期間。指標的“加速期”,相當于波浪理論的“上升三浪”期間。但在實戰運用中,個人以為:在C階段完畢、D段開始以後不太容易把握,建議放棄。