簡介

貿易順差

貿易順差表現

國際收支的巨額順差不利的經濟影響

貿易順差

貿易順差貿易順差或稱國際收支盈餘即是指某一國在國際收支上入大於出,而國際收支一般是用美元結算,這種結算是在銀行之間進行的,但是美元除在美國外其他國家不能直接流通,中國央行就將貿易順差多出來的美元儲備起來,而發行3倍於儲備左右的本國貨幣,以維持貨幣流通量的平衡。貿易順差越多外匯儲備自然就會增長的越多。

利益

1.貿易順差促進經濟成長。首先,經常項目貿易順差刺激經濟成長。一是經常項目貿易順差刺激國內總需求,促進經濟成長。經常項目貿易順差主要源於淨出口的增加,是中國對外貿易、特別是出口迅速增加的結果,淨出口增加使得國內總需求擴張,國內總需求擴張促進了國民經濟成長。二是淨出口的乘數效應擴大了經濟增長的規模。經常項目貿易順差主要是淨出口增加的結果。淨出口的增加具有外貿乘數效應,在外貿乘數的作用下,經 濟增長的規模數倍於淨出口額,大於經常項目貿易順差額。其次,資本項目貿易順差直接推動經濟成長。一是資本項目貿易順差直接增加總需求,推動經濟成長。資本項目貿易順差源於資本淨流入的增加,大部分是外商對中國的直接投資增加的結果。資本淨流入增加了國內的總需求中的投資需求,投資需求的增加直接推動國民經濟成長。二是外商直接投資的乘數效應擴大了經濟成長的規模。在外商直接投資乘數的作用下,經濟成長的規模數倍於外商直接投資額,大於資本項目貿易順差額。

貿易順差

貿易順差2.貿易順差增加了外匯儲備,增強了綜合國力,有利於維護國際信譽,提高對外融資能力和引進外資能力。1994年以來,除1998年受亞洲金融危機的影響、資本項目有逆差外,中國的國際收支一直保持貿易順差。伴隨著貿易順差的增加,外匯儲備也在快速增長,外匯儲備2003年底已超過4010 億美元。外匯儲備的增加,一是提升了綜合國力,使中國在經濟全球化中處於較為有利的地位。二是表明中國有良好的國際償債能力,在國際市場進行融資時,能夠較為容易地以較低成本取得各類貸款。三是對中國進行直接投資的外商,對其利潤匯回本國有安全感,這些外商願意 更積極注入資本,有利於中國引進外資。

3.貿易順差有利於經濟總量平衡。經濟總量平衡不僅與儲蓄投資有關,還與外貿有關。當財政有赤字時,在儲蓄完全轉化為投資的情況下,需要通過增加進口彌補財政赤字,以保持經濟總量供求平衡,那樣,容易出現財政赤字和外貿赤字並存的雙赤字現象。當財政有赤字時, 在儲蓄沒有完全轉化為投資的情況下,需要減少進口或增加出口(即增加淨出口)來彌補財政赤字,以保證經濟總量供求平衡。中國的現實是儲蓄沒有完全轉化為投資,從1998年以來,連年實行了積極的財政政策,財政赤字逐年遞增,因而貿易順差的增加,特別是淨出口增加部分地彌補了財政赤字。以貿易順差彌補財政赤字,不但有利於國民經濟總量平衡,而且避免了雙赤字現象。

4.貿易順差加強了中國抗擊經濟全球化風險的能力,有助於國家經濟安全。連年的貿易順差使得中國外匯儲備增加,使得中國成為國際上的債權國。因而,中國不僅有足夠的外匯滿足對外經濟貿易的需要,而且增加了中國對外清償能力、保證對外支付,還有利於應對國際金融風險,提高了國家抵抗各種經濟風險的能力。

5.貿易順差有利於人民幣匯率穩定和實施較為寬鬆的巨觀調控政策。一是貿易順差使得國家有充足的外匯干預外匯市場,保持人民幣匯率穩定。二是國家有充足的外匯調節國際收支,執行主動的對外經貿政策。三是貿易順差增強了積極財政政策的效應。由於中國各級地方政府都努力地招商引資,因此,中國資本流動性實際上比較大。在資本流動性實際比較高的情況下,貿易順差加強了積極財政政策刺激總需求的效應,促進了國民經濟較快發展。

弊端

1.貿易順差使得人民幣升值的壓力加大,國際貿易摩擦增加。

貿易順差

貿易順差貿易順差使得國內外匯市場上的外幣供給大於外幣需求,必然產生外幣貶值的預期和人民幣升值的預期。因此,貿易順差產生人民幣升值的壓力:貿易順差越大,人民幣升值的壓力越大;人民幣升值的預期,又加大了外資流入和貿易順差的擴大,進一步增強了人民幣升值的壓力。

貿易順差加劇了國際貿易摩擦。中國貿易貿易順差增加,就意味著與中國進行貿易的國家有逆差,逆差國就會利用WTO的規則,限制中國產品進口,保護本國產業。在加入WTO後,由於中國與美國貿易逆差比較大,使用反傾銷最多的是美國,中國是被反傾銷最多的,居WTO成員方第一位,並且中國被反傾銷案例的數量在逐年增長。

2.貿易順差弱化了貨幣政策效應,降低了社會資源利用效率。外匯流入隨著貿易順差的增加而增多,在固定匯率和外匯結售匯制度下,中央銀行要以人民幣購買外匯,貨幣的投放隨著外匯流入的增多而遞增。隨著大量的人民幣被動地投入到流通領域,中央銀行的基礎貨幣賬戶更加受制於外匯的流入,不但削弱了中央銀行貨幣政策的效應,還導致物價水平上 升。 貿易順差與國內居民儲蓄相結合,導致社會資源利用效率低下。貿易順差引起的大量外匯儲備高達4000多億美元,同時,國內居民儲蓄高達11萬億人民幣,兩者相加約有14多萬億人民幣。這14多萬億人民幣沒有形成有效投資,是經濟社會中的閒置資金,與這些閒置資金相對應的是生產資料和人力資源的閒置,社會資源利用效率低下。因而,中國出現了經濟成長和失業增加並存的現象。

3.貿易順差提高了外匯儲備成本,增加了資金流出。在國際金融市場上進行外匯操作總是有風險的,最明顯的是匯率風險。中國實行釘住美元的固定匯率,每當美元貶值和美國國內出現通貨膨脹,中國外匯儲備都隨之貶值,造成外匯儲備的損失。貿易順差越大,需要到國際金融市場上運營的外匯越多,國家外 匯儲備的成本越高。貿易順差增加了資金流出。在結售匯制度下,由於流入的外國資金都要轉換成外匯儲備,外匯儲備主要是儲備美元、歐元的債券。貿易順差越多,外匯儲備越多,外國債券越多,資金流出也越多。這兩方面形成了內在的矛盾:貿易順差引導外資流入,出口越多和外國直接投資越多,資金流入越多;貿易順差導致外匯儲備增加,外匯儲備越多,資金流出越多。

4.貿易順差異致經濟對外依存度過高,民族經濟發展空間狹窄,出口結構難以調整。

5.貿易順差影響了國內金融業利率市場化進程。

在利率市場化條件下,貿易順差意味著國內貨幣供給增加,自2003年下半年以來,中國經濟正面臨通貨膨脹的壓力,為了防範通貨膨脹對經濟的消極影響,中央銀行不得不維持現行的存款管制利率和 貸款浮動利率,從而推遲了利率市場化的進程。

對策

貿易順差

貿易順差貿易順差既影響國內經濟也影響對外經濟,因而,需要調整經濟政策,協調國內經濟發展和對外經 濟發展,化貿易順差之弊為利。貿易順差是中國長期執行出口導向型經濟發展戰略的結果。在開放經濟條件下,化解貿易順差之弊,需要依據統籌國內發展和對外開放的要求,將經濟發展的思路從出口導向型發展戰略轉向出口與內需並重的經濟發展戰略;經濟政策的新取向是:從貿易順差轉向保持經常項目適度貿易順差、資本項目逐漸達到平衡。經常項目適當貿易順差,有利於保持人民幣匯率穩定,促進經濟發展。

人民幣不是國際貨幣,如果出現國際貿易赤字,不能通過多印人民幣來彌補國際貿易赤字。因此,在國際收支有逆差、外匯儲備又不足時,中國會缺乏足夠的外匯購買進口產品和支付到期的外國債務,影響國家信譽和經濟發展。因此,經常項目有貿易順差,有利於中國外匯市場和人民幣匯率穩定,增強國際支付能力,促進經濟發展。資本項目逐漸達到平衡,有利於擴大國內需求,適當降低國民經濟對外依存度。

1.實行出口與內需並重的經濟發展戰略,需要完善投資政策,拓寬投資渠道,提高資金利用效率,以經濟成長促進就業。由於國內資金使用效率較低,經濟成長難以帶動就業增長,失業率逐年攀升。努力拓展投資渠道,改善儲蓄轉為投資的機制,將充分利用14多萬億元的居民儲蓄和外匯儲備,那么,在技術水平不變、資源利用效率不變的情況下,即使不依賴引進外資,中國經濟成長速度也能夠大幅度地提高,就業機會隨之大大增加。

貿易順差

貿易順差2.保持經常項目適度貿易順差,必須調整進出口結構,加大經常項目開放力度,完善結售匯制度。調整進出口結構,主要是在重視出口的同時,要考慮適當增加進口。增加進口要注意最佳化進口結構。政府要鼓勵企業引進適用的技術設備,加大技術改造和產業升級;加大石油和礦產等戰略物資的進口;通過擴大基礎設施建設、發展教育和旅遊及消費增長帶動進口。大量的貿易順差給經常項目加大開放力度提供了良好的基礎。放鬆經常項目中對企業和個人外匯管理,增加售匯數量,不僅能更好滿足企業和個人的用匯、促進對外經濟貿易,而且有利於調節外匯儲備。同時,由於資本項目還沒有放開,為了防止資本項目從經常項目下匯出,政府還需要規範對經常項目的管理,主要是真實性審核。完善結售匯制度,推廣意願結售匯,增加開設外匯賬戶的企業,讓更多的企業從強制結匯轉為意願結匯,這樣,企業在進出口過程中,減少外匯買賣,可以節省時間,降低成本。

3.資本項目逐漸達到平衡,必須完善匯率機制,推動利率市場化改革,控制外資進入和增加對外投資。實行浮動匯率,一是有利於充分發揮外匯市場價格機製作用。二是有利於人民幣早日成為國際貨幣。三是對匯率敏感的部門受益,有利於企業控制出口產品成本和防止價格上升。四是促進金融市場、特別是與外匯相關的金融衍生產品市場發展。五是企業融資會逐漸從銀行業轉向資本市場,企業融資更多地依賴資本市場,實現融資多元化。六是有利於貨幣政策充分發揮作用。減少資本項目貿易順差,不能簡單地限制外資進入,還要增加資本的流出。增加對外直接投資,既有利於減少資本項目貿易順差,更有利於企業超越外國設立的關稅和非關稅壁壘,開拓國際市場,充分利用國際資源。

貿易順差

貿易順差4.加強與WTO規則相關的微觀經濟規制及其政策體系建設,規範進出口貿易。運用WTO規則趨利避害,需要圍繞出口與內需並重的經濟發展戰略,實現民族產品、民族工業的現代化。利用WTO要堅持講民族經濟的政治、講維護國內產業利益的政策、講應對策略的三原則。

5.從1998年開始實施的積極的財政政策和穩健的貨幣政策,逐步轉向適度偏緊的財政政策和擴張性貨幣政策。適度偏緊的財政政策,一是統一國內外企業稅賦,取消給外資企業的超國民待遇,給民族企業創造公平競爭的機會,通過民族經濟發展增加稅源。二是擴大減稅範圍,刺激社會總需求。三是適時推進稅費改革,減輕企業實際負擔,促進企業發展,擴大就業。四是增加轉移支付,主要是社會保障支出,維持或提高弱勢群體的生活水平,有助於穩定社會和增加消費。五是增加財政擔保貸款或財政貼息貸款,通過財政擔保或貼息貸款支持出口企業和勞動密集型企業及中小企業發 展,以增加供給,緩解結構性失業的矛盾等。 擴張性貨幣政策,一是降低法定存款準備金率。二是配合財政公債政策,在公開市場業務方面,中央銀行買進公債,擴大貨幣供給量。三是銀行貸款向出口和勞動密集型企業傾斜,鼓勵出口,擴大出口企業生產,增加就業機會。四是增加消費信貸,促進有增長潛力的產業迅速地將潛在的需求變為現實的需求。五是適度偏緊財政政策與擴張性貨幣政策相結合,有利於激活資本市場、貨幣市場、保險市場和信託市場,通過金融市場開放和發展增加投資渠道,將更多的儲蓄轉化為投資,促進經濟發展。

國外情況

研究一國對外貿易發展情況,主要藉助於政府定期公布的對外貿易平衡表。一般而言,平衡表比較系統地載有表明出口和進口的數字統計,大體可反映一國在特定時期內對外貿易乃至國民經濟發展狀況。一國對外貿易按出口大於、小於或等於進口等情況,分別構成貿易順差、貿易逆差或貿易平衡。

貿易順差和逆差區別

研究一國對外貿易發展情況,主要藉助於政府定期公布的對外貿易平衡表。一般而言,平衡表比較系統地載有表明出口和進口的數字統計,大體可反映一國在特定時期內對外貿易乃至國民經濟發展狀況。一國對外貿易按出口大於、小於或等於進口等情況,分別構成貿易順差、貿易逆差或貿易平衡。1.貿易順差(FavorableBalance0fTrade)。所謂貿易順差是指在特定年度一國出口貿易總額大於進口貿易總額,又稱“出超”.表示該國當年對外貿易處於有利地位。貿易順差的大小在很大程度上反映一國在特定年份對外貿易活動狀況。通常情況下,一國不宜長期大量出現對外貿易順差,因為此舉很容易引起與有關貿易夥伴國的摩擦。例如,美、日兩國雙邊關係市場發生波動,主要原因之一就是日方長期處於巨額順差狀況。與此同時,大量外匯盈餘通常會致使一國市場上本幣投放量隨之增長,因而很可能引起通貨膨脹壓力,不利於國民經濟持續、健康發展。

2.貿易逆差(UnfavorableBalance0fTrade)。所謂貿易逆差是指一國在特定年度內進口貿易總值大於出口總值,俗稱“入超”,反映該國當年在對外貿易中處於不利地位。同樣,一國政府當局應當設法避免長期出現貿易逆差,因為大量逆差將致使國內資源外流,對外債務增加。這種狀況同樣會影響國民經濟正常運行.

3.貿易平衡(BalanceofTrade)。貿易平衡是指一國在特定年度內外貿進、出口總額基本上趨於平衡。縱觀世界各國(地區)政府的外貿政策實踐,這種現象並不多。一般來說,一國政府在對外貿易中應設法保持進出口基本平衡,略有結餘,此舉有利於國民經濟健康發展。

中國情況

貿易順差

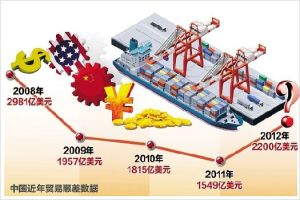

貿易順差中國貿易差額的發展概況

原本經濟落後的國家,採取了符合其國情的經濟發展方針策略,隨著經濟發展,其對外貿易往往在經歷一段時間的逆差後轉為順差。日本、韓國等國家都曾如此。我國也不例外:上個世紀80年代,進出口貿易1年平衡,兩年順差,其餘7年逆差。合計為42.9億美元逆差。而從1990年起,情況就完全改變了,除1993年外,我國對外貿易持續順差,抵消1993年的逆差121.2億美元,1990-2005年,累計順差達3977.5億美元,其中2000-2005年累計順差額為2291.7億美元,2005年為1018.8億美元,創歷史記錄。近年以來,有關部門多次提出平衡貿易收支和國際收支,但2006年上半年順差仍達到615億美元,超過2005年同期水平。

中國貿易順差劇增的主要原因

自上個世紀90年代初以來,中國連續成為吸收外商直接投資最多的開發中國家,並形成了以外資企業為主的加工貿易基地。據國家統計局統計,2000-2004年,外資企業在我國大陸加工貿易總順差中所占比重分別為63.6%、67.9%、70.1%、74.1%和77.8%,同期,外資企業在進出口總順差中所占比重依次為56.7%、62.2%、61.8%、73.6%和76.7%。正是在外資企業加工貿易順差持續增加的推動下,2004年我國大陸的加工貿易順差達1063億美元,2005年攀升到1424.5億美元;2006年上半年外資企業在我國大陸進出口總額中所占比重更達58.47%;

外商投資企業在我國的生產和銷售大幅度增加,替代了進口,如美國政府責任辦公室向國會提交的對華貿易報告就指出:2003年美國公司在華分支機構在中國市場的銷售額達340億美元,而同期美國對中國出口僅290億美元;

美國等已開發國家在大量地從我國進口勞力密集型產品的同時,嚴格限制其具有先進技術的產品向我國出口,人為地擴大了貿易差額;

2005年順差突然擴大主要是由於中國經濟結構調整,進口(主要是設備進口)增速(17%)放慢,與出口增速(28%)拉開缺口;

外商投資企業偽報進出口額以轉移資金。有學者運用比較法(即比較貿易夥伴貿易統計數據估算轉移定價規模)對進出口偽報的研究結果認為,“僅2001年一年,中國大陸通過進出口偽報方式進行的變相資本流動,就高達662.27億美元,相當於當年中國大陸進出口貿易總額的13.0%。當然上述估算忽略了轉口貿易、加工貿易的影響而並不十分精確,但足以說明進出口偽報規模之大已不可忽視。”“2002年下半年以來,人民幣升值預期逐漸興起,進出口偽報的目的,日益從資本外逃轉向資本內流,方式也從過去的高報進口低報出口,轉向高報出口低報進口。”這樣的變化虛擴了中國大陸外貿順差。渣打銀行發表的一份研究報告也提出:“由於進出口企業虛報數據等原因,中國去年的貿易順差遠沒有官方公布的1020億美元那么多,估計實際上只有350億美元,其餘的670億美元實際上是貿易中隱藏的非貿易資金流入。”