稅額抵扣

稅額抵扣套用

稅額抵扣

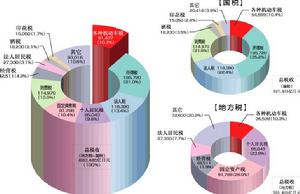

稅額抵扣除此之外,世界各國還普遍對流轉稅、所得稅、財產稅等稅種採用稅額扣除的辦法。例如:美國聯邦遺產稅規定,納稅人在繳納聯邦遺產稅前,準予扣除向州政府繳納的一定限額的死亡稅款和由別的死亡之人轉移過來的某些資產已繳納的聯邦遺產稅稅款。中國現行稅制對消費稅、資源稅、農業特產稅、所得稅等稅種也採用了稅額扣除的規定。例如:按照國稅發[1995]94號檔案規定,以委託加工收回已稅汽車輪胎、已稅機車連續生產的汽車輪胎和機車,準予從應納稅額中扣除原料已納消費稅稅款。按照國稅發[1994]15號檔案規定,納稅人以外購的液體鹽加工固體鹽,其加工固體鹽所耗用的液體鹽的已納稅款準予從應納資源稅稅額中扣除。按照(94)財農字第7號檔案規定,在農業稅計稅土地上生產農業特產品的,已納農業稅稅款準予在計征農業特產稅時扣除。按照企業所得稅實施細則第42條規定,納稅人從其他企業分回的已繳納所得稅的利潤,其繳納的稅額,可以在繳納所得稅中予以抵扣。

從廣義扣除看,稅額扣除也可以包括納稅人在國外繳納的準予抵扣的稅款,但由於對國外稅款的抵扣,在國際稅收中已廣泛使用“稅收抵免”這一專用術語,故稅額抵扣實際上是指對國內已納稅款的扣除。

主要項目

稅額抵扣

稅額抵扣(1)從銷售方取得的增值稅專用發票上註明的增值稅稅額;

(2)從海關取得的完稅憑證上註明的增值稅稅額。

2.購進農業產品抵扣。從2002年1月1日起,一般納稅人購進農業生產者銷售的免稅農業產品,可按照收購金額13%的扣除率計算準予從銷項稅額中抵扣的進項稅額。

3.期初庫存已徵稅款抵扣。增值稅一般納稅人期初庫存已徵稅款,從1995年起5年內實行按比例分期抵扣的辦法,每年抵扣比例為1995年初期初存貨已徵稅款餘額的20%。

4.農業特產稅抵扣。對農業產品收購單位在收購價格之外按規定繳納的農業特產稅,準予併入農業產品的買價計算抵扣的進項稅額。

5.運輸費用抵扣。從1998年7月1日起,對增值稅一般納稅人外購貨物和銷售貨物所支付的運輸費用,可按運費金額(不包括裝卸費、保險費等雜費)7%的扣除率計算準予抵扣的進項稅額。

稅額抵扣

稅額抵扣7.免稅棉花抵扣。從2001年7月1日起,一般納稅人(包括糧棉加工廠和紡織企業)直接向農業生產者購進的免稅棉花,可按收購金額13%的扣除率計算準予抵扣的進項稅額。

8.免稅糧食抵扣。從國有糧食企業購進的免稅糧食,按購進金額13%的扣除率計算準予抵扣的進項稅額。

9.免稅庫存糧食抵扣。恢復徵收增值稅的糧食企業,銷售按照原糧食政策屬於免稅的庫存糧食,按收購金額10%的扣除率計算準予抵扣的進項稅額。

10.國產鋼材抵扣。對列名鋼鐵企業以不含稅價格銷售給加工企業用於生產出口產品的鋼材,其進項稅額準予在其他內銷產品的銷項稅額中抵扣。

11.計算機軟體抵扣。屬於小規模納稅人的生產企業和商業企業,銷售計算機軟體,可由稅務機關分別按不同的徵收率代開增值稅專用發票。

稅額抵扣

稅額抵扣13.期初存貨抵扣。增值稅一般納稅人在1999年底前尚未抵扣完的期初存貨已徵稅款,可以在2001年底前分期抵扣,具體抵扣進度由各省級國稅局確定。

14.庫存商品棉抵扣。納稅人銷售庫存商品棉,可按收購金額13%的扣除率計算準予抵扣的進項稅額。

15.廣告業務購進貨物抵扣。文化出版單位用於廣告業務的購進貨物的進項稅額,應以廣告版面占整個出版物版面的比例為劃分標準,據此計算製作、印刷廣告所用購進貨物不得抵扣的進項稅額,最終確定出版物準予抵扣的進項稅額。

16.購進廢舊物資抵扣。從2001年5月1日起,生產企業一般納稅人購進廢舊物資經營單位銷售的廢舊物資,可按廢舊物資經營單位開具發票上註明的金額,按10%計算抵扣的進項稅額。

17.銷售援助項目貨物抵扣。從2001年8月1日起,對銷售給外國政府和38個列名國際組織無償援助項目的免稅貨物,其進項稅額準予在其他內銷貨物的銷項稅額中抵扣。

18.安裝稅控裝置抵扣。加油站外購稅控加油機和稅控裝置,可憑購進該貨物取得的專用發票所註明的增值稅稅額,計入該企業當期的進項稅額予以抵扣。2002年3月1日前,加油站外購稅控加油機及稅控裝置,未取得增值稅專用發票的,可憑外購上述貨物的普通發票,按照該貨物的適用稅率計算抵扣的進項稅額。

19.成品油銷項扣除。從2002年5月1日起,加油站通過稅控加油機加注成品油,在計征增值稅銷項稅額時,允許在當月成品油銷售數量中扣除下列項目。

(1)經主管稅務機關確定的加油站自有車輛自用油;

(2)外單位購買的,利用加油站的油庫存放的代儲油;

(3)加油站本身倒庫油;

(4)加油站檢測用油(回罐油).

20.丟失已通過防偽稅控認證增值稅專用發票抵扣。一般納稅人丟失防偽稅控系統開具的增值稅專用發票,如果該發票丟失前已通過防偽稅控認證系統的認證,購貨單位可憑銷貨單位出具的“增值稅一般納稅人丟失防偽稅控開具增值稅專用發票已抄報稅證明單”,經購貨單位主管稅務機關審核批准後,作為增值稅進項稅額的合法憑證抵扣進項稅額。

21.丟失未通過防偽稅控認證增值稅專用發票抵扣。一般納稅人丟失防偽稅控系統開具的增值稅專用發票,如果該發票丟失前未通過防偽稅控認證系統的認證,購貨單位應憑銷貨單位出具的丟失發票的存根聯複印件到主管稅務機關進行認證,認證通過後可憑該發票複印件及銷貨方所在地主管稅務機關出具的“增值稅一般納稅人丟失防偽稅控開具增值稅專用發票已抄報稅證明單”,經購貨單位主管稅務機關審核批准後,作為增值稅進項稅額抵扣的合法憑證抵扣進項稅額。

22.期貨交易購進貨物抵扣。對增值稅一般納稅人在商品交易所通過期貨交易購進貨物,其通過商品交易所轉付貨款可視同向銷貨單位支付貨款。對其取得的合法增值稅專用發票允許抵扣。

23.提高農產品進項稅抵扣率。增值稅一般納稅人向小規模納稅人購買農產品,可按照《財政部、國家稅務總局關於提高農產品進項稅抵扣率的通知》的規定依13%的抵扣率抵扣進項稅額。

24.銷售自來水抵扣。自2002年6月1日起,對自來水公司銷售自來水按6%的徵收率徵收增值稅的同時,對其購進獨立核算水廠自來水取得的增值稅專用票上註明的增值稅稅款(按6%徵收率開具)予以抵扣。自來水公司自2002年6月1日之前購進獨立核算水廠自來水取得普通發票的,可根據發票金額換算成不含稅銷售額後依6%的徵收率計算進項稅額,經所屬稅務機關核實後予以抵扣,不含稅銷售額的計算公式為:不含稅銷售額=發票金額1+徵收率

25.鐵路運費進項稅額抵扣。從2003年8月22日起,對鐵路運輸部門開具新增的北疆線、西康線、上鉛錢,內六線、福前線、塔十線、廣深線、南疆線貨票運費,允許按7%的扣除率計算抵扣進項稅額。26.鐵路快運費用進項稅額抵扣。從2003年8月22日起,對一般納稅人購進或銷售貨物取得的中國鐵路包裹快運公司開具的鐵路快運包乾費、超重費、到付運費和轉運費,可按7%的扣除率計算抵扣進項稅額。

27.經商財政部同意,自2005年1月1日起,將吉林炭素集團有限責任公司納入東北地區擴大增值稅抵扣試點企業範圍。

28.增值稅一般納稅人購置稅控收款機所支付的增值稅稅額(以購進稅控收款機取得的增值稅專用發票上註明的增值稅稅額為準),準予在該企業當期的增值稅銷項稅額中抵扣。