簡介

在信息不對稱的市場中,不具備信息的一方建立如何的機制來篩選有信息的一方,從而實現市場效率,這是約瑟夫·斯蒂格利茨研究的重點。如果說喬治·阿克勞夫(George Akerlof)研究的是產品市場上的信息不對稱,麥可·斯賓塞研究的是勞動力市場的信息不對稱,那么,約瑟夫·斯蒂格利茨進一步把信息不對稱引入保險市場和信貸市場的研究,並且在諸多領域都有建樹。

特徵

在保險市場上存在道德風險(事後的信息不對稱)。保險公司與投保人之間的信息不對稱,保險公司難以確切的知道投保人的真實情況和行為。保戶在與保險公司簽訂契約存在著隱藏行為,則導致道德風險,一旦人們和保險公司簽訂了保險契約,他們往往會不再像以往那樣仔細看管家中的財產了,當出門的時候,他可能不再像沒有保險以前那樣仔細地檢查煤氣是否關好,因為現在屋子著火了,他將獲得保險公司的賠償。作為極端的例子,有人甚至自己故意造成火災來騙取保費。在這裡,因為保險公司無法觀察到人們在投保後防災行為而產生“隱蔽行為”。保險公司面臨著人們鬆懈責任甚至可能採取“不道德”行為而引致的損失,嚴重的情況會使保險公司關門。

保險市場逆向選擇(事先信息不對稱)來自保險公司事前不知道投保人的風險程度,從而使保險水平不能達到對稱信息情況下的最優水平。當保險金處於一般均衡價格時,低風險類型的消費者群預期投保後得到的效用小於他不參加保險時的效用,這類消費者會退出保險市場,只有高風險類型的消費者預期投保的潛在收益大於潛在成本會願意投保。低風險消費者退出後,如果保險金和賠償金不變,會由於賠償機率的上升而使保險公司可能虧損。這種條件下,為了不出現虧損,保險公司將不得不提高保險金。這樣,那些次低風險的顧客群認為支付這筆費用不值得,從而不再投保,高風險類型消費者不會在意保費的提高而踴躍進入保險大軍。這樣一來,高風險者就會把低風險消費者“驅逐”出保險市場。看來,靠提高保費的辦法,對保險公司是不管用的。約瑟夫·斯蒂格利茨的重要觀點出現了:人們不能用通過提高保費的辦法來使保險市場的逆向選擇現象和道德風險消失。相反,提高保費,會加劇該來的不來,不該來的來了。為了解決這一問題,保險人可以通過提供不同類型的契約,將不同風險的投保人區分開,讓買保險者在高自賠率加低保險費和低自賠率加高保險費兩種投保方式之間選擇,以防止被保人的欺詐行為。即不是使保險處於混同均衡,而是出現分離均衡。分離均衡已經成為個體經濟學中一個廣泛運用的概念和分析方法。

信貸配給理論是約瑟夫·斯蒂格利茨又一經典理論。約瑟夫·斯蒂格利茨與安德魯·魏斯於1981年合作的劃時代論文《不完全信息市場上的信貸配給》,創造性地分析了信貸市場由於信息不對稱而引起的逆向選擇和道德風險,指出企業存在的騙貸行為與信息不對稱有關。他們認為銀行降低壞帳損失的最優策略是對貸款進行配給而不是提高貸款利率。這些創見因現實世界信貸配給十分普遍而使研究更進一步接近更為現實的信貸市場理論,並對公司融資、市場理論和總量經濟學的研究也產生了巨大影響。

在古典經濟學中,供大於求,利率就會下降;供不應求,利率就會上升。如果供求總平衡的話,均衡利率會很容易確定下來,長期來看供求平衡。約瑟夫·斯蒂格利茨對這一理論提出了質疑,他發現在借貸市場上供求不相等是一個長期的現象,實際利率比均衡利率要低。貸款人的投資是有風險的,而且不同的貸款人的風險偏好不同。那些對未來投資回報率預期較高的人,願意接受較高的利率,如果銀行想通過提高利率來提高效益,就會把那部分預期有穩定回報的低風險投資者拒之門外,貸款給高風險者,銀行的風險就會增大。如此循環下去,最終結果是貸款質量下降,不但不能提高銀行的利潤,反而會隱藏著巨大的金融風險。約瑟夫·斯蒂格利茨解釋為,銀行靠提高利率的辦法無效,而採取信貸配給是有效的方式。在所有申請貸款的人中,只有部分人能夠得到滿足,哪怕有部分人想提高利率來獲得更高的貸款,銀行也不會同意。銀行是通過有選擇性地給申請人貸款的辦法來降低風險。用他的理論可以解釋為什麼開發中國家的一些民間信貸市場上利率奇高無比,原因是“劣幣驅逐良幣”,即風險大的借款人驅除了風險小的借款人,只有把利率調到高位,才能抵消高風險成本。

與IPO的折價

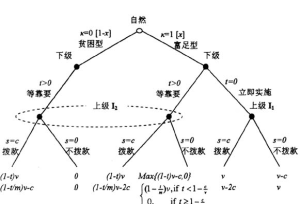

分離均衡模型假定,在企業發行新股的過程中,高質量企業折價發行IPo,而且只融取一部分資金。當較低的發行價格吸引了投資者的注意,對摺價企業加深了解後,投資者就會認識到企業的真實價值,信息不對稱問題也就隨之解決了。這時企業再以較高的價格進行後續發行(Sea—soned offering SEO)。較高的後續發行價格能夠彌補IPo折價以及兩階段融資的發行成本。對低質量企業而言,模仿高質量企業不是最優選擇。因此低質量企業會在第一次發行中融得儘量多的資金。高低質量企業兩種不同的行為就導致了分離均衡(圖1)。也就是說,高質量企業選擇兩階段融資、高折價發行,低質量企業則選擇單階段融資、低折價發行。

與信號傳遞模型的區別

約瑟夫·斯蒂格利茨的分離均衡與麥可·斯賓塞 (Michael Spence)的信號傳遞不同之處在於:麥可·斯賓塞研究的是擁有不同信息的人如何通過信號傳遞,來把自己與同類分離出來。而約瑟夫·斯蒂格利茨是說明不擁有信息的人如何設計一個選單,來進行信息甄別,使具有不同信息的人不隱瞞信息和行為,或者說設計一個分離不同信息的人的機制,進而提高市場效率。

實踐

理清多層次資本市場與不同成長階段企業之間的匹配關係對於促進資本市場建設和企業發展具有十分重大的意義,是緩解中國中小企業融資難、推動產業結構最佳化和實現經濟可持續增長的重要環節。對此,全社會有眾多的呼聲並基本達成共識。但真正符合學術規範的研究成果卻很匱乏。部分原因可能是問題本身沒有得到理論界的應有重視。運用信息經濟學的理論,設計資本市場、企業與投資者之間的信號傳遞模型,通過分離均衡式契約安排構建多層次的資本市場,揭示出企業不同成長階段的風險收益特徵,並提出設立轉板制度實現動態的分離均衡。

首先,通過構建逆向選擇模型闡釋,對於不同規模不同成長階段的企業的綜合競爭力α及其重要影響因素:投資回報率P和投資風險δ,企業和投資者之間存在嚴重的信息不對稱。如果資本市場不分層次,創業初期、創業後期的小企業和步入成長期的中型企業以及成熟的大企業均在單一市場中,按同一規則進行融資和交易,市場的信息揭示能力不足,將由於企業和投資者之間信息不對稱而出現逆向選擇問題,產生“劣幣驅逐良幣”現象,不利於成熟大企業和真正具有成長性的中小企業的發展。同時,由於存在逆向選擇,作為整體,企業風險特徵加大,風險揭示能力進一步下降,將引發市場風險。

其次,為了在一定程度上消除這種信息不對稱帶來的逆向選擇,人們運用信號傳遞模型中的分離均衡模型,通過分析投資者對投資回報率和投資風險度的預期,以及不同規模企業對投資回報率P和投資風險度δ關注程度的不同,並引入綜合競爭力α和最終產出π等參數,得出不同規模不同成長階段企業的分離均衡,並證明了該分離均衡對不同規模企業是唯一的。即,建立與企業成長周期相匹配的多層次資本市場,有利於成熟大企業和真正具有成長性的中小企業發展,並且是降低市場投資風險的必要手段。

通過模型實現分離均衡後,這一均衡不是靜態的,分割的,而是隨著企業成長階段和綜合競爭力的變化,需要動態調整。有的企業規模擴大,盈利能力增強,其等效用曲線發生了變化,即達到了高一層級的資本市場的準入條件,此時,如果這樣的企業依然停留在低層次的資本市場,就不是該企業的帕累托最優,不能實現均衡,因此,應該通過轉板制度中的升板,允許其進入高層級的市場,從而尋求到新的均衡。反之就需要通過轉板制度中的降板或退市,將已經達不到高層次市場基本條件的企業降到低層次資本市場中。所以,在建設多層次資本市場的同時,必須設立轉板制度,以提高市場效率。

在論證了資本市場需要多層次建設及設立轉板制度後,本文給出了分離均衡式契約安排模型,在契約安排中,可以根據中國企業發展的實際情況,對規模θ的分布取值,經過標準化,求解企業規模、企業盈利能力(投資回報率)、企業經營風險度等的不同組合,以得出各層次資本市場的準入條件和轉板條件。