基本簡介

歐洲貨幣聯盟

歐洲貨幣聯盟 歐洲貨幣聯盟

歐洲貨幣聯盟隨著歐洲聯盟成員國經濟金融一體化進程的加快,一種具有新的性質和特點的區域性貨幣制度——歐洲貨幣制度誕生。歐洲貨幣制度是從歐洲貨幣聯盟開始的,其起源可以追溯至歐洲經濟合作組織於1950年7月1日建立的“歐洲支付同盟”以及1958年取代了該同盟的“歐洲貨幣協定”。“歐洲支付同盟”和“歐洲貨幣協定”雖然啟動了歐洲貨幣聯合的進程,但並未對歐洲貨幣一體化提出具體構想,當時的出發點主要是促進成員國經濟和貿易的發展。真正把歐洲貨幣統一提上日程則是在歐共體建立之後。1957年,德國、法國、比利時、荷蘭、盧森堡、義大利6國簽署《羅馬條約》,歐洲經濟共同體憲章出台。1969年12月,歐共體正式提出建立歐洲經濟和貨幣聯盟並設計了時間表,但最初的10年進展並不順利。

發展過程

歐洲貨幣聯盟

歐洲貨幣聯盟現金優勢

歐洲貨幣聯盟

歐洲貨幣聯盟在銀行業務、企業經營和公共領域,歐元與各國本幣相比只起次要作用。許多銀行在2001年下半年才開始轉換,有些銀行甚至到2001年底。在銀行業務、企業經營和公共領域記賬貨幣的轉換和交易至2001年底順利完成。企業貨幣轉換總體順利,許多中小企業準備遲緩而干擾2002年後的企業運轉的擔心,並沒有被證實。2002年1月1日是“歐元日”,歐元成為契約、標價、收入和租金等惟一貨幣,同時引入的歐元現金正式成為擁有三億多居民的12個成員國法定流通貨幣。歐元紙幣和硬幣的發行和成員國本幣的回收帶來巨大運輸量,由於準備充分也順利完成。此前收集各國“沉睡硬幣”的工作為現金引入做出了重要貢獻。2001年12月,由於回收舊幣,歐元國的現金流通量只相當於上年同期的33%,2002年引入新幣後不斷回升,達到正常水平,2002年12月達到3330億歐元,接近2001年上半年的平均水平。200年2月底是各國商業銀行兌換截至日,此後各國中央銀行仍繼續兌換本幣現金。德國中央銀行承諾無限期兌換德國馬克現金。截至2002年底,超過96%的德國馬克紙幣和近50%的硬幣(按面值計算)得以回收,但仍有舛億的德國馬克紙幣和近75億馬克的硬幣在流通。關於歐元的分階段引入計畫,儘管有批評意見,但最終證明是積極的,因為分階段進行允許妥善準備,總體實施情況是順利的和符合實際的。

歐洲貨幣聯盟

歐洲貨幣聯盟用歐元思維在引入一周年後還有困難。根據2002年秋天的調查,60%的歐元區居民還把價格換算回原貨幣,在德國甚至有達到75%。90%的消費者說,在購置大件商品時(如汽車)還把價格換算回原貨幣。47%的人願意保留商品雙幣標價(在多國仍存在),因為雙幣標價反映了向歐元過渡的一個重要心理障礙,歐盟委員會建議,2003年中期消除這種現象。留在東歐、南歐和土耳其的馬克,2002年初也沒有問題地兌換成歐元。歐洲央行估計,歐元區外流通的歐元現金一半在上述地區,約250億歐元。歐元現金就像原馬克作為保值手段使用。在MONTENEGRO和KOSOVO地區歐元是法定支付貨幣。

通貨膨脹

歐洲貨幣聯盟

歐洲貨幣聯盟根據《馬約》,歐洲央行的首要任務就是保持物價穩定,在保證幣值穩定的前提下支持共同的經濟政策。歐洲央行為實現穩定的貨幣政策需要著眼於整個歐元區。歐洲央行將通貨膨脹率定在年1%-2%,這表明歐洲央行同時把通貨膨脹和通貨緊縮視為對物價穩定的威脅。至今為止,歐洲央行的物價穩定目標只在1999年嚴格達(1.1%),此後的結果都在2%和2.5%之間,即歐洲央行非常接近其物價穩定目標。在評判物價穩定時還要注意歐元國確有刺激物價上漲的因素。1999和2000年油價上漲和歐元匯率波動威脅物價穩定,2001年瘋牛病帶來的食品物價上漲導致2001年5月物價上漲3.4%的最高記錄。但沒有理由擔心聯盟會發展為通脹聯盟。聯盟啟動以來,通貨膨脹率的趨異性增大。批評者認為,統一的貨幣政策不能顧及各成員國的經濟景氣以及穩定政策的要求。歐洲央行獨立於成員國機構和歐盟機構是期望歐元幣值穩定的一個支柱,其獨立性在這幾年不容置疑。歐洲央行的領導層對此起了重要作用。

貨幣政策

歐洲貨幣聯盟

歐洲貨幣聯盟歐洲央行這一構想受到批評,因為它難以理解,難以作為中介,此外兩個支柱有時發出不同信號。例如2002年超過目標的貨幣供應量指標引發了通貨膨脹危險,而其他指標則表明經濟發展困難以及通貨膨脹率降低。歐洲央行借鑑這些經驗,為2003年戰略制定新的評價體系,是否有變化尚待觀察。向以直接通貨膨脹目標為優先戰略的過渡值得推薦,因為此目標易於向市場和公眾傳達,也易於檢測。此直接通貨膨脹目標應為約1%-2.5%,比歐洲央行穩定標準稍微寬鬆,以便使更多靈活性成為可能。歐洲央行利用多種渠道,如新聞發布會、月度報告和網際網路,向公眾解釋其貨幣政策。央行行長和其他領導定期向歐洲議會提交報告。雖然一項研究表明歐洲央行94%的貨幣政策決定被市場正確接受,但總是有人指責歐洲央行應增加透明度以及與公眾的溝通。歐洲央行也採納了一些建議。從2002年起,央行每半年公布其專家的通貨膨脹及經濟成長報告。歐元區統計數據基礎尚待持續改善,以提高貨幣政策的針對性。更高透明度的要求,如公開歐洲央行理事會的會議記錄不應被採納、因為公布表決情況容易給理事會成員施加壓力,危及歐洲央行獨立性,並可能引發各成員國央行行長的國家傾向。

政策協調

歐洲貨幣聯盟

歐洲貨幣聯盟一些政治家和經濟學家則批評《公約》的規則過於僵化,但為了不引起對貨幣聯盟的信任損害,不適宜放棄或放寬對公約的遵守,建議靈活運用。公眾和政界廣泛深入討論後,歐盟委員會2002年11月對公約作了更好解釋。重要的一點建議是,在經濟景氣好的年份預算赤字最少降到零,為經濟不景氣時的財政政策靈活運用做準備。此外今後還要區別經濟景氣型赤字和結構型赤字。結構型赤字國家有義務降低結構型赤字,評價財政狀況時今後要顧及現存赤字狀況。為貫徹建議需加強歐盟委員會監督,它應有權不需財長會議同意對不穩定預算的國家提出警告。總體上對歐盟委員會的建議評價是積極的。預算約束是聯盟的支柱之一。公約的標準原則上將來也有效。首先,這涉及貨幣政策和財政政策的配合。公約的任務就是避免過松的財政政策造成對貨幣政策的過高要求。這種情況的風險在於,各國過高的預算赤字將引起聯盟的通貨膨脹,進而使歐洲央行提高主導利率。其次,聯盟內的財政政策有個傳遞問題,因為赤字過高者不會再受到匯率和利率波動的懲罰,所以不穩定的財政政策作用結果就會向整個歐元區擴散。

歐洲貨幣聯盟

歐洲貨幣聯盟聯盟的財政政策外的經濟政策協調雖然值得努力,但對聯盟的運作不是必需的。此外經驗表明,在聯盟內的協調有一定界限,因為協調是自願的和結果公開的並取決於政治意願。財長委員會成員的平等決策手段也經常被證明是“不尖銳武器”。也要看到,各國政府在聯盟啟動後仍能分別實施結構政策(除預算赤字標準外)和財政政策,所以至今仍然很缺乏經濟政策協調就不足為奇了。對改善政策協調的一個建議是,將歐洲財長理事會內歐元12國的經濟部長和財政部長小組升格改組為隸屬於歐盟決策委員會。反對者認為,這樣在歐洲財長理事會外又形成了一個決策委員會,增加了歐盟分裂的風險,因為2004年歐盟擴大後,非聯盟國家有13個,將超過歐元國。這樣歐洲財長理事會金融市場決議對歐元國就無效了。結論是,這種機構改革即不必要也難以取得成效。

經濟成長

歐洲貨幣聯盟

歐洲貨幣聯盟1999-2001年的歐元低匯率對增加景氣的作用受到歡迎。不利方面是歐元低匯率使各國政府視之為依賴而不急於採取結構性改革行動。這至少可以部分解釋和證明,為什麼期望歐元區加劇的競爭將加速必要的聯盟國家結構性改革進程為時尚早的。雖然多數聯盟國家2000年和2001年都降低了收入稅和企業所得稅,但中期稅收減負計畫(如在德國)並未持續貫徹。繼續促進增長的稅收減負是必要的。從里斯本會議的目標看,需要對社會保障體系及勞動市場進行重大改革,特別在最大三個國家——德國、法國和義大利。德國(約占聯盟30%的經濟潛力)統一以來持續的增長弱勢也令人失望,並拖累了歐洲的增長速度。德國的增長問題與聯盟的建立無關,首先是內部因素造成的。德國增長弱勢部分要用德國統一負擔和建築業結構危機來解釋。德國需要更多的靈活性、更少的官僚主義和降低過高的財政支出負擔。那種希望聯盟的建立自動給德國帶來結構改革的願望沒有實現。德國過高的出口依賴性並不能解釋其經濟成長弱勢與缺少行動的德國經濟政策無關。德國自己手中有改革動員內部經濟成長力的鑰匙,也應對歐洲承擔責任。

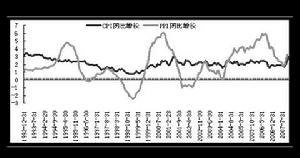

貨幣聯盟前四年各國增長的區別是明顯的。2000年增長最高的愛爾蘭(11.5%)和增長最低的德國(2.9%)相差8.6個百分點。2002年總體增長放緩,這個差距縮小到4.5個百分點。小的聯盟國家間增長率很不同,而德、意之間相對較低,比較接近。法國不僅在1998-2000年以3%-4%的增長率明顯高於德國,而且在2001年和2002年也高於德國。貨幣聯盟內增大的差異原因很多。對低增長國家應利用時機,通過改革供給政策促進增長。

金融市場

歐洲貨幣聯盟

歐洲貨幣聯盟貸款市場也取得了顯著的一體化進展,並得以拓寬和深化,出現了眾多的融資和投資工具,例如企業債券激增,抵押市場發展顯著,因為後者在有些國家(法、西)是才建立的。歐洲結構融資市場強勁增長,如通過ABS(資產證券化)擴大了投資總規模。市場深化首先表現在聯盟國家國債的流動性顯著增長。各國政府發債集中在非市場通行期限,發債金額猛增。聯盟造成其他歐元國政府債券與德國聯邦債券收益率的趨同。聯盟啟動後前者與後者利差很低(小於50基點),德國聯邦債券基於其流動性和收益性,在聯盟成立後其收益率成為其他國債底線。這種狀況當然沒有保證,必須通過穩定的財政政策贏得。在股票市場和交易所結構方面,一體化進展緩慢。積極的是,通過新的股票指數可以了解股票表現,使股票投資在歐洲範圍的轉換明顯增加。聯盟導致股票投資焦點由面向國家轉為面向行業。股市上漲和企業上市行為顯著擴大了歐洲包括德國股票文化的影響。

股票市場在聯盟啟動的四年後尚待進一步完善。聯盟內部稅收、會計制度和法律框架的差異為一體化帶來顯著障礙。這與統一規則的美國相比尤其明顯。無論如何歐盟在更高透明度道路上取得了進步。特別值得一提的是上市企業從2005年起有義務按國際會計準則(LAS)年終決算。期望統一貨幣增加對歐洲證券交易所結構和清算結構的整合,目前只處在萌芽狀態。為比、法、荷、葡上市股票創立共同交易平台的EURONEXT,在法蘭克福與倫敦項目失敗後成為最重要的整合措施。清算方面,在荷、比、法、英中央證券保管機構在歐元清算基礎上的聯合以及與德國證交所集團清算一體化後,已經邁出結構改善的第一步。

結構變革

歐洲貨幣聯盟

歐洲貨幣聯盟歐元引入四年後歐元國融資結構雖然像美國那樣向以資本市場為基礎的體系轉變,但仍然繼續強烈依賴銀行。2000年底歐元區貸款餘額(根據歐洲央行數據)占GDP的105%,而在美國此項指標僅為40%。一個重要原因是,歐元區中小企業比美國占有大得多的經濟比重。但由於其多數缺少資本市場融資能力,所以還總是依賴銀行貸款。歐元引入使統一的歐元區跨境支付更加方便快捷。在大額支付方面,1999年來以央行系統TARGET、EBAI為歐洲銀行提供了高效的支付系統;相反,在跨境大額支付方面還缺少高效率的清算體系。聯盟啟動後此領域費用仍比國內支付高得多,因此受到廣泛批評。歐盟委員會2001年12月通過的規章使國內和國外支付分兩階段實現統一標準。持續改善跨境大額支付必須解決的基本問題是支付結構在系統、標準和法規方面的多樣性。此外,鑒於相對少的跨境支付量——只占國內支付量的約0.5%——大量增長很困難。歐洲金融界構想通過創建一個統一的歐洲支付區域(SEPA)來解決這一問題。