動機說

經典的貨幣需求動機說指的是凱恩斯的貨幣需求三動機說。

凱恩斯認為,人們的貨幣需求行為由三種動機決定:分別為交易動機、預防動機和投機動機。所謂流動偏好,是指人們在心理上偏好流動性,願意持有貨幣而不願意持有其它缺乏流動性資產的欲望。這種欲望構成了對貨幣的需求。

那么人們為什麼偏好流動性,為什麼願意持有貨幣呢?凱恩斯認為,人們的貨幣需求是出自於以下三種動機:交易動機、預防動機和投機動機。

(1)交易動機(Transaction motive)

交易動機是指人們為了應付日常的商品交易而需要持有貨幣的動機。他把交易動機又分為所得動機和業務動機二種。所得動機主要是指個人而言,業務動機主要是指企業而言。基於所得動機與業務動機而產生的貨幣需求,凱恩斯稱之為貨幣的交易需求。

(2)預防動機(Precautionary motive)

預防動機是指人們為了應付不測之需而持有貨幣的動機。凱恩斯認為,出於交易動機而在手中保存的貨幣,其支出的時間、金額和用途一般事先可以確定。但是生活中經常會出現一些未曾預料的、不確定的支出和購物機會。為此,人們也需要保持一定量的貨幣在手中,這類貨幣需求可稱為貨幣的預防需求。

(3)投機動機(Speculative motive)

投機動機是指人們根據對市場利率變化的預測,需要持有貨幣以便滿足從中投機獲利的動機。因為貨幣是最靈活的流動性資產,具有周轉靈活性 ,持有它可以根據市場行情的變化隨時進行金融投機。出於這種動機而產生的貨幣需求,稱之為貨幣的投機需求。由於交易動機而產生的貨幣需求,加上出於預防動機和投機動機而產生的貨幣需求,構成了貨幣總需求。

投機動機是指由於未來利息率的不確定,人們為避免資本損失或增加資本收益,及時調整資產結構而形成的對貨幣的需求。

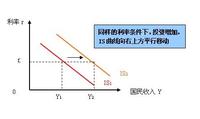

凱恩斯認為投機動機的貨幣需求是隨利率的變動而相應變化的需求,它與利率成負相關關係,利率上升,需求減少;反之,則投機動機貨幣需求增加。

微觀基礎

凱恩斯之前的貨幣理論可歸結為貨幣數量論傳統,該理論可追溯至休謨的《論貨幣》,其後經歷100餘年的發展,並經馬歇爾、維克塞爾、費雪和庇古等經濟學家的斧正基本止於完善。貨幣數量論因其形式的簡潔性和邏輯解釋能力,在凱恩斯的貨幣理論之前一直居於經濟學的主流位置,在凱恩斯的貨幣理論之後,由於簡單形式的貨幣數量論在現實經濟的解釋能力方面明顯不足和凱恩斯理論對現實解釋能力的明顯優勢,使得該理論退居到非主流位置。到目前為止,凱恩斯主義的貨

凱恩斯貨幣需求理論

凱恩斯貨幣需求理論幣理論仍是現代主流貨幣理論。下面人們從貨幣的交易需求和投機性需求的角度討論該貨幣需求理論的微觀基礎。

對交易需求,正如帕廷金等所批評的那樣,傳統貨幣理論同樣包括凱恩斯主義的交易需求理論缺乏充分的微觀基礎。從形式上講,凱恩斯的貨幣需求理論直接以個人的行為作為分析對象,但是交易需求分析本質上是一種靜態分析,交易需求本身是需要加以說明的。固然,凱恩斯主義貨幣經濟模型通過將物品市場、勞動市場和貨幣市場連線成一般均衡模型,交易需求在某種程度上得到說明,然而這種說明是不充分的,它只是停留在巨觀層次,而沒有解決貨幣需求如何由個人的最最佳化行為導出,這裡個人的最最佳化行為不僅僅是指個人的最優理財行為,同時亦指個人的最優消費行為。後者將由消費者動態效用最大化決定,因此,貨幣需求必須在個人理財費用的約束下由個人動態消費效用最大化導出。但是,在凱恩斯主義的貨幣需求模型中,個人理財費用得到了充分的強調,而個人效用最大化基本沒有涉及,這是凱恩斯主義的貨幣需求理論動態化方面的重大缺陷之一。為克服這一缺陷,有兩種可供選擇的解決思路:第一是弗里德曼的現代貨幣數量論,他的貨幣數量論一般可表述為:MDP=fW,r-1rdrdt,1pdpdt,h式中MD是名義貨幣需求,r是利率,W代表財富,h是人力財富與非人力財富的比率,P是價格水平,t代表時間。對弗里德曼而言,貨幣同其它任何資產一樣,會給持有者帶來效用,其效用是給持有者提供勞務流量,勞務流量效用服從邊際效用遞減原理,而這正可以利用效用最大化原理分析套用,因此,弗里德曼的貨幣需求理論是建立在新古典經濟學的基礎之上,而作為體現動態最最佳化的是所謂的持久收入假定,但是在弗里德曼的理論中始終缺乏明確的最最佳化程式,其對動態行為的處理也是不充分的。

第二種思路是明確從動態最最佳化的角度闡述貨幣需求決定的現代新古典巨觀研究方法。這一方法中最有名的新古典主義貨幣模型是貨幣疊代模型,它源自薩繆爾遜的“純碎消費借貸”模型。新古典主義的貨幣疊代模型的效用函式為:U=U[c1(t),c2(t)]式中,c1(t)代表年輕一代在他們年輕時的消費,c2(t)代表他們在年老時的消費。由於年輕人和老年人有各自的資源稟賦,藉助貨幣交換,年輕人將選擇c1(t)和c2(t)使其效用最大化。但是對於疊代模型有兩個問題需要解決,第一是貨幣資產與生息資產的共存性,第二是作為交易媒介的貨幣如何在模型中得到體現。對於這兩個問題的處理分別引出了貨幣的法定限制理論(Fama,1982)和克洛爾約束假設,後者導出了眾所周知的盧卡斯的具有交易約束的疊代模型。