在技術分析中,研究量與價的關係占據了極重要的地位。成交量是推動股價上漲的原動力,市場價格的有效變動必須有成交量配合,量是價的先行指標,是測量證券市場行情變化的溫度計,通過其增加或減少的速度可以推斷多空戰爭的規模大小和指數股價漲跌之幅度。然而到目前為止,人們並沒有完全掌握量價之間的準確關係。這裡僅就目前常用的量價關係理論進行介紹。

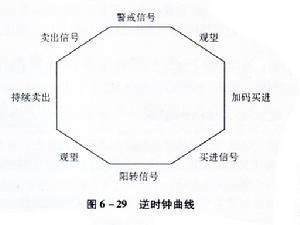

(一)古典量價關係理論——逆時鐘曲線法

逆時鐘曲線法是最淺顯、最易入門的量價關係理論。它是通過觀測市場供需力量的強弱,來研判未來走勢方向的

量價關係理論

量價關係理論方法(見圖6—29)。

其套用原則有8個階段。

1.陽轉信號。股價經過一段跌勢後,下跌幅度縮小,止跌趨穩;同時在低位盤旋時,成交量明顯由萎縮轉而遞增,表示低檔承接力轉強,此為陽轉信號。

2.買進信號。成交量持續擴增,股價回升,逆時鐘曲線由平向上時,為最佳買人時機。

3.加碼買進。當成交量增至某一高水準時,不再急劇增加,但股價仍繼續上升,此時逢股價回檔時,宜加碼買進。

4.觀望。股價繼續上漲,但漲勢趨緩,成交量未能跟上,走勢開始有減退的跡象,此時價位已高,不宜再追高搶漲。

5.警戒信號。股價在高位盤整,已難創新高,成交量明顯減少,此為警戒信號。此時投資者應作好賣出準備,宜拋出部分持股。

6.賣出信號。股價從高位滑落,成交量持續減少,逆時鐘曲線的走勢由平轉下時,進入空頭市場,此時應賣出手中股票,甚至融券放空。

7.持續賣出。股價跌勢加劇,呈跳水狀,同時成交量均勻分布,未見萎縮,此為出貨行情,投資者應果斷拋貨,不要猶豫、心存僥倖。

8.觀望。成交量開始遞增,股價雖繼續下跌,但跌幅已小,表示谷底已近,此時多頭不宜殺跌,空頭也不宜肆意打壓,應伺機回補。

逆時鐘曲線法存在如下不足:

(1)儘管逆時鐘曲線簡單易懂,但對於複雜的K線量價關係無法作出有效詮釋。

(2)股價劇烈波動,時常發生單日反轉,若刻板地套用,會有慢半拍之感,不易掌握良好的買賣點。

(3)高位時價跌量增、量價背離形態未能呈現出來,無法掌握絕佳賣點;低位時的價穩量縮也無法呈現出來,不易抓住絕佳買點。

(4)上述第8項的觀望階段,極易與高位價跌量增、殺盤沉重觀念相互混淆。必須注意。

儘管逆時鐘曲線法有諸多缺點,但仍有其易於套用的正面價值,可以加以運用,但切勿陷入教條,須結合實際情況。

(二)成交量與股價趨勢——葛蘭碧九大法則

葛蘭碧在對成交量與股價趨勢關係研究之後,總結出下列九大法則:

1.價格隨著成交量的遞增而上漲,為市場行情的正常特性,此種量增價升的關係,表示股價將繼續上升。

2.在一個波段的漲勢中,股價隨著遞增的成交量而上漲,突破前一波的高峰,創下新高價,繼續上揚。然而,此段股價上漲的整個成交量水準卻低於前一個波段上漲的成交量水準。此時股價創出新高,但量卻沒有突破,則此段股價漲勢令人懷疑,同時也是股價趨勢潛在反轉信號。

3.股價隨著成交量的遞減而回升,股價上漲,成交量卻逐漸萎縮。成交量是股價上升的原動力,原動力不足顯示出股價趨勢潛在的反轉信號。

4.有時股價隨著緩慢遞增的成交量而逐漸上升,漸漸地,走勢突然成為垂直上升的噴發行情,成交量急劇增加,股價躍升暴漲;緊隨著此波走勢,繼之而來的是成交量大幅萎縮,同時股價急速下跌。這種現象表明漲勢已到末期,上升乏力,顯示出趨勢有反轉的跡象。反轉所具有的意義,將視前一波股價上漲幅度的大小及成交量增加的程度而言。

5.股價走勢因成交量的遞增而上升,是十分正常的現象,並無特別暗示趨勢反轉的信號。

6.在一波段的長期下跌形成谷底後,股價回升,成交量並沒有隨股價上升而遞增,股價上漲欲振乏力,然後再度跌落至原先谷底附近,或高於谷底。當第二谷底的成交量低於第一谷底時,是股價將要上升的信號。

7.股價往下跌落一段相當長的時間,市場出現恐慌性拋售,此時隨著日益放大的成交量,股價大幅度下跌;繼恐慌賣出之後,預期股價可能上漲,同時恐慌賣出所創的低價,將不可能在極短的時間內突破。因此,隨著恐慌大量賣出之後,往往是(但並非一定是)空頭市場的結束。

8.股價下跌,向下突破股價形態、趨勢線或移動平均線,同時出現了大成交量,是股價下跌的信號,明確表示出下跌的趨勢。

9.當市場行情持續上漲數月之後,出現急劇增加的成交量,而股價卻上漲無力,在高位整理,無法再向上大幅上升,顯示了股價在高位大幅振盪,拋壓沉重,上漲遇到了強阻力,此為股價下跌的先兆,但股價並不一定必然會下跌。股價連續下跌之後,在低位區域出現大成交量,而股價卻沒有進一步下跌,僅出現小幅波動,此即表示進貨,通常是上漲的前兆。

(三)漲跌停板制度下量價關係分析

由於漲跌停板制度限制了股票一天的漲跌幅度,使多空的能量得不到徹底的宣洩,容易形成單邊市。很多投資者存在追漲殺跌的意願,而漲跌停板制度下的漲跌幅度比較明確,在股票接近漲幅或跌幅限制時,很多投資者可能經不起誘惑,挺身追高或殺跌,形成漲時助漲、跌時助跌的趨勢。而且,漲跌停板的幅度越小,這種現象就越明顯。目前,在滬、深證券市場中,ST板塊的漲跌幅度由於被限制在5%,因而它的投機性也是非常強的,漲時助漲、跌時助跌的現象最為明顯。

在實行漲跌停板制度下,大漲(漲停)和大跌(跌停)的趨勢繼續下去,是以成交量大幅萎縮為條件的。拿漲停板時的成交量來說;在以前,看到價升量增,我們會認為價量配合好,漲勢形成或會繼續,可以追漲或繼續持股;如上漲時成交量不能有效配合放大,說明追高意願不強,漲勢難以持續,應不買或拋出手中股票。但在漲跌停板制度下,如果某隻股票在漲停板時沒有成交量,那是賣主目標更高,想今後賣出好價,因而不願意以此價拋出,買方買不到,所以才沒有成交量。第二天,買方會繼續追買,因而會出現續漲。然而,當出現漲停後中途打開,而成交量放大,說明想賣出的投資者增加,買賣力量發生變化,下跌有望。

類似地,在以前,價跌量縮說明空方惜售,拋壓較勁,後市可看好;若價跌量增,則表示跌勢形成或繼續,應觀望或賣出手中的籌碼。但在漲跌停板制度下,若跌停,買方寄希望於明天以更低價買人,因而縮手,結果在缺少買盤的情況下成交量小,跌勢反而不止;反之,如果收盤仍為跌停,但中途曾被打開,成交量放大,說明有主動性買盤介入,跌勢有望止住,盤升有望。

在漲跌停板制度下,量價分析基本判斷為:

1.漲停量小,將繼續上揚;跌停量小,將繼續下跌。

2.漲停中途被打開次數越多、時間越久、成交量越大,反轉下跌的可能性越大;同樣,跌停中途被打開的次數越多、時間越久、成交量越大,則反轉上升的可能性越大。 ‘

3.漲停關門時間越早,次日漲勢可能性越大;跌停關門時間越早,次日跌勢可能越大。

4.封住漲停板的買盤數量大小和封住跌停板時賣盤數量大小說明買賣盤力量大小。這個數量越大,繼續當前走勢的機率越大,後續漲跌幅度也越大。

不過,要注意莊家借漲停板制度反向操作。比如,他想賣,先以巨量買單掛在漲停位,因買盤量大集中,拋盤措手不及而惜售,股價少量成交後收漲停。自然,原先想拋的就不拋了,而這時有些投資者以漲停價追買,此時莊家撤走買單,填賣單,自然成交。當買盤消耗差不多了時,莊家又填買單接漲停價位處,以進一步誘多;當散戶又追入時,他又撤買單再填賣單……如此反覆操作,以達到高掛買單虛張聲勢誘多,在不知不覺中悄悄高位出貨。反之,莊家想買,他先以巨量在跌停價位處掛賣單,嚇’出大量拋盤時,他先悄悄撤除原先賣單,然後填寫買單,吸納拋盤。,當拋盤吸納將盡時,他又拋巨量在跌停板價位處,再恐嚇持籌者,以便吸納……如此反覆。所以,在此種場合,巨額買賣單多是虛的,不足以作為判斷後市繼續先前態勢的依據。判斷虛實的根據為是否存在頻繁掛單、撤單行為,漲跌停是否經常被打開,當日成交量是否很大。若回答為是,則這些量必為虛;反之,則為實,從而可依先前標準作出判斷結論。