概述

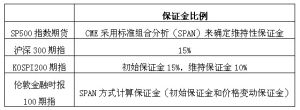

在股指期貨交易中,保證金是用於結算和擔保履約的資金。參與股指期貨交易的投資者,無論是作為買方還是作為賣方,都需要按持倉量繳納相應的保證金。保證金可以分為交易保證金和結算準備金兩部分,交易保證金按持倉契約價值的一定比例計算而來,這部分資金被契約占用,不能用作其他用途;期貨保證賬戶中超過交易保證金的那部分資金被稱為結算準備金,這部分資金投資者可以自由支配,也稱可用資金。

出於風險控制的考慮,期貨公司一般會在交易所規定的最低保證金比例的基礎上再上浮幾個百分點。比如,交易所規定的保證金比率為15%時,期貨公司要求的保證金可能是18%。提請投資者注意的是,即使投資者的持倉數量沒有變化,所要求的交易保證金數量也可能會發生變化。這是因為,其一,由於持倉契約價格的波動將導致契約價值的變化,因而對交易保證金的要求也隨之變化。其二,更重要的是,交易保證金比例不是固定不變的,有可能被調整。

股指期貨說明

股指期貨採用保證金制度,這是與股票的主要區別之一。投資者需要了解保證金制度所產生的超過股票的風險,有的放矢地加以控制,同時也可以利用保證金制度最佳化資產配置。計算方法

首先看一下股指期貨保證金制度計算方法。假如交易所收取的保證金比例是12%,一般情況下,期貨公司要在交易所保證金比例基礎上增加幾個百分點。截止2月4日,IF1002契約收盤價格為3264點,用收盤價格乘以300元每點的契約乘數,契約價值為979200元。如果按照15%的保證金比例計算,每手契約的持倉保證金為146880元。

雖然持倉成本大大縮小,但15%的保證金比例使槓桿放大6.67倍,這就意味著收益與風險成倍放大,由此投資者需要加強風險控制。交易所和期貨公司有完備的風險控制制度,其中最主要的就是強制平倉制度。當投資者的總權益(總資產)僅夠期貨公司要求的保證金水平時,期貨公司會通知投資者及時追加保證金,但如果行情變化極快,導致客戶總資金僅達到交易所規定的保證金比例時,期貨公司就要強平一定數量持倉,使投資者的保證金達到合理水平。例如,投資者共有100萬權益,按照2月4日收盤價購買了5手股指期貨仿真1002契約。以期貨公司保證金比例計算持倉保證金總計734400元,可用資金剩下265600元。如價格下跌177.07點,那么可用資金將為零,這時候期貨公司就會要求客戶追加保證金。當價格下跌300點的時候,客戶虧損了450000元,剩餘資金比交易所要求的的持倉標準少了116900元,因此期貨公司將被迫強平1手持倉,最終使客戶可用資金為正值16480。

作用

除了關注保證金制度對風險控制的要求,也要看到保證金制度大大降低了股指期貨契約的持倉成本,投資者可以利用股指期貨的這一優勢最佳化資產配置。比如有投資者購買了100萬滬深300ETF指數基金,其只要花約15萬購買一手股指期貨契約,就相當於配置了100萬的滬深300ETF指數基金,扣除35萬的維持保證金,投資者可以將剩餘的50萬購買低風險債券,最終的總收益超過了單純購買100萬的滬深300ETF指數基金的收益。

由上可知,正確理解保證金制度,投資者會更加重視期貨的資金管理,降低投資風險。同時投資者活用股指期貨的資產配置功能,可使投資事半功倍。交易保證金調整

出現下列情形之一時,交易所可以根據市場風險狀況調整交易保證金標準,這些情形包括:

股指期貨保證金制度

股指期貨保證金制度(2)遇國家法定長假;

(3)交易所認為市場風險明顯變化;

(4)以及交易所認為必要的其他情形。交易所調整期貨契約交易保證金標準的,在當日結算時對該契約的所有持倉按照調整後的交易保證金標準進行結算。

重視風險管理

保證金交易具有一定的槓桿性,在放大收益的同時也放大風險,投資者要高度重視。舉例來說,假定投資者開戶的期貨公司要求的保證金比例為20%(暫不考慮交易費用等因素),某投資者動用20萬元資金開倉買入一手價值為100萬元的某股指期貨契約,如果該契約價格上漲20%,則可盈利20萬元,收益率為100%;相反,如果該契約價格下跌20%,則虧損20萬元,即投入的本金全部被虧掉。當期貨契約價格出現較大的不利變化時,如果不及時止損,投資者權益甚至可能出現負值,即出現爆倉的情形。所以,從事股指期貨交易應更加重視風險管理。