定義

採用直運商品銷售方式,可以減少商品出入庫手續,有利於加速商品流轉,節約商品流通費用。

銷售方式

批發商品的直運銷售,一般有兩種方式:

一種是由商業企業派採購員駐供貨單位辦理商品發運,代墊運費及委託所在地銀行向購貨單位托收貨款等事項。在供貨單位當地辦理托收承付結算,必須徵得銀行同意。採用這種方式,在商品發運以後,由駐供貨單位採購員寄回托收憑證回單聯和專用發票記賬聯及附屬檔案直運商品收發貨單,作商品銷售入賬;接到供貨單位通過銀行轉來的托收憑證、專用發票,作商品購進入賬。由於商業企業採購員寄來的向購貨單位托收的憑證與供貨單位通過銀行轉來的托收憑證在時間上不一致,因此,在核算上產生三種情況,一是先支付進貨款,後辦理托收銷售款;二是先辦理托收銷售款,後支付進貨款;三是支付進貨款和收取銷貨款同一天進行。

另一種方式是批發企業委託供貨單位代辦商品發運,墊付運費和代向購貨單位結算貨款。採用這種方式,商業企業除填制專用發票外,另填制“直運商品收發貨單”作附屬檔案送交供貨單位,供貨單位在代企業辦妥商品發運和托收貨款手續後,將托收憑證回單聯、代墊運費清單、發運證明及發票等一併通過銀行向企業辦理貸款結算,企業據以承付貨款和辦理托收銷貨入賬手續。

銷售特點

(1)批發商品購進與銷售同時進行,企業一方面根據銀行轉來的結算憑證向銷貨單位支付進貨款,作商品購進的賬務處理;另一方面又根據銷貨單位或企業採購人員向購貨單位發貨,並向購貨單位辦理托收銷貨款手續後轉給批發企業的直運商品收發貨單位,作托收銷貨款及取得商品銷售收入的賬務處理。

(2)商品直運不經過批發企業倉庫,在核算上不通過“庫存商品”科目。

(3)直運商品銷售是整批購進直接銷售,在商品銷售的同時可按商品進價逐筆結轉商品銷售成本,即在做商品銷售賬務處理的同時,作結轉銷售成本的會計分錄。直運商品銷售由於批發企業收到銀行轉來銷貨單位結算進貨款憑證的時間會不一致,因此在核算上也就會出現三種情況:

①先支付進貨款,後托收銷貸款;

②先托收銷貨款,後支付進貨款;

③支付進貨款與托收銷貨款同日辦妥。

稅收會計處理

一、直運商品銷售的稅收處理

(一)採用分別結算方式直運銷售商品的,企業應按購進和銷售兩個環節分別計算增值稅的進項稅額與增值稅的銷項稅額(以下分別簡稱為進項稅額和銷項稅額),即按照與供貨方結算時取得的增值稅專用發票(以下簡稱專用發票)或其他有關規定計算進項稅額,按照與購貨方結算時的不含增值稅的銷售額(以下簡稱不含稅銷售額或不含稅價)和適用稅率計算銷項稅額。

(二)採用直接結算方式直運銷售商品的,由於商品不進庫也不作購銷處理,又不屬於代購代銷,所以實際屬於居間經紀活動,應按介紹服務課徵營業稅(稅率5%)。但是,儘管批發企業已作收取手續費的經紀業務處理,如果批發企業按直運貨物的購進價和本單位名義接收供貨方的發票,或者按貨物銷售價向購貨方開具了發票,不論取得或開出的發票是專用發票還是普通發票,也不論批發企業是否作購銷處理,都必須按“分別結算”的稅收處理辦法計算納稅,即按增值稅抵扣條件計算進項稅額,按全部不含稅銷售額和適用稅率計算銷項稅額。當然,由於取得購銷手續費與其運銷售商品屬批發企業的同一銷售行為,計算繳納增值稅後也就不應再計算營業稅(見《中華人民共和國營業稅暫行條例實施細則》第5條)。

由批發企業組織商品直運並承擔運費時,可按運輸發票價款的7%扣除率計算進項稅抵扣。

(三)由於直運商品銷售繳納增值稅、營業稅而應同時計算繳納城市維護建設稅和教育費附加的稅收操作,與普通應稅項目相同。

二、直運商品銷售“分別結算”的會計處理

由於直運商品銷售不通過批發企業倉庫或門點收發,所以無需通過“庫存結算”科目核算,而直接通過“商品採購”科目或直接以購進價結轉銷售成本進行商品購銷的會計處理。直運商品銷售“分別核算”可按“先進後銷”、“先銷後進”、“購銷同時”三種不同情況或稱為不同假定來分別進行會計處理。

(一)先結算購進貨款、後結算銷售貨款(先進後銷)。

1.企業直運商品購進入賬時,按稅法規定可以抵扣進項稅額,借記“應交稅金——應交增值稅(進項稅額)”科目,按商品購進時不含稅價款或不能抵扣時的含稅價款,借記“商品採購”科目,按已付或應付給供貨方的全部貨款,貸記“銀行存款“、“應付賬款”等科目。如果直運時應由批發單位承擔運費並取得運費發票,借方科目還應增加“經營費用”科目,而進項稅額中還應包含運費的抵扣稅額。

2.企業直運商品銷售收入入帳時,按已收或應收購貨方的全部貨款,借記“銀行存款”、“應收賬款”等科目,按計算的增值稅,貸記“應交稅金——應交增值稅(銷項稅額)”科目,按不含稅價款,貸記“商品銷售收入”科目。如果按契約規定應由購貨方支付運輸費用等並由批發企業代墊(指將其他單位開具的費用發票交購貨方入賬),則應在上述分錄的 貸方再加上“銀行存款”、“應付賬款”等科目,其借方科目“銀行存款”或“應收賬款”中則應包含應收墊支款。

3.企業結轉直運商品銷售成本時,按計入“商品採購”科目的金額,借記“商品銷售成本”科目,貸記“商品採購”科目。

(二)先結算銷售貨款、後結算購進貨款(先銷後進)。對同一批商品先銷後進,從邏輯上講似乎不存在,但實踐中卻屢有發生,其主要原因多由批發企業與供、求雙方結賬時間倒置所引起,特別是當已與購貨方結賬但至月終甚至年底仍無法向供貨方取得發票賬單時,“先銷後購”的會計處理則在所難免。“先銷後購”

會計處理方法如下:

1.銷售收入入賬。企業與購貨方結算,貨款已經收到或取得收取貨款的憑證、發票賬單和提貨單已交給購貨方時,無論直運商品已否運到,均作為銷售處理。銷售分錄同於上述先進後銷的銷售分錄。

2.結轉銷售成本。“銷先於購”時,結轉銷售成本應持謹慎態度,因為出於發票賬單未到,應計入採購成本和進項稅額的數額都存在一定的不確定因素。因此,筆者認為:(1)如果供貨契約已明確規定供貨方必須提供一般納稅人的專用發票並在契約中承諾不能提供專用發票時給予補償,或供應商品可憑普通或收購憑證抵扣增值稅時,可按契約規定價格以不含稅價估價結轉銷售成本;(2)供貨方是小規模納稅人或個體經營者,不可能取得稅率為17%或13%的專用發票,或者契約對發票規定含糊或未作規定時,可按含稅價估價結轉銷售成本;(3)結轉的銷售成本與嗣後雙方結算的價款不一致,其差額可在與供貨方結算後調整原結轉成本。直運商品先銷後進銷售時結轉銷售成本的具體分錄為:按估價結轉的成本金額,借記“商品銷售成本”科目,貸記“商品採購”科目。

3.登記商品採購。直運商品先銷後進登記購進的分錄,與先進後銷的分錄相同。

4.調整銷售成本。批發企業與供貨方結算後,如果發現原結轉的銷售成本高於實際採購成本,則按其差額,借記“商品採購”科目,貸記“商品銷售成本”科目;如果原結轉的銷售成本低於實際採購成本,則作相反分錄;若調整銷售成本時己與原結轉成本隔年,上述分錄的“商品銷售成本”科目則改為“以前年度損益調整”科目。

(三)購銷同時發生。購銷同時發生是指批發企業與供 貸方、購貨方同時結算完畢,同時入賬。實踐中多有將在同一月份與供、求雙方結賬完畢作為購銷同時發生處理的。購銷同時發生的入賬特點是不再通過“商品採購”科目過渡,而直接將購進結算憑證作為銷售成本處理。具體操作時可為:

1.計算銷售收入。與“先購後銷”計算銷售收入相同,即借記“銀行存款”、“應收賬款”等科目。貸記“應交稅金——應交增值稅(銷項稅額)”、“商品銷售收入”等科目。

2.計算銷售成本、購銷費用。按應計入經營費用的運費等,借記“經營費用”科目,按應計入商品採購成本的金額,借記“商品銷售成本”科目,按稅法規定的貨款、運費中可以抵扣的增值稅,借記“應交稅金——應交增值稅(進項稅額)”科目,按已付或應付的貨款及費用, 貸記“銀行存款”、“應付賬款”等科目。

三、直運商品銷售“直接結算”的會計處理

直運商品銷售由供貨方、購貨方直接開票結算的,由於批發企業不作購銷處理,只收取一定的手續費,所以會計賬務也不反映商品流轉過程,而作為居間經紀業務收入的手續費和應支付的稅費在其他業務收支科目核算。取得手續費收入時,借記“銀行存款”等科目,貸記“其他業務收入”科目;計算應交營業稅、城建稅、教育費附加及支付相應費用時,借記“其他業務支出”科目,貸記“應交稅金”、“其他應交款”、“銀行存款“、“現金”等科目。

業務程式

直運商品銷售是指批發企業購進商品後,不經過本企業倉庫儲備,直接從供貨單位發運給購貨單位的一種銷售方式。

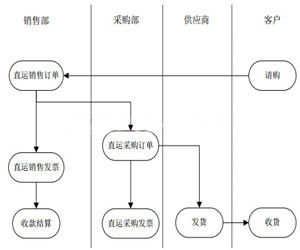

直運商品銷售涉及到批發企業、供貨單位和購貨單位三方,並且三方不在同一地點,因此,批發企業一般派有採購員駐在供貨單位,當供貨單位根據購銷契約發運商品時,由派駐採購員填制專用發票一式數聯,其中發貨聯隨貨同行,作為購貨單位的收貨憑證,其餘各聯寄回批發企業。供貨單位在商品發運後,即可向批發企業收取貨款,批發企業支付貨款後,反映為商品購進。批發企業憑採購員寄回的專用發票(發票聯),向購貨單位收取貨款,反映為商品銷售。批發企業為了儘快收回結算資金,在徵得銀行同意後,採購員可以在供貨單位所在地委託銀行向購貨單位辦理托收,由購貨單位開戶銀行將貨款直接劃撥給批發企業。採購員在辦妥托收後,將托收憑證回單聯寄回批發企業,據以作商品銷售處理。在這種情況下,批發企業的購銷業務幾乎同時發生。

採用直運商品銷售,商品不通過批發企業倉庫的儲存環節,這樣就可以不通過“庫存商品”賬戶,直接在“商品採購”賬戶進行核算。由於直運商品購進和銷售的專用發票上已經列明商品的購進金額和銷售金額,故而商品銷售成本可以按照實際進價成本,分銷售批次隨時進行結轉。

【例】上海五金公司向杭州刀剪廠訂購剪刀 10 000把,每把l.88元,直運給福州五金公司,供應價每把2元,購進、銷售的增值稅率均為17%,杭州刀剪廠代墊由杭州到福州的運費200元,購銷契約規定運費由福州負擔。

(1)根據銀行轉來杭州刀剪廠的托收憑證,內附專用發票,開列剪刀貸款 18800元、增值稅額3 196元,運費憑證 200元,經審核無誤,當即承付,作分錄如下:

借:商品採購一杭州刀剪廠 18 800

應交稅金——應交增值稅——進項稅額 3 196

應收賬款——代墊運費 200

貸:銀行存款22 196

(2)直運銷售剪刀 10 000把,每把 2元,貨款 20 000元,增值稅額3 400元,連同墊付的運費 200元,一併向福州五金公司托收,根據專用發票(記賬聯)及托收憑證(回單聯),作分錄如下:

借:應收賬款——福州五金公司23600

貸:商品銷售收入——刀類20 000

應交稅金——應交增值稅——銷項稅額 3 400

應收賬款——代墊運費 200

同時結轉商品銷售成本,作分錄如下:

借:商品銷售成本——刀類18 80O

貸:商品採購——杭州刀剪廠 18800

銷售核算

在以上直運商品銷售核算中,商品的運費是全部由購貨單位負擔的。若契約規定運費由購銷雙方各負擔一部分,那末,批發企業在支付供貨單位墊付的運費時,對應由購貨單位負擔的部分,設通過“應收賬款”賬戶核算,對應由批發企業負擔的部分,則列與“經營費用”賬戶。批發企業採用直運商品銷售,可以將商品及時供應給工農與生產部門和城鄉消費市場,防止迂迴運輸,加速商品流轉,降低商品損耗,節約經營費用,增加企業利潤,加快流動資產的周轉速度。