簡介

"直接融資",英文名稱“directfinancing”。直接融資是間接融資的對稱。亦稱“直接金融”。沒有金融中介機構介入的資金融通方式。在這種融資方式下,在一定時期內,資金盈餘單位通過直接與資金需求單位協定,或在金融市場上購買資金需求單位所發行的有價證券,將貨幣資金提供給需求單位使用。商業信用、企業發行股票和債券,以及企業之間、個人之間的直接借貸,均屬於直接融資。直接融資是資金直供方式,與間接金融相比,投融資雙方都有較多的選擇自由。而且,對投資者來說收益較高,對籌資者來說成本卻又比較低。但由於籌資人資信程度很不一樣,造成了債權人承擔的風險程度很不相同,且部分直接金融資金具有不可逆性。直接融資是以股票、債券為主要金融工具的一種融資機制,這種資金供給者與資金需求者通過股票、債券等金融工具直接融通資金的場所,即為直接融資市場,也稱證券市場,直接融資能最大可能地吸收社會遊資,直接投資於企業生產經營之中,從而彌補了間接融資的不足。直接融資是資金供求雙方通過一定的金融工具直接形成債權債務關係的融資形式。直接融資的工具:主要有商業票據和直接借貸憑證、股票、債券。

種類

直接融資的種類主要包括以下幾種 :

商業信用

商業信用是指企業與企業之間互相提供的,和商品交易直接相聯繫的 資金融通形式,其主要表現為兩類:一類是提供商品的商業信用,如企業間的商品賒銷、 分期付款等,這類信用主要是通過提供商品實現資金融通;另一類是提供 貨幣的商業信用,如在商品交易基礎上發生的預付定金、 預付貨款等,這類信用主要是提供與商品交易有關的貨幣,以實現資金融通。伴隨著 商業信用,出現了 商業票據,作為債權債務關係的證明。

國家信用

國家信用是以國家為主體的 資金融通活動,其主要表現形式為:國家通過 發行政府債券來籌措資金,如發行 國庫券或者 公債等。國家發行 國庫券或者 公債籌措的資金形成國家財政的 債務收入,但是它屬於一種借貸行為,具有償還和付息的基本特徵。

消費信用

具體而言,消費信用指的是企業、 金融機構對於個人以商品或 貨幣形式提供的信用,包括:企業以 分期付款的形式向消費者個人提供房屋或者高檔耐用消費品,或金融機構對消費者提供的 住房貸款、 汽車貸款、助學貸款等。

民間個人信用

它指的是民間個人之間的 資金融通活動,習慣上稱為 民間信用或者 個人信用。

特徵

直接融資的基本特點是,擁有暫時閒置資金的單位和需要資金的單位直接進行 資金融通,不經過任何中介環節。

直接性

在直接融資中,資金的需求者直接從資金的供應者手中獲得資金,並在資金的供應者和資金的需求者之間建立直接的債權債務關係。

分散性

直接融資是在無數個企業相互之間、政府與企業和個人之間、個人與個人之間,或者企業與個人之間進行的,因此融資活動分散於各種場合,具有一定的分散性。

差異性較大

由於直接融資是在企業和企業之間、個人與個人之間,或者企業與個人之間進行的,而不同的企業或者個人,其信譽好壞有較大的差異,債權人往往難以全面、深入了解債務人的信譽狀況,從而帶來融資信譽的較大差異和風險性。

部分不可逆性

例如,在直接融資中,通過發行 股票所取得的資金,是不需要返還的。投資者無權中途要求退回 股金,而只能到市場上去出售 股票,股票只能夠在不同的投資者之間互相轉讓。

相對較強的自主性

在直接融資中,在法律允許的範圍內, 融資者可以自己決定融資的對象和數量。例如在 商業信用中,賒買和賒賣者可以在雙方自願的前提下,決定賒買或者賒賣的品種、數量和對象;在 股票融資中,股票投資者可以隨時決定買賣股票的品種和數量等。

優缺點

優點

1、資金供求雙方聯繫緊密,有利於資金快速合理配置和使用效益的提高。

2、籌資的成本較低而投資收益較大。

缺點

1、直接融資雙方在資金數量、期限、利率等方面受到的限制多。

2、直接融資使用的金融工具其 流通性較 間接融資的要弱,兌現能力較低。

3、直接融資的風險較大。

融資工具

直接融資的工具:主要有商業票據和直接借貸憑證、股票、債券。

票據

1、票據是證明持有人對不在其實際占有情況下的商品或貨幣的所有權的債務憑證,一般包括匯票、本票和支票三種。

2、票據的特點:

(1)可以流通轉讓。一般票據都可通過背書(持票人在票據背面簽字以表現其轉讓票據權利的意圖,並可多次轉讓,無須事先徵得債務人的同意。

(2)只要票據記載合格,票據的受讓人就可取得票據上載明的權利。

(3)票據要有明確的、合乎法規的書面形式。

(4)只要票據要式齊備,並非偽造,債務人都應無條件付款,不得以各種理由拒付,否則持票人可依法追索。

3、商業票據

商業票據是商業信用的融資工具,它是在信用買賣時證明債權債務關係的書面憑證。商業票據有商業匯票和商業本票兩種。

(1)商業匯票這種融資方式是由債權人發給債務人,命令他在一定時期內向指定的收款人或持票人支付一定款項的支付命令書。它一般有三個當事人:一是出票人(即債權人),二是付款人(債務人),三是持票人或收款人(債權人或債權人的債權人)。商業匯票必須經過付款人承兌才能生效。承兌是指匯票的付款人在匯票上籤名,用以表示到期付款的意願的行為。凡是由商業企業承兌的稱為商業匯票,凡是由銀行承兌的稱為銀行承兌匯票。

直接融資

直接融資(2)商業本票又稱商業期票,是由債務人向債權人發出的,承諾在一定時期內支付一定款項的債務憑證。它有兩個當事人,一是出票人(即債務人),二是收款人(即債權人)。

商業票據的持有人可用未到期的票據向銀行辦理貼現。

貼現是銀行辦理放款業務的一種方式。當商業票據的持有人需要現金時,可將未到期的票據賣給銀行,銀行則按市場貼現率扣除自貼現日至票據到期日的利息後,將票面餘額支付給持票人。

4、銀行票據

銀行票據是在銀行信用基礎上產生的,由銀行承擔付款義務的信用流通工具。

銀行匯票是指由銀行簽發的匯款憑證,它由銀行發出,交由匯款人自帶或由銀行寄給異地收款人,憑此向指定銀行兌取款項。

銀行本票是由銀行簽發,也由銀行付款的票據,可以代替現金流通。

5、支票

支票是指在金融機構有活期存款的存戶,委託其存款銀行於見票時無條件按票面金額支付給收款人或持票人的支付憑證。

支票可以是記名支票也可以是不記名支票;可以是現金支票也可以是轉賬支票,還可以是銀行保付支票。支票有多種形式。

支票是在銀行信用基礎上產生的,它的付款人是銀行,比商業票據有更大的信用保證,因而它的流通範圍比較廣泛。支票的流通產生了非現金結算,減少了現金流通量,節約了流通費用。

債券

1、債券是由債務人按照法定程式發行的融資工具,證明債權人有按約定的條件取得利息和收回本金的權利憑證。債券可以流通,是現代經濟中一種十分重要的融資工具,按發行主體的不同可分為政府債券、企業債券和金融債券。

2、政府債券的發行主體是政府,可分為中央政府債券和地方政府債券。中央政府發行的債券稱為國債。一般將一年以內的中央政府債券稱為國庫券,是政府為解決財政收支季節性和臨時性的資金需要,調節國庫收支而發行的短期融資工具。國庫券是流動性很強,安全性很高的信用工具,可以作為中央銀行實施貨幣政策的有效工具。一年期以上的中央政府債券稱為公債券,是國家為彌補財政赤字和籌集公共設施或建設項目資金而發行的。

地方政府債券是地方政府為地方性建設項目籌集資金而發行的債券,一般為中長期債券。

3、企業債券的發行主體是企業,是企業為籌集經營所需的資金而向社會發行的借款憑證。企業債券以中長期居多。由於企業債券的發行主要靠企業的信譽和實力,所以企業債券的風險相對較大,而且有不同的信用等級。

4、金融債券是銀行和其他非銀行金融機構為了籌集資金而發行的債券。銀行和非銀行金融機構可以通過發行金融債券來改變資產負債結構,增加資金來源,相對於存款來說是一種主動負債。金融債券以中長期為主,風險比一般企業債券的風險小,這是因為金融機構具有較高的信用。

股票

1、股票是股份公司發給股東的,證明其所擁有的股權,並取得股息收入的憑證。

2、股票的發行主體是股份有限公司,股票持有者是股份公司的股東。股票是股份公司通過資本市場籌集資金的信用工具。股票一經購買就不能退還本金,而且股息和紅利也會隨企業經營狀況而變動,這一點是股票同其他融資工具的主要區別。由於股票可以在證券市場上轉讓流通,因此流動性很強。股票的收益包括兩個方面,一是股息收入,取決於公司的利潤;二是資本利得,即投資者通過股票市場的買賣獲得差價的收入。由於公司的經營受多方面因素影響,股票的市場價格也受多方面因素影響,所以對投資者來說股票是一種高風險、高收益的金融工具。

3、按股東權益的不同,可將股票分為普通股和優先股兩種。普通股是最普遍和最主要的股票類型,持有者享有對公司經營的參與權、盈餘分配權和資產分配權、優先認股權等等,其收益在發行時不限定,而是按公司經營業績來確定。優先股是指股東擁有優先於普通股股東進行分紅和資產清償的權利,其股息一般是事先固定的,但對公司沒有經營參與權和投票權。

投資基金證券

1、投資基金證券是由基金髮起人向社會公開發行的表示持有人按其所持份額享有資產所有權、收益分配權和剩餘資產分配權的憑證。

2、發行投資基金證券是一種間接融資方式。中小投資者可以通過購入投資基金證券,將資金交給專業的基金管理人,按照法律、法規、基金契約規定的投資原則和投資組合的原理進行規模化投資。

融資方式

第一種是基金組織,手段就是 假股暗貸。所謂 假股暗貸顧名思義就是投資方以入股的方式對 項目進行投資但實際並不參與項目的管理。到了一定的時間就從 項目中撤股。這種方式多為國際上基金所採用。缺點是操作周期較長,而且要改變公司的股東結構甚至要改變公司的性質。國際上基金比較多,所以以這種方式投資的話中國公司的性質就要改為中外合資。

第二種融資方式是 銀行承兌。投資方將一定的 金額 比如一億打到項目方的公司帳戶上,然後當即要求 銀行開出一億元的 銀行承兌出來。投資方將 銀行承兌拿走。這種融資的方式對投資方大大的有利,因為他實際上把一億元變做幾次來用。他可以拿那一億元的 銀行承兌到其他的地方的 銀行再貼一億元出來。起碼能夠貼現80%。但問題是公司賬戶上有一億元 銀行能否開出一億元的承兌。很可能只有開出80%到90%的 銀行承兌出來。就是開出100%的 銀行承兌出來,那公司帳戶上的資金 銀行允許你用多少還是問題。這就要看公司的級別和跟 銀行的關係了。另外承兌的最大的一個缺點就是根據國家的規定, 銀行承兌最多只能開12個月的。大部分地方都只能開6個月的。也就是每6個月或1年你就必須續簽一次。用款時間長的話很麻煩。

第三種融資的方式是直存款。這個是最難操作的融資方式。因為做 直存款本身是違反 銀行的規定的,必須企業跟銀行的關係特別好才行。由投資方到項目方指定 銀行開一個賬戶,將指定 金額存進自己的賬戶。然後跟 銀行簽定一個協定。承諾該筆錢在規定的時間內不挪用。 銀行根據這個 金額給項目方小於等於同等金額的 貸款。註:這裡的承諾不是對銀行進行 質押。是不同意拿這筆錢進行 質押的。同意 質押的是另一種融資方式叫做大額質押存款。當然,那種融資方式也有其違反 銀行規定的地方。就是需要 銀行簽一個保證到期前30天收款 平倉的承諾書。實際上他拿到這個東西之後可以拿到其他地方的銀行進行 再貸款的。

第四種融資的方式(第四種是大額質押存款)是 銀行信用證。國家有政策對於全球性的 商業銀行如花旗等開出的同意給 企業融資的 銀行信用證視同於企業帳戶上已經有了同等 金額的存款。過去很多企業用這個 銀行信用證進行圈錢。所以國家的政策進行了稍許的變動,中國的企業很難再用這種辦法進行融資了。只有國際上獨資和中外合資的企業才可以。所以中國企業想要用這種方法進行融資的話首先必須改變企業的性質。

第五種融資方式是貸款擔保。市面上多 投資擔保公司,只需要付高出 銀行 利息就可以拿到急需的資金。

第六種融資的方式是委託貸款。所謂 委託貸款就是投資方在 銀行為項目方設立一個專款賬戶,然後把錢打到專款賬戶裡面,委託銀行放款給項目方。這個是比較好操作的一種融資形式。通常對 項目的審查不是很嚴格,要求 銀行作出向項目方負責每年代收 利息和追還 本金的承諾書。當然,不還本的只需要承諾每年代收 利息。

第七種融資方式是直通款。所謂 直通款就是 直接投資。這個對 項目的審查很嚴格往往要求固定資產的 抵押或 銀行擔保。 利息也相對較高。多為短期。個人所接觸的最低的是年息18。一般都在20以上。

第八種融資方式就是對沖資金。市面上有一種不還本不付息的 委託貸款就是典型的 對沖資金。

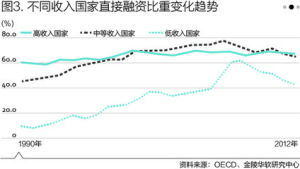

發展現狀

中國銀監會主席 尚福林表示,要繼續提高直接融資比重,增加金融體系的彈性。 尚福林在接受媒體採訪時強調,通過政策引導,使商業 銀行對 小微企業的 金融服務有更好的可持續性,更好地支持小微企業發展。

“不管是在 證監會,還是在銀監會,

都堅持這個觀點,

繼續提高直接融資比重。” 尚福林在參加 新華社建社80周年紀念大會間隙回答 中國證券報記者提問時說,只有提高直接融資比重,才能增加金融體系的彈性,減少風險隱患。

2011年5月,時任 證監會主席的 尚福林在出席 信託網金融論壇時指出,這幾年,直接融資比重上升是比較快的,但總體來看仍然偏低,使 金融風險高度集中於 銀行體系。這樣既不利於 銀行的有效管理,也不利於平衡資產負 債水平。

提高直接融資比重將是未來深化金融體制改革的重要著力點之一。“十二五”規劃綱要在“深化金融體制改革”一章中,提出“加快多層次 金融市場體系建設”,大力發展金融市場,繼續鼓勵金融創新,顯著提高直接融資比重。

2011年5月7日, 尚福林在接受 利得財富採訪時表示,銀監會出台一系列政策措施,支持 小微企業發展。

尚福林表示,銀監會在機構準入、資本補充、不良容忍度等方面出台了一系列政策措施,同時要求商業 銀行在對 小微企業提供 金融服務時不能收 承諾費、資金管理費等,以此減輕小微 企業融資成本。

直接融資

直接融資銀監會出台了多項政策措施,致力於引導銀行業提升 金融服務小型微型企業水平。銀監會在差異化監管方面邁出新步伐。

2011年5月底,銀監會印發《關於支持 商業銀行進一步改進小企業 金融服務的通知》(又稱“銀十條”),從 市場準入、 非現場監管指標等方面提出差異化的監管政策,積極推動銀行加大小企業信貸支持力度。10月下旬,銀監會在“銀十條”基礎上出台《關於支持 商業銀行進一步改進小型微型企業 金融服務的補充通知》,要求銀行重點加大對單戶 授信總額500萬元(含)以下 小微企業的信貸支持,並在機構準入、資本補充、資本占用、 不良貸款容忍度和貸款收費等方面,對銀行開展小微企業金融服務提出了具體的差別化監管和激勵政策。

截至2011年9月末,全國微小企業貸款餘額達14.8萬億元,占全部貸款餘額的28%。

最新報導

國常會提出:積極發展直接融資拓寬投融資渠道

國務院總理李克強12月23日主持召開國務院常務會議,部署推進農村一二三產業融合發展,以結構性改革強農惠農;確定進一步顯著提高直接融資比重措施,提升金融服務實體經濟效率;決定下調全國燃煤發電上網電價,減輕企業負擔促進結構最佳化。

豐富直接融資工具利好A股市場

國務院總理李克強12月23日主持召開國務院常務會議,會議認為,加大金融體制改革力度,最佳化金融結構,積極發展直接融資,有利於拓寬投融資渠道,降低社會融資成本和槓桿率,推進供給側結構改革,支持大眾創業、萬眾創新,促進經濟平穩運行。