意義

擴張性貨幣政策通過增加貨幣供給來帶動總需求的增長。貨幣供應量較多地超過經濟正常運行對貨幣的實際需求量,其主要功能在於刺激社會總需求的增加。貨幣供給增加時,利率會降低,取得信貸更為容易,因此經濟蕭條時多採用擴張性貨幣政策。

工具

貨幣政策工具的定義

貨幣政策工具是指中央銀行為調控貨幣政策中介目標而採取的政策手段。

一般擴張性貨幣政策控制工具

1.大幅度調降法定存款準備率

2.大幅度調降央行再貼現利率

3.積極從事公開市場操作(如人行入市做回購放出資金)

選擇性擴張貨幣政策控制工具

1.調高證券市場融資比例與融券比例

2.延長銀行消費貸款還本付息年限

3.道德勸說,鼓勵銀行多放款,少計較風險

4.開放部分禁制貸款項目,或擴大信用額度

主要具體措施

控制貨幣發行

這項措施的作用是,鈔票可以整齊劃一,防止幣制混亂;中央銀行可以掌握資金來源,作為控制商業銀行信貸活動的基礎;中央銀行可以利用貨幣發行權調節和控制貨幣供應量。

對政府的貸款

為了防止政府濫用貸款助長通貨膨脹,資本主義國家一般都規定以短期貸款為限,當稅款或債款收足時就要還清。

推行公開市場業務

中央銀行通過它的公開市場業務,起到調節貨幣供應量,進而起到調節經濟的作用。

改變存款準備金率

中央銀行通過調整準備金率,據以控制商業銀行貸款、影響商業銀行的信貸活動。

調整再貼現率

再貼現率是商業銀行和中央銀行之間的貼現行為。調整再貼現率,可以控制和調節信貸規模,影響貨幣供應量。

選擇性信用管制

它是對特定的對象分別進行專項管理,包括:證券交易信用管理、消費信用管理、不動產信用管理。

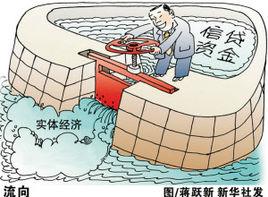

直接信用管制

它是中央銀行採取對商業銀行的信貸活動直接進行干預和控制的措施,以控制和引導商業銀行的信貸活動。

最終目標

定義

貨幣政策的最終目標,指中央銀行組織和調節貨幣流通的出發點和歸宿,它反映了社會經濟對貨幣政策的客觀要求。

目標

貨幣政策的最終目標,一般有四個:穩定物價、充分就業、促進經濟成長和平衡國際收支等。