概述

恐慌指數也稱VIX指數是芝加哥期權交易所市場波動率指數的交易代碼,常見於衡量標準普爾500指數期權的隱含波動性。通常被稱為“恐慌指數”或“恐慌指標”,它是了解市場對未來30天市場波動性預期的一種衡量方法。

波動性指數的概念,以及基於此種指數的金融工具最早是由梅納赫姆·布倫納教授和丹·蓋萊教授於1986年提出的。布倫納教授和蓋萊教授的科研論文《對衝波動性變化的新型金融工具》發表於1989年7/8月期的《金融分析師期刊》

在接下來的論文中,布倫納教授和蓋萊教授提出了用來計算波動性指數的公式。

布倫納教授和蓋萊教授寫道:“我們的波動性指數——西格瑪指數,將會時常更新並且會被用作期貨和期權的標的資產…波動性指數所扮演的角色與市場指數對期貨和期權所扮演的角色相同。”

1992年,芝加哥期權交易所邀請了羅伯特·惠利教授基於指數期權價格編制了可交易股票市場波動性指數。在1993年1月的新聞發布會上,惠利教授發布了他的研究結果。隨後,芝加哥期權交易所發布了實時計算的VIX指數。根據期權指數的歷史價格,惠利教授計算出自1986年1月起的每日VIX指數數據序列,芝加哥期權交易所在其網站上對外披露次數據。惠利教授為芝加哥期權交易所所做的研究發表於《衍生品期刊》。

VIX指數用年化百分比表示,並且大致反映出標準普爾500指數在未來30天的期望走向。VIX指數是芝加哥期權交易所的註冊商標。有

計算方法

芝加哥期權交易所實時計算並發布VIX指數。理論上來講,VIX指數是一系列標準普爾500指數期權的價格加權指數。2004年3月26日,有史以來第一次基於VIX指數的期貨交易在芝加哥期貨交易所完成。

2006年2月24日,VIX指數期權交易變為可能。有幾隻ETF(交易所交易基金)試圖追蹤其表現。公式運用了以馬氏核心平滑後估計函式作為計算方法。其目標是估計標準普爾500指數在未來30天的隱含波動性。

需要注意VIX指數是方差互換的波動率,並不是波動率互換的波動性(波動性是方差的平方根,即標準差)。方差互換可以完全通過簡單的看跌期權和看漲期權進行靜態複製,但波動率互換需要進行動態對沖。VIX指數是對未來30天標準普爾500指數方差的風險中性期望,以年化標準差表示。

VIX指數已經替代了原有的VXO指數成為媒體指代波動性指數的新寵。VXO指數是通過計算30天標準普爾100指數平值期權來衡量隱含波動性的方法。

解讀

VIX指數用年化百分比表示,並且大致反映出標準普爾500指數在未來30天的期望走向。例如,假設VIX指數為15,表示未來30天預期的年化波動率為15%,因此可以推斷指數期權市場預期未來30天標準普爾500指數向上或向下波動15%/√12=4.33%。也就是,指數期權的定價假設是:標準普爾500指數未來30天的波動率在正負4.33%以內的幾率為68%。

看漲期權和看跌期權的價格可以用來計算隱含波動率,因為波動率是計算期權價格的一個重要因素。看漲期權和看跌期權的價格可以用來計算隱含波動率,因為波動率是計算期權價格的一個重要因素。標的證券較高(或較低)的波動率使得期權具有更高(或更低)的價值,因為期權有很大(或很小)的可能是在價內到期(即市場價值高於零)。因此,當其他因素恆定時,較高的期權價格意味著較高的波動率。

儘管VIX指數是以百分比而非美元金額表示的,仍有很多以VIX指數為基礎的衍生工具存在,比如:

• VIX指數期貨契約,於2004年開始交易。

• 交易所上市VIX指數期權,於2006年2月開始交易。

• VIX指數期貨交易所交易債券和交易所交易基金,例如:

•標準普爾500VIX指數短期期貨交易所交易債券(NYSE:VXX)和標準普爾500VIX指數中期交易所交易債券(NYSE:VXZ)由2009年2月由巴克萊銀行iPath發行。

•標準普爾500VIX指數交易所交易基金(LSE:VIXS)由英國資源服務公司於2010年6月發行。

•VIX指數短期交易所交易基金(NYSE:VIXY)和VIX指數中期期貨交易所交易基金(NYSE:VIXM)由ProShares於2011年1月發行。

類似的債券指數包括MOVE指數和LBPX指數。

儘管VIX指數通常被稱為"恐慌指數",但較高的VIX值並不代表熊市。相反,VIX指數是衡量市場波動的方向,包括正向變化。實際中,當投資者預期有大幅度正向波動時,他們並不願意賣出上漲的看漲期權除非他們因此得到很大一筆額外費用。期權買方只有在預期有大幅度上漲時才會願意付出很大一筆費用購買期權。當市場認為上漲和下跌的可能性差不多時,賣出任何一種期權帶給賣方損失的風險都是一樣的。

因此,高的VIX指數代表投資者認為市場會有很劇烈的波動,包括正向和反向的。VIX指數的最高值出現在當投資者預期市場很可能會出現很大波動。只有當投資者認為既不會有較大的下跌風險或較大的上漲可能時,VIX指數才會低。

布萊克-舒爾斯模型使用股票動態價格模型來估計基於標的資產波動率的期權價值。

批判

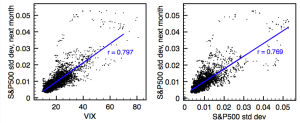

1990年1月-2009年9月間,VIX指數的表現(左側圖)和用以往波動率做預測的30天波動圖(右側圖)。藍線代表線性回歸,以相關 r 表示。注意VIX指數實質上與過去的波動率有相同的預測能力, 所以兩個相關係數的值基本相同

1990年1月-2009年9月間,VIX指數的表現(左側圖)和用以往波動率做預測的30天波動圖(右側圖)。藍線代表線性回歸,以相關 r 表示。注意VIX指數實質上與過去的波動率有相同的預測能力, 所以兩個相關係數的值基本相同 儘管成分複雜,但批判者認為波動性預測模型的預測能力和一般方法的預測能力差不多,比如用簡單的歷史波動率。儘管如此,仍有一部分人認為這些批評並沒有正確運用一些更複雜的模型。

一些行業從業者和投資組合經理似乎完全忽視或無視波動預測模型。比如:納西姆·尼可拉斯·塔雷伯發表在《投資組合管理期刊》上的論文《我們並不了解當我們在談論波動性的時候在談論什麼》。

伊曼紐爾·德曼發表過一個類似的文章,表明了其對大量經驗模型不收理論支撐的失望。他認為,儘管"理論試圖揭開隱藏著的支撐我們師姐的原則,就像愛因斯坦的相對論所做的",我們應該記住

| "模型只是一個象徵——描述了一個事件相對於另一個事件的關係"。 |

歷史

以下是VIX指數關鍵事件的時間表:• 1987年-梅納赫姆•布倫納教授和丹•蓋萊教授通過一篇學術論文最早引出了VIX指數,並發表於《金融分析師期刊》,1989年7/8月期。布倫納和蓋萊寫道:“我們的波動性指數——西格瑪指數,將會時常更新並且會被用作期貨和期權的標的資產…波動性指數所扮演的角色與市場指數對期貨和期權所扮演的角色相同。”

• 1992年-美國證券交易所宣布他們正在研究波動性指數的可行性,並提出了"西格瑪指數"。"西格瑪指數將成為期貨期權的標的資產以便投資者可以在股票市場上與波動性變化的風險進行對沖。"

• 1993年-1993年1月19日,芝加哥期權交易所舉行了記者招待會宣布其將發布實時芝加哥期權交易所市場波動率指數。VIX指數的原始公式是由羅伯特•惠利教授基於芝加哥期權交易所標準普爾100指數期權價格編制。

• 2003年-芝加哥期權交易所引入了更為詳細的VIX指數計算方法。通過與高盛的合作,芝加哥期權交易所發現了進一步的計算方法,將標的指數由芝加哥期權交易所標準普爾100指數(OEX)改為芝加哥期權交易所標準普爾500指數(SPX)。

• 2004年-2004年3月26日,有史以來第一隻VIX指數期貨於芝加哥期貨交易所交易。

• 2006年-VIX指數期權於2006年2月發行。

• 2008年-2008年10月24日,VIX指數達到盤中高點89.53。

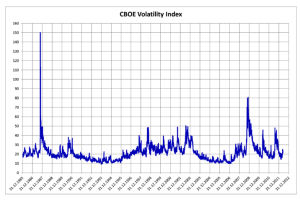

1990年至2008年10月間,VIX指數的平均值為19.04。

2004年和2006年,VIX指數期貨和VIX指數期權均在指數超級碗會議上被命名為最具創新性指數產品。

案例

2014年7月17日,一架屬於馬來西亞的航空公司的波音777客機在烏克蘭境內靠近俄羅斯邊境墜毀。烏克蘭內政部幕僚稱,這架飛機在頓涅茨克地區被擊落,而烏克蘭政府和反叛勢力互相指責是對方的責任。事件發生後資金湧入避險資產,黃金短時間大漲20美元,美德國債上漲,日元大漲。有“恐慌指數”之稱的CBOE波動率指數(VIX)暴漲32.2%,收於14.54。為4月15日來最高。