特徵和內容

德隆模式

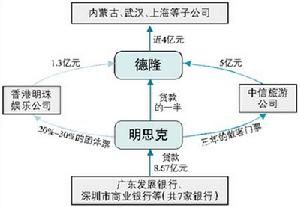

德隆模式德隆的成功很大程度上源於其對資本運營的深層認識,源於其對資本風險的關注以及對融資環節的重視,他們知道,沒有通暢的資金鍊條和健康的現金流,一切資本運營手段只能是幻想,只能是巨大風險的代名詞。因此,從介入資本市場的那天起,德隆就著意打造流暢的資金鍊條,就把持續的融資能力視為發展的引擎,以一個民營企業的身份建立了金融資本與產業資本的結合體。德隆的融資模式可簡單地歸納為:一類是資產抵押-銀行貸款-投資-再抵押-再投資的循環融資模式;另一類是資產擔保(子公司之間的擔保、母子公司之間的擔保)-融資-投資-再擔保-再融資-再投資的連環模式。通過兩類方式的連鎖運用,初始資金釋放出了強大的“核聚變”能力,推動了德隆的大規模資本流動。

歷來的經濟學都強調要用最小的投入去取得最大的產出,從來也沒有哪種經濟學說過不投入就會有產出。現在中國的問題是除了國家的民營企業融資途徑十分狹窄外,許多企業並沒有創新性地充分運用金融槓桿,這也是一個重大的遺憾。在資本的來源上,就其大類來看可以分為兩種:一是企業募集的資本;一是企業借入的資本。資本與債務的關係形成了資本的組合,因而,任何企業都會遇到這一對關係。儘管中國目前在資本與債務的關係上遇到了很大的困難,尤其是許多國有企業都出現了資不抵債的困難,但人們還是要說,現代市場經濟,是信用高度發達的經濟,一個成熟的企業必須學會充分利用債權債務實現自己的經營目標。完全沒有債務或不會利用債務就是對資本運作沒有真正把握。而德隆作為一家民營企業則是在創業時期便懂得了合法合理利用債務這一財務槓桿進行融資迅速發展自己的極具金融意識的企業。

當德隆發展成為一個龐大的企業體系後,德隆又充分利用自身龐大的資本實力通過各類擔保方式為德隆體系的發展提供了源源不斷的資金,其中既有子公司之間的擔保,也包括母子公司之間的擔保。如通過合金股份、湘火炬的共同擔保,合金股份所屬的上海星特浩集團公司獲得了總計4億元貸款,確保了星特浩併購活動與整合產業的發展資金。最大限度地發揮財務槓桿作用進行廣泛融資是德隆資本運作模式的主要特色之一,從而為德隆的發展提供了源源不斷的資金支持。

德隆模式

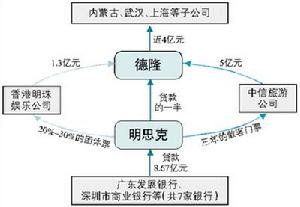

德隆模式許多人問,德隆拿了那么多錢乾什麼?總裁唐萬里說:“拿了錢乾什麼?我們都買了企業。從德隆創立那天起,人們這幾個創業者從來沒有分過一次紅,我們把應該分的紅利也都投入到企業里去了”那么,德隆是如何購買企業的呢?我們發現,德隆的併購模式主要有兩類:

(1).收購上市公司母公司的大部分股權,從而達到間接控制上市公司的目的:如對新疆屯河、天山水泥、重慶實業三家上市公司母公司股權的收購。收購者可能是德隆總部本身,也可能是德隆旗下的上市公司或非上市公司。

(2).直接受讓上市公司大股東的股權,從而達到直接控制上市公司的目的:如對瀋陽合金、湘火炬的併購。與不少企業直接在二級市場收購股權從而達到控制目標企業的目的不同。德隆則主要是在一級半市場上尋找合作夥伴,通過談判方式受讓股權。這種作法的明顯特點就是併購的直接成本比較低、比較穩妥,而且不容易出現違規操作的問題。

事實表明,德隆的併購策略是比較穩妥有效的。德隆併購數家上市公司均在“靜悄悄”的過程中就完成了,而且結果也令股權轉讓者、中小股東等所有相關者獲得了滿意的效益。通過收購國有股權,德隆相繼入主新疆屯河、瀋陽合金和湘火炬,被證券市場上稱為“德隆系”,因為德隆控股的這三家上市公司的股價出現了神奇的飆升。三年多的時間裡,屯河、合金、火炬的股價分別上漲了1100%、1500%和1100%,以至股市出現了“有德則靈”的傳說,哪支股票被認為與德隆有關,股民就蜂擁而至。這種現象被稱為中國股市上的“德隆現象”。

這種少有的增幅究竟依靠什麼來支撐呢?如果德隆是通過把一些所謂的優質資產裝進這些上市公司,將股價拉升到高位後套現,我們就要理由說它炒作。然而,隨著股價的平穩走強,我們發現德隆並沒有套現,而是利用這些上市公司展開了更大規模的產業整合行動,使得這些上市公司相繼成了產業整合的樞紐。從這裡,我們可以發現了德隆資本運營的深層目的,而這個深層目的也恰恰就是德隆與其他企業在資本運營模式上的實質差異。

3、以併購後的上市公司為核心,通過充分發揮其強有力的融資功能

對其所在的傳統產業進行全球範圍的大規模整合,形成了一個強大的戰略投資體系。

戰略思路

德隆模式

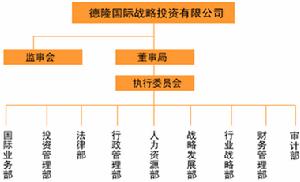

德隆模式德隆進行產業發展決策的一個基本依據就是站在全球化的角度看問題。他們選擇一個產業、投資一個項目,首先從國際市場的需求和供應來思考項目的可行性,時時刻刻著眼於國際分工。這種全球化觀念不同於我們許多企業“走向國際市場”的“平面”概念,而是一種俯視市場的“立體”概念,不僅僅是把國內的產品輸出國外或把國外產品輸入國內,而是從全球的角度選擇市場切入點、選擇生產基地、選擇合作夥伴。比如有的產品是把技術和配方輸入美國,併購美國知名品牌公司,在美國生產,用美國的品牌;有的產品則在中國生產,在歐洲銷售,用美國的品牌。

唐萬新一再強調:“德隆不僅是做企業,更是做產業;做產業,關鍵在於做市場”。而德隆做產業的方式就是運用他們擅長的資本運作方式對現有產業的整合。“整合”這個詞在德隆的檔案中和德隆人的口中出現的次數最多——整合生產,整合銷售,整合人才。而整合的利器就是併購。而併購又是資本擴張的主要手段和形式。

相關區別

德隆模式

德隆模式1、都有強大的產業支撐,不是完全的股市操作

從現實來看,我國企業的資本運營要獲得成功並給企業帶來可持續性的效益,須與產業支撐有緊密的有機聯繫。無論是海爾的以產業擴張為核心的資本運營還是德隆的以資本市場整合傳統產業,都是把資本運營作為一個戰略手段,而億安則明顯缺乏產業的基礎,所謂的投資項目還遠沒有產業化或根本不具有多少技術含量。最主要的是,在億安模式里,產業僅僅成了一個“圈錢”的“故事背景”。中國許多進行資本運營的企業也同樣患有億安模式病症,在這些資本運營的運作主體眼中,資本運營就是炒股票和圈錢。

2、具有整體的戰略設計,不是為了短期的股市炒作

海爾模式與德隆模式儘管具有非常鮮明的不同特徵,但卻有突出的共同特點,那就是資本運營都是在長遠的戰略設計下進行的,整個資本運營戰略的進行有著長遠的戰略目標和長期的設計和整體的規劃,而且這種戰略設計不僅僅著眼於國內的發展而是放眼於全球化的比較優勢和全球性的發展趨勢,是公司整體戰略和盈利模式的一個組成部分和手段;而億安模式則以短期炒作從股市獲利為目的,不僅繼承了前幾年許多企業熱衷“造名”的“傳統”,為了出名,大放“炮竹”,而且更具危害性的是它是損人利己的行為,它的發展會導致資本市場的巨大風險。

3、注重資金鍊條的完整性和現金流的通暢,不是依靠股市的冒險行為

儘管德隆、海爾的資本擴張是迅速的,但也是相對穩健的,其突出的表現就是注意打造穩固的資金鍊條,不僅注意項目的選擇和科學的論證以及長時期的考察,而且注意培育多元化的融資途徑和風險防範機制,形成了中國產業資本與金融資本的新型結合模式,從而保證了資本擴張中現金流的通暢和資金鍊條的完整性。億安科技“百元神話”破滅的直接原因就是炒作機構現金鍊條的斷裂。

4、強調資本運營過程中的併購整合策略,不是僅僅關注併購行為本身

資本運營的一個重要手段就是併購,併購成功的關鍵在於整合。許多併購行為的失敗不在於併購本身的技術問題(包括價格問題),往往是在併購後的整合出了問題,甚至遲遲不能形成有效的整合。而德隆、海爾在資本運營過程中都把整合視為非常重要的環節,甚至認為整合比併購本身更重要,海爾強調企業文化整合的重要性,而德隆則重視人力資本的整合與產業結構的整合。正是這種對整合的無比重視造就了海爾的持續發展和德隆的擴張奇蹟。