詞語解釋

可抵扣暫時性差異是指資產負債表內某項資產或負債的賬面價值與其按照稅法規定的計稅基礎之間的差額。賬面價值是指按照企業會計準則規定確定的有關資產、負債在資產負債表中應列示的金額。計稅基礎是指按照稅法規定計稅時應歸屬該資產、負債的金額,即資產與負債的實際價值。

計稅基礎對資產而言,是指資產將來處置時可以稅前扣除的金額。即:資產的計稅基礎=未來可稅前列支的金額,如:企業取得貨幣資金捐贈1000萬元,資產賬面價值為1000萬元,稅法規定企業接受捐贈的貨幣性資產須併入當期應納稅所得計算繳納所得稅,未來可稅前列支的金額即計稅基礎為0,因此產生可抵扣暫時性差異0萬元,這個時候應該叫應納稅暫時性差異1000萬元

支出明細

支出明細計稅基礎對負債而言,是指負債帳面價值扣除未來支付時可以稅前扣除的金額,即:負債的計稅基礎=賬面價值-未來可稅前列支的金額,如:某企業2006年12月因違反政策被罰款10萬元,尚未支付,會計上確認為負債,賬面價值為10萬元,按稅法規定這筆罰款不能稅前扣除。計稅基礎=賬面價值10萬元-未來可稅前列支的金額0萬元=10萬元,所以可抵扣暫時性差異為賬面價值10萬元-計稅基礎10萬元=0元。

另外,對於某些未作為資產和負債確認的專桉,按照稅法規定可以確定其計稅基礎的,該計稅基礎與其賬面價值之間的差異也屬於可抵扣暫時性差異。例如:企業在正常生產經營活動之前發生了80萬元的籌建費,在發生時已計入當期損益,不體現為資產負債表中的資產,即如果將其視為資產,其賬面價值為0。而按稅法規定企業在籌建期間發生的費用,允許在開始正常生產經營活動之後5年內分期抵扣。以開始正常生產經營活動的第1年為例:當年可稅前扣除16萬元,未來可稅前扣除64萬元,計稅基礎為64萬元,可抵扣暫時性差異為64萬元。

可抵扣暫時性差異按照對未來期間應稅金額影響的不同,可分為應納稅暫時性差異和可抵扣暫時性差異。其中應納稅可抵扣暫時性差異,在確定未來收回資產或清償負債期間的應納稅所得額時,會增加應稅所得和應交所得稅,具體表現為資產的賬面價值大於其計稅基礎,或負債的賬面價值小於其計稅基礎。

如:企業計提違約的預計負債50萬元,稅法規定將來實際發生賠償損失時可以稅前扣除,則該預計負債賬面價值為50萬元,計稅基礎50-50=0元,為應納稅可抵扣暫時性差異50萬元。可抵扣暫時性差異在確定未來收回資產或清償負債期間的應納稅所得額時,將導致可抵扣金額,即減少應稅所得和應交所得稅,具體表現為:資產的賬面價值小於其計稅基礎負債的賬面價值,大於其計稅基礎。如:2007年初企業購入某項設備原價為50萬元,使用年限為10年,淨殘值為0,會計和稅法均採用直線法計提折舊,2007年計提的減值準備為1萬元;2007年12月31日,企業估計該項設備可收回金額為44萬元,則其帳面價值為:50-5-1=44萬元,由於固定資產減值準備不允許稅前扣除,該設備的計稅基礎為:50-5=45萬元,為可抵扣可抵扣暫時性差異1萬元(45-44)。

相關關係

可抵扣暫時性差異與永久性差異、時間性差異的關係

實務中,人們往往難以區分三個差異,只有弄清三者的關係,才能更好地從原有的所得稅會計處理中擺脫出來,更好地理解新的會計準則。

可抵扣暫時性差異與永久性差異

可抵扣暫時性差異

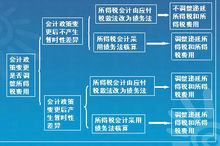

可抵扣暫時性差異會計利潤與應稅利潤的確認、計量、報告的依據不同,二者必然存在某種程度的差異。按照差異對會計報告的影響期間劃分,可以分為永久性差異與可抵扣暫時性差異。

所謂“永久性差異”,是指某一會計期間,由於會計準則和稅法在計算收益、費用或損益時的口徑不同,所產生的會計利潤與應稅利潤之間的差異。永久性差異只影響當期的應稅收益,不會影響以後各期的收益,因而,永久性差異不必作財務調整處理,各種所得稅會計核算方法對永久性差異的處理相同。

可抵扣暫時性差異具有時間性,也就是說隨著時間推移,該項差異會消失。這是與永久性差異根本不同之處。

可抵扣暫時性差異與時間性差異

關於二者的關係,目前有兩種誤區:一是把二者混為一談;二是認為二者是兩個完全不同的概念。筆者認為二者既有聯繫,也存在著明顯的區別。

二者的聯繫

會計收益可以用收入減支出來計量,也可以用淨資產來計量。若不考慮企業所有者本期追加投入的資本和企業本期分配給所有者的利潤,企業本期的會計收益等於期末淨資產減期初淨資產,而淨資產又是資產減負債的結果。這樣,原來的時間性差異(按稅法確定的收入、支出與按會計確定的收入、支出的差異)轉化為可抵扣暫時性差異(按稅法確定的資產、負債與按會計確定的資產、負債的差異)。

實務中,如果稅法與會計確認某項收入或支出的時間不同,則必然產生一項時間性差異,同時也會使一項(或幾項)資產或負債的帳面價值與計稅基礎產生差額,即產生一項可抵扣暫時性差異。

二者的區別

(1)著眼點不同:時間性差異著眼點是利潤表,從收入或費用角度分析會計利潤和應稅利潤之間的差異,揭示的是某個會計期間內產生的此類差異。暫時性差異著眼點是資產負債表,從資產和負債的角度分析會計收益和應稅所得之間的差異,揭示的是某個時點上存在的此類差異。

(2)側重不同:暫時性差異強調的是差異的內容,可以直接得出遞延所得稅資產、遞延所得稅負債餘額,能夠直接反映其對未來的影響。時間性差異,強調差異的形成以及差異的轉回對本期所得稅的影響。它可計算其當期的影響,但不能直接反映其對未來的影響。

(3)範圍不同:暫時性差異包含的範圍比時間性差異更廣泛。所有的時間性差異都是暫時性差異;暫時性差異可分為時間性差異和其他暫時性差異兩類。時間性差異是因收入或費用在會計上確認的期間與稅法規定申報的期間不同而產生的,而其他暫時性差異是因其他原因而使計稅基礎與賬面價值不同而產生的差異。

例如:

1初始確認會計與稅法規定不相同的事項或交易。

2併購成本根據購入的可區分資產和負債的公允價值,分配計入可區分的資產和負債,但計稅時不作對應的調整。

3資產被重估,但計稅時不作對應調整。

4合併產生的商譽。

5在子公司、分支機構和聯營企業中的投資或在合營企業中權益的帳面金額與投資或權益的稅基不同等等。

(4)性質不同:時間性差異反映的是當期差異,暫時性差異反映的是累計差異。

產生原因

可抵扣暫時性差異一般產生於以下情況:

資產的賬面價值小於其計稅基礎

相關書籍

相關書籍當資產的賬面價值小於其計稅基礎時,從經濟含義來看,資產在未來期間產生的經濟利益少,按照稅法規定允許稅前扣除的金額多,則就賬面價值與計稅基礎之間的差額,企業在未來期間可以減少應納稅所得額並減少應繳所得稅,符合有關條件時,應當確認相關的遞延所得稅資產。

例如,一項資產的賬面價值為200萬元,計稅基礎為260萬元,則企業在未來期間就該項資產可以在其自身取得經濟利益的基礎上多扣除60萬元。從整體上來看,未來期間應納稅所得額會減少,應繳所得稅也會減少,形成可抵扣暫時性差異,符合確認條件時,應確認相關的遞延所得稅資產。

負債的賬面價值大於其計稅基礎

當負債的賬面價值大於其計稅基礎時,負債產生的暫時性差異實質上是稅法規定就該項負債可以在未來期間稅前扣除的金額。即:負債產生的暫時性差異=賬面價值-計稅基礎=賬面價值-(賬面價值-未來期間計稅時按照稅法規定可予稅前扣除的金額)=未來期間計稅時按照稅法規定可予稅前扣除的金額

一項負債的賬面價值大於其計稅基礎,意味著未來期間按照稅法規定與該項負債相關的全部或部分支出可以從未來應稅經濟利益中扣除,減少未來期間的應納稅所得額和應繳所得稅。

例如,企業對將發生的產品保修費用在銷售當期確認預計負債200萬元,但稅法規定有關費用支出只有在實際發生時才能夠稅前扣除,其計稅基礎為0;企業確認預計負債的當期相關費用不允許稅前扣除,但在以後期間有關費用實際發生時允許稅前扣除,使得未來期間的應納稅所得額和應繳所得稅減少,產生可抵扣暫時性差異,符合有關確認條件時,應確認相關的遞延所得稅資產。

計算方式

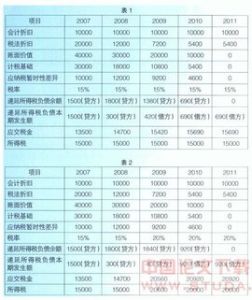

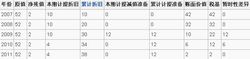

[例]:可抵扣暫時性差異的會計處理。甲公司2006年12月20日購置了一台設備,價值為52萬元(含增值稅進項稅額),在考慮相關因素的基礎上,公司預計該設備使用壽命為5年,預計淨殘值為2萬元,採用年限平均法計提折舊。該公司2007年至2011年每年扣除折舊額前的稅前利潤為110萬元,所得稅率為33%,該項會計政策與稅法要求相符。2009年12月31日,公司在進行檢查時發現該設備發生減值,可收回金額為10萬元。假設整個過程不考慮其他相關稅費,該設備在2009年12月31日以前沒有計提固定資產減值準備,重新預計淨殘值仍為2萬元,預計使用壽命沒有發生變更。為簡化計算過程,假定按年度計提固定資產折舊。

第一步

確定一項資產或負債的稅基及其暫時性差異單位:萬元

表註:

①賬面價值=資產原值-累計折舊-累計減值準備,如2009年賬面價值為:52-10×3-12=10萬元;累計折舊及累計減值準備之和與原值相差2萬元,是殘值。在本例中,殘值不存在暫時性差異。

②稅基為當企業收回該資產的賬面金額時,為納稅目的將可抵扣的未來流入企業的任何應稅經濟利益的金額。如2009年稅基為:52-10×3=22萬元

在本例中,2007年1月1日至2008年12月31日,甲公司每年計提折舊金額為10萬元[(52-2)÷5],兩年的累計折舊金額為20萬元。其每年會計分錄為:

借:製造費用等100000

貸:累計折舊100000

設無其他納稅調整事項,在這兩年內,無論財務會計或是稅務會計,均以10萬元折舊計提數作為利潤的扣除,會計的賬面價值與稅基並不存在任何差異。

計提所得稅會計分錄為:

借:所得稅330000

貸:應交稅費——應交所得稅330000

本例中,2009年12月31日,在不考慮計提減值準備因素情況下計算確定的固定資產賬面淨值為22萬元(52-30);可收回金額為10萬元。因此,該公司應計提固定資產減值準備金額為12萬元,其會計分錄為:

借:資產減值損失120000

貸:固定資產減值準備120000

應注意的是,2009年12月31日,固定資產發生減值時,應先對固定資產計提折舊,然後才能進行計提固定資產減值準備的會計處理。

財務會計的賬面價值為10萬元(52-30-12),稅基為22萬元,出現賬面價值比資產的計稅基礎低,產生暫時性差異12萬元。應確認遞延所得稅資產3.96(12×33%)萬元。

第二步

暫時性差異

暫時性差異以所得稅為軋平賬

編制會計分錄:

借:所得稅290400

遞延所得稅資產(120000×33%)39600

貸:應交稅費——應交所得稅[(1100000-100000)×33%]330000

2010年至2011年每年計提折舊時,應按該設備2009年12月31日計提減值準備後的固定資產賬面價值10萬元和尚可使用壽命2年,預計淨殘值2萬元,重新計算確定折舊率和折舊額,即每年計提折舊金額4萬元[(10-2)÷2].每

可抵扣暫時性差異

年的會計分錄為:

借:製造費用等40000

貸:累計折舊40000

2010年賬面價值為6萬元,稅基為12萬元,暫時性差異為6萬元,且賬面價值低於稅基,應確認為遞延所得稅資產1.98萬元(6×33%),由於年初餘額為39600元,所以本年應該轉回19800元(19800-39600)。會計分錄為:

借:所得稅(330000+19800)349800

貸:遞延所得稅資產(60000×33%)19800

應交稅費——應交所得稅[(1100000-100000)×33%]330000

2011年,設備按時報廢,取得殘值變價收入2萬元,報廢前計提折舊4萬元,遞延所得稅資產應全部轉銷,應交稅金為33萬元(110-10)×33%,以所得稅為軋平,即所得稅入賬金額為遞延所得稅資產與應交稅費之和。會計分錄為:

借:製造費用等40000

貸:累計折舊40000

借:所得稅349800

貸:遞延所得稅資產19800

應交稅費——應交所得稅330000