基本介紹

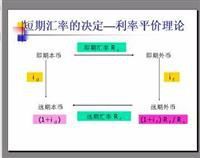

由凱恩斯和愛因齊格提出的遠期匯率決定理論。他們認為均衡匯率是通過國際拋補套利所引起的外匯交易形成的。在兩國利率存在差異的情況下,資金將從低利率國流向高利率國以謀取利潤。但套利者在比較金融資產的收益率時,不僅考慮兩種資產利率所提供的收益率,還要考慮兩種資產由於匯率變動所產生的收益變動,即外匯風險。套利者往往將套利與掉期業務相結合,以避免匯率風險,保證無虧損之虞。大量掉期外匯交易的結果是,低利率國貨幣的現匯匯率下浮,期匯匯率上浮;高利率國貨幣的現匯匯率上浮,期匯匯率下浮。遠期差價為期匯匯率與現匯匯率的差額,由此低利率國貨幣就會出現遠期升水,高利率國貨幣則會出現遠期貼水。隨著拋補套利的不斷進行,遠期差價就會不斷加大,直到兩種資產所提供的收益率完全相等,這時拋補套利活動就會停止,遠期差價正好等於兩國利差,即利率平價成立。因此我們可以歸納一下利率平價說的基本觀點:遠期差價是由兩國利率差異決定的,並且高利率國貨幣在期匯市場上必定貼水,低利率國貨幣在期匯市場上必定升水。

理論缺陷

這一理論存在一些缺陷,主要表現在:

1. 利率平價說沒有考慮交易成本。然而,交易成本卻是很重要的因素。如果各種交易過高,就會影響套利收益,從而影響匯率與利率的關係。如果考慮交易成本,國際間的拋補套利活動在打到利率平價之前就會停止。

2. 利率平價說假定不存在資本流動障礙,假定資金能順利,不受限制地在國際間流動。但實際上,資金在國際間流動會受到外匯管制和外匯市場不發達等因素的阻礙。目前,只有在少數國際金融中心才存在完善的期匯市場,資金流動所受限制也少。

3. 利率平價說還假定套利資金規模是無限的,故套利者能不斷進行拋補套利,直到利率平價成立。

政策含義

從利率平價方程可以看出,導致資本跨國界流動的因素主要有三個:

1、利差的相對變化,即資本通常由利率低的國家和地區流向利率高的國家和地區。

2、匯率狀況導致的本幣預期貶值率的變化,即本幣面臨的貶值壓力的上升(下降)會導致資本從本幣(外幣)向外幣(本幣)的轉移,發生資本流出(流人)。

3、利率和匯率之間的聯動關係,即資本流動的方向不僅取決於利率差異和匯率水平,而且取決於利率和匯率之間的相互影響。

通過對現代利率平價理論的分析,可以得出如下結論:

1、當各國利率存在差異時,投資者通常希望將資本投向利率較高的國家,這種套利行為會導致資本的跨國界、跨市場流動。

2、投資收益能否實現不僅取決於利率水平的高低,而且取決於匯率水平預期變動率,如果匯兌損失超過了利差收益,投資者就會蒙受損失。

3、為了規避匯率風險,投資者通常在遠期外匯市場上賣出高利率國家的貨幣。

4、利率較高的貨幣的即期匯率上浮,遠期匯率下浮,出現遠期貼水,利率較低的貨幣的即期匯率下浮,遠期匯率上浮,出現遠期升水。

5、拋補套利活動的不斷進行會使遠期差價發生變化,直到資本在兩國之間獲得的收益率完全相等為止。

相關內容

但事實上,從事拋補套利的資金並不是無限的。這是因為:

1. 與持有國內資產相比較,持有國外資產具有額外的風險。隨著套利資金的遞增,其風險也是遞增的。

2. 套利還存在機會成本,由於套利的資金數額越大,則為預防和安全之需而持有的現金就越少。而且這一機會成本也是隨套利資金的增加而遞增的。基於以上因素,在現實世界中,利率平價往往難以成立。