兩法的實質差別

主要是稅前扣除標準不同,優惠條例不同。前者比如員工工資扣除標準不一致等,內資企業只能按計稅工資扣除,而外資企業可以據實扣除,這一差異為外資帶來了用人成本上的優勢。後者包括四方面:一是納稅義務的起始日不一樣。內資企業是從企業登記之日起納稅,外資企業是從盈利之日起納稅,而工資據實扣除的規定也在客觀上給外資延後盈利提供了一個機會。二是稅率差異。內資企業在任何地方的稅率都是33%,而外資企業在特區稅率是15%,在沿海14個開放城市是24%。三是特殊行業優惠差異。生產型外商企業如果投資基礎設施產業,經營期10年以上,經審批可享受在“二免三減半”的基礎上再延長5年減半徵收的特殊優惠,而內資企業不具有。四是再投資退稅待遇,外商如果將利潤就地轉為投資,可享受退稅,而內資則基本不享受這項優惠政策。

再結合其他產業性政策等因素,外資企業實際稅負在11%左右,而內資企業的實際稅負在22%~24%之間。

在劉桓看來,內外資企業適用兩套稅法,全球鮮見,也不符合WTO國民待遇原則。二者之間的差異直接帶來了內外資企業實際稅負的不公平,影響了內資企業的發展。在中國已進入WTO後過渡期的情形下,兩法合併顯得異常迫切。

我們的稅制改革已定好“從認身份的普惠制”向“認經營行為的特惠制”轉變的基調,兩法合併也會遵循這個原則。兩法合併後所保留的稅收優惠因此也應該向國家鼓勵發展的高新技術產業、基礎設施產業等傾斜。比如寫在信產部藍皮書里的軟體、晶片、納米新材料、能源工程等7大行業就可以作為稅收優惠的行業參考,逐步推進。

這樣的產業性稅收優惠,正是適應我國目前經濟發展轉型的迫切需求,可以讓更多的資本從低端製造流向高端製造,以推動我國產業的升級換代。而2月16日生效的《京都議定書》對兩法合併又提出了一個更高、更迫切的要求,即通過制定產業稅收優惠政策,抑制繼續引進高耗能、污染嚴重等產業,促進環保、節能等產業的發展。

兩法合併不能僅看作是稅負高低調整不同集團利益的問題,還應看作是政府經濟及社會發展理念的戰略轉變。不屬於優惠行業的外資企業,未來如果投資政府鼓勵領域,則不會受到影響。不能適應這種變化,可能就會退出中國市場。這與中國產業升級換代的目標一致。值得期待的是,兩稅合併將在客觀上推動中國產業的變革。

叢明:不會導致外資撤資

“統一各類企業的稅收制度是十六屆三中全會定好的調子,內外資企業所得稅合併肯定要推行。”關於兩稅合併的走向,國務院研究室巨觀司副司長叢明明確指出。

叢明表示,內外資企業所得稅之間的差異,使外資在企業所得稅方面享受著“超國民待遇”。這些差異嚴重影響了內資企業的經營發展。一些國企為了擺脫稅負包袱,享受針對外資的稅收優惠,常常不惜以巨大的代價換取與外商的合資。結果往往被外商控股,導致多年奮鬥出來的優質資產拱手相讓,另外轉制期間也容易造成國有資產的流失。而作為國民經濟的重要力量,亟待走向壯大的民營經濟,在兩套稅法的運行中劣勢更為突出,他們只能背著包袱與實力強大的外資同行打拚。

在加入WTO已到後過渡期的情況下,內外資企業亟待取消這些差別對待,共享“國民待遇”,擁有公平的競爭環境。

據叢明分析,從時間上來看,兩稅合併方案不可能提交今年的人大會議討論審議已成事實。之前有報導說,這意味著,兩稅合併方案最快也要到2007年1月1日才能推行。叢明指出,這一判斷不準確。因為事實上,兩稅合併方案不一定非在人大會上討論才能出台,只要條件成熟,任何稅法都可以在人大閉會期間由全國人大常委會討論,一旦通過,就可以推行。因此,兩稅合併隨時都可能啟動。如果2005年兩稅合併的提案能通過審議,則按照一個財政年度的執行慣例,最快在2006年可能推行。

至於稅負問題,叢明說不用擔心。因為按照方案的構想,兩稅合併後實行的統一稅率在24%~27%之間,比國際平均水平還低;而且兩稅合併將力爭與增值稅轉型的改革同時推出,這一增一減的合力效應,會使外資企業的總體稅負基本不變。況且,對外資還會有一個過渡期措施。

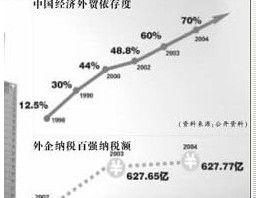

值得外資關注的是,兩稅合一方案已定出“以產業優惠政策為主,區域優惠政策為輔”的改革方向。他分析說,這表明,中國已經在適應經濟轉型的要求,最佳化引資結構,利用外資要從數量轉向質量了。因為從客觀因素看,2004年中國實際利用外資已超過600億美元,累計利用外資已超過5600億美元,外匯大大增加,大量熱錢進來,現在中國的資金比較充裕。外資主要看好中國市場,兩稅合併不會導致外資撤資。即使有一些外資撤資,中國的經濟也不會受到影響。

而從中國方面來看,兩稅合併後的產業稅收優惠政策,必將在客觀上引導引資結構的轉變。在國家目前抑制投資增長過快的背景下,兩稅合併還可以抑制地方官員的引資熱情,校正地方政府的投資行為,有利於國家巨觀調控政策的實施。另外,在目前人民幣面臨升值的壓力下,兩稅合併也有利於釋放人民幣升值的壓力。

最後叢明也強調,兩稅合併方案還要增加透明度,不要搞得很神秘,應多聽企業的意見,多做解釋性工作,把方案搞得更完善,以減少誤解和負面影響,使外資的擔心降到最低點。

顧海兵:沒有必要再患得患失

“看待兩稅合併,首先應正確理解WTO規則。”中國人民大學教授顧海兵指出,對WTO的公平原則,其實許多人都有誤解,以為一談WTO,就要絕對地內外平等。實際上,WTO只是個貿易規則,它實質上只是提供了一個各國談判的平台和場所。任何WTO規則都要符合一國“發展的規則”,WTO就是為了促進世界發展的規則而成立的。一開始WTO只有20多個成員國,現在已發展到了140多個,大家是為了發展的目的走到一起來的。

“不是加入了WTO就要絕對遵守WTO規則,而是要利用WTO規則。千規則萬規則,發展是第一規則,任何一條規則都要符合發展的規則。”顧海兵表示,只要有損一國發展,任何規則都要讓路,當其超過一國法律界限的時候,一個主權國家有權對其進行再制定。

從已開發國家的情況來看,對外資一般沒有超國民待遇的優惠政策,相反,外資如果超過一定的規模反而會受到限制。國外企業能獲得國民待遇就很不錯了,美、日都是如此,對外資沒有任何優惠。已開發國家不是靠優惠政策來促進發展,而是靠提供更好的制度和環境。

顧海兵認為,開發中國家在短期內採取這樣的優惠政策是可以的,但絕不能是長期的,因為這樣會嚴重影響其經濟的健康發展。顧海兵指出,在兩稅合併問題上,相關方面沒必要再患得患失,時機早就成熟了,不會有任何影響,越晚成本越高,越早越有利於中國在世界上樹立法治國家的形象。

兩稅合併博弈歷程

·2004年12月7日,財政部部長金人慶宣布,合併內外資企業所得稅將是2005年的稅制改革4大工作重點之一,一場圍繞內外資企業所得稅並軌的辯論隨即展開。

·2005年1月6日,有媒體報導稱,54家在華跨國公司聯合向國務院法制辦提交了一份報告,要求“取消對外資企業優惠政策應有一個5到10年的過渡期 ” 。

·2005年1月12日,金人慶在“2005 年全國財政學會年會”上表示,“統一內外資企業所得稅稅率已經迫在眉睫,現在時機已經成熟,不能再拖了。”

·2005年1月16日,在“中國經濟形勢報告會 ”上,中國財政部常務副部長樓繼偉解釋了兩稅合一草案的主要內容。

·2005年1月17日,在“中國經濟形勢報告會”上,商務部外資司司長鬍景岩在演講中,著力強調了外資企業對中國經濟的重要拉動作用。

·2005年1月24日,兩會尚未召開之際,來自商務部外資研究院的訊息稱,“內外資企業所得稅合併方案將不會在今年審議,所以明年不可能實施。”

·2005年7月12日,在同日國務院新聞辦的新聞發布會上,商務部部長助理陳健則提出,現階段中國相對勞動力成本在上升,資源又短缺,在沒有相對穩定的、可靠的替代政策的情況下,應該繼續保持吸收外資政策的連續性和穩定性。

·2005年11月16日,財政部副部長樓繼偉的最新表態是,“內外資企業所得稅合併的草案尚未提交全國人大常委會。”

相關概念

[企業所得稅]

是指對中華人民共和國境內的一切企業(不包括外商投資企業和外國企業),就其來源於中國境內外的生產經營所得和其他所得而徵收的一種稅。現行的企業所得稅法主要是 1993年12月23日國務院發布的《中華人民共和國企業所得稅暫行條例》和1994年2月4日財政部發布的《中華人民共和國企業所得稅暫行條例實施細則》。

[企業所得稅特點]

1.徵稅對象是所得額

2.應稅所得額的計算比較複雜

3.徵稅以量能負擔為原則

4.實行按年計征分期預繳的徵稅辦法。

[企業所得稅徵稅對象]

企業所得稅以納稅人取得的生產、經營所得和其他所得為徵稅對象。

[現行徵收公式]

應納所得稅額=應納稅所得額×稅率

公式中“應納稅所得額”即納稅人納稅年度收入總額減去準予扣除項目後的餘額。

“企業所得稅稅率”有法定稅率和優惠稅率兩種。法定稅率是33%;優惠稅率是指對應納稅所得額在一定數額之下的企業給予低稅率照顧,分為18%和27%兩種。