主要特點

lof

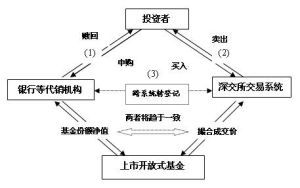

lof(2)上市開放式基金髮售結合了銀行等代銷機構與深交所交易網路二者的銷售優勢。銀行等代銷機構網點仍沿用現行的營業櫃檯銷售方式,深交所交易系統則採用通行的新股上網定價發行方式。

(3)上市開放式基金獲準在深交所上市交易後,投資者既可以選擇在銀行等代銷機構按當日收市的基金份額淨值申購、贖回基金份額,也可以選擇在深交所各會員證券營業部按撮合成交價買賣基金份額。

優點

和傳統開放式基金相比,LOF基金具有如下優點:1、交易方便

目前投資者買賣不同基金公司的基金手續十分繁瑣,投資者每次購買不同的基金就需要辦理一次開戶手續,而且開戶手續複雜。LOFS的出現則可以讓投資者像買賣股票和封閉式基金一樣買賣開放式基金,一個股東代碼卡就代替了原來五花八門的基金賬戶。

以前國內銷售開放式基金的代銷機構提供的都是面對面的櫃檯式服務,效率較低,一次交易往往耗費1小時以上的時間,而與之相比,交易所的電話、網路方式交易顯得更為高效。

另外,傳統的開放式基金從申購到贖回,收到贖回款最慢要 T+7日,而LOFs在交易所上市後,可以實現 T+1交易。

2、費用低廉

通過交易所買賣LOF的交易費用比較低,雙向交易費用不高於0.06%。而傳統開放式基金申購、贖回雙向費率一般為1.5%。

3、能提供套利機會

LOFs採用交易所交易和場外代銷機構申購、贖回同時進行的交易機制,這種交易機制為投資者帶來了全新的套利模式———跨市場套利:當二級市場價格高於基金淨資產的幅度超過手續費率,投資者就可以從基金公司申購LOF基金份額,再在二級市場上賣出;如果二級市場價格低於基金淨資產,投資者就可以先在二級市場買入基金份額,再到基金公司辦理贖回業務完成套利過程。

當然,由於套利過程中進行跨系統轉登記手續的時間較長,加上手續費的存在,當一、二級市場的價格差異並不明顯時,套利行為可能並不能獲利。

4、可減輕基金公司的贖回壓力

贖回壓力一直是制約基金公司規模發展的主要因素之一,並在一定程度上影響基金管理績效。LOFs融合了開放式基金的自由贖回規模與封閉式基金可交易性規則,通過轉託管機制連通了場內交易系統與場外代銷系統,形成“可交易的開放式基金”和“可贖回的封閉式基金”,對於基金公司而言,可以減輕開放式基金的贖回壓力。

買賣流程

lof

lof二、認購:投資者在LOF發行期間,用證券賬戶或基金賬戶認購即可,同時交納一定的費用。

三、交易:LOF在深交所掛牌交易後,投資者就可以像在二級市場買賣深市封閉式基金一樣進行買賣。

申購贖回流程

一、開立開放式基金賬戶:通過證券公司開立深圳證券賬戶,並在中國結算總公司將此證券賬戶註冊為開放式基金賬戶。二、在銀行營業部開立交易賬戶,並將此交易賬戶與開放式基金賬戶建立關聯。

三、申購和贖回:與普通開放式基金完全一致,同一開放式基金賬戶可以多次認購。

套利模式詳解

由於LOF在交易所的交易價格與基金的單位淨值可能會產生一定的差價,因此,投資者可以通過轉託管來進行套利。也就是說,如果某LOF的單位淨值為1元,而交易所的交易價格為1.2元,這時投資者即可通過銀行申購該基金,然後通過轉託管將申購到的基金轉到交易所,通過二級市場賣出,這樣就能獲得基金淨值和交易價格之間的差價;如果某LOF在交易所的價格為1元,而單位淨值為1.2元,投資者則可在交易所買入該基金,通過轉託管在銀行按照基金的淨值贖回即可。

對於此套利模式,投資者必須在證券營業部和銀行營業部同時開立資金賬戶才可進行交易。

需要注意問題

由於轉託管的時間需要兩個交易日(比如,星期一進行轉託管,星期三才能進行操作),雖然LOF的單位淨值可能變化不大,但其二級市場的交易價格卻可能產生很大的變化。對於投資者來說,當二級市場價格高於單位淨值時,如果以銀行申購交易所賣出的方式進行套利,由於要經過兩天的時間,而LOF在交易所的交易價格波動幅度較大,因此差價在兩天之內可能就完全消失,其套利的價值也就不存在了。

因此,套利的最好方式就是,當LOF的淨值高於二級市場的價格時,投資者通過交易所買入LOF,然後在銀行進行贖回。

問題匯總

上市開放式基金在深交所的證券代碼和簡稱如何確定?答:上市開放式基金的證券代碼及簡稱的編制遵循深交所《開放式基金代碼及簡稱編制規則》。基金代碼均由六位阿拉伯數字組成,前兩位數字用“16”或“15”標識,中間兩位數字為中國證監會信息中心統一規定的基金管理公司代碼gg,後兩位數字為基金管理公司開放式基金的發行順序號xx。具體表示為“16ggxx”。基金簡稱由4個漢字字元串或長度不超過4個漢字的字元串構成。字元串的前兩位必須為漢字,代表基金管理公司的名稱。

無論是在深交所,還是在基金管理人及其代銷機構辦理上市開放式基金業務,使用相同的基金代碼及簡稱。

投資者如何辦理開戶?

答:(1)投資者通過深交所交易系統認購、買入或賣出上市開放式基金須使用深圳A股賬戶或深圳證券投資基金賬戶(以下簡稱“深圳證券賬戶”)。投資者可通過中國結算公司深圳分公司的開戶代理機構(如證券公司)申請開立深圳證券賬戶。

(2)投資者通過基金管理人或其代銷機構認購、申購或贖回上市開放式基金須使用深圳開放式基金賬戶。投資者可持深圳證券賬戶到基金管理人或其代銷機構處申請註冊深圳開放式基金賬戶。如果投資者沒有深圳證券賬戶,可以向基金管理人或其代銷機構申請配發深圳證券投資基金賬戶,並自動註冊為深圳開放式基金賬戶。對於配發的深圳證券投資基金賬戶,投資者可持基金管理人或其代銷機構提供的賬戶列印憑條,到中國結算深圳分公司的開戶代理機構列印深圳證券投資基金賬戶卡。

如果投資者有多個深圳證券賬戶,在使用帳戶方面應注意什麼事項?

答:投資者可能有多個深圳證券賬戶,譬如,同時持有1個A股賬戶和1個證券投資基金賬戶;或者同時持有多個A股賬戶。在此情況下,投資者須注意:

(1)只能選擇其中1個深圳證券賬戶註冊成為深圳開放式基金賬戶,而不能註冊多個深圳開放式基金賬戶。

(2)如果投資者選擇X證券賬戶註冊生成98X(X證券帳戶號前加98)開放式基金賬戶,日後可以通過辦理跨系統轉登記完成上市開放式基金份額在X賬戶與98X賬戶之間轉移,但其他深圳證券賬戶與98X賬戶之間則不能進行上述基金份額的轉移。

因此,為便於日後操作,投資者最好只選擇1個深圳證券賬戶用於認購或買入上市開放式基金,並用該賬戶註冊為深圳開放式基金賬戶。對於通過基金管理人或其代銷機構配發深圳證券投資基金賬戶的投資者,為了便於日後辦理基金份額的跨系統轉登記,最好也只使用配發的深圳證券投資基金賬戶認購和買入上市開放式基金。

上市開放式基金募集期內,投資者如何認購基金?

答:上市開放式基金募集期內,投資者有兩種認購方式:

(1)投資者可在深交所交易日,使用深圳證券賬戶通過具有基金代銷業務資格的證券公司下屬證券營業部上網認購基金份額。不可撤單,可多次申報,每次申報的認購份額必須為1000份或1000份的整數倍,且不超過99,999,000份基金單位。

(2)投資者還可用其在中國結算公司開立的深圳開放式基金帳戶通過基金管理人或銀行等代銷機構(具體代銷機構名單參見各基金管理人公告的《基金招募說明書》)的營業網點認購基金份額,不可撤單,可多次認購。

上市開放式基金的認購價格和費用如何確定?

答:上市開放式基金在募集時,通過基金管理人及其代銷機構認購的價格與通過深交所交易系統認購的價格一致。下面分別說明兩種發售渠道的認購價格和費用如何確定:

(1)投資者通過深交所交易系統認購基金,必須按照份額進行認購,即投資者的認購申報以份額為單位。深交所掛牌價格為基金面值1元,投資者需繳納的認購金額及費用的計算公式為:

認購金額=(1+券商佣金比率)×認購份額

券商佣金=券商佣金比率×認購份額

其中,券商可按照《基金招募說明書》中約定的認購費率設定投資者認購的佣金比率。

例:某投資者認購1萬份基金單位,假設券商設定的佣金比率為1%,則投資者應交納的認購金額及券商收取的佣金為:

認購金額=(1+1%)×10000=10100元

券商佣金=1%×10000=100元

(2)投資者通過基金管理人及其代銷機構認購基金,必須按照金額進行認購,即投資者的認購申報以元為單位。基金按面值1元發售,投資者應繳納的認購手續費及可得到的認購份額的計算公式為:

認購手續費=認購金額/(1+認購費率)×認購費率

認購份額=認購金額/(1+認購費率)

其中,認購費率由基金管理人在《基金招募說明書》中約定。

例:某投資者投資1萬元認購基金,假設管理人規定的認購費率為1%,則其認購手續費及可得到的認購份額為:

認購手續費=10000/(1+1%)×1%=99.01元

認購份額=10000/(1+1%)=9900.99份

上市開放式基金募集期結束後,投資者如何交易?

答:上市開放式基金募集期結束後,投資者有兩種交易方式:

(1)基金開放後,投資者可通過基金管理人及其代銷機構營業網點以當日收市的基金份額淨值申購、贖回基金份額;

(2)基金在深交所上市後,投資者可通過深交所各會員單位證券營業部以交易系統撮合成交價買賣基金份額,會員參與上市開放式基金交易不受開放式基金代銷資格限制。

如何確定上市開放式基金的上市首日及上市首日的開盤參考價?

答:上市開放式基金的上市首日為基金的第一個開放日。基金上市首日的開盤參考價為上市首日之前一交易日的基金份額淨值(四捨五入至價格最小變動單位)。

投資者交易上市開放式基金的費用有哪些?

答:投資者通過深交所交易系統買賣上市開放式基金需繳納交易佣金。交易佣金的收取標準與封閉式基金相同。

投資者通過基金管理人或代銷機構申購、贖回上市開放式基金需繳納申購費、贖回費。申購和贖回費率由基金管理人在《基金招募說明書》中約定。

投資者如何查詢基金淨值?

答:投資者可通過下列渠道查詢基金淨值:

(1)深交所於交易日通過行情發布系統揭示基金管理人提供的前一交易日的基金份額淨值及百份基金份額淨值,投資者可通過各行情分析軟體的設定在相應位置查詢。

(2)基金管理人及其代銷機構在其營業場所內揭示基金管理人提供的前一交易日的基金份額淨值,投資者可在該營業場所直接查詢。

此外,投資者還可通過證監會指定報刊及基金管理人的網站查詢前一交易日的基金份額淨值。

投資者如何辦理基金份額的跨系統轉託管?

答:投資者辦理基金份額的跨系統轉託管有下列兩種情形:

(1)投資者通過深交所交易系統認購或買入的上市開放式基金份額只能在深交所交易,不能直接申請贖回,如果投資者擬將該基金份額贖回,可以先辦理跨系統轉託管,將基金份額轉入基金管理人或其代銷機構,之後再通過基金管理人或其代銷機構營業網點贖回。

在辦理跨系統轉託管之前,投資者應確保擬轉出基金份額的深圳證券賬戶已在基金管理人或其代銷機構處註冊深圳開放式基金賬戶。同基金份額擬轉入的代銷機構取得聯繫,獲知該代銷機構代碼(6XXXXX),並按照代銷機構的要求辦妥相關手續(賬戶註冊或註冊確認)

在核實上述事項後,投資者可在正常交易日持有效身份證明檔案和深圳證券賬戶卡到轉出方證券營業部辦理跨系統轉託管。投資者須填寫轉託管申請表,寫明擬轉入的代銷機構代碼(6XXXXX)、深圳證券賬戶號碼、擬轉出上市開放式基金代碼和轉託管數量。

(2)投資者通過基金管理人及其代銷機構認購、申購的上市開放式基金份額只能贖回,不能通過深交所交易系統賣出,如果投資者擬將該基金份額通過深交所交易系統賣出,可以先辦理跨系統轉託管,將基金份額轉入深交所交易系統,之後再委託證券營業部賣出。

在辦理跨系統轉託管之前,投資者須同基金份額擬轉入的證券營業部取得聯繫,獲知該證券營業部的深交所席位號碼。

投資者可在正常交易日持有效身份證明檔案和深圳證券賬戶卡(因深圳開放式基金賬戶有電腦記錄但無賬戶卡,故應攜帶註冊該開放式基金賬戶時所用的深圳證券賬戶卡)到轉出方代銷機構辦理跨系統轉託管業務。投資者須填寫轉託管申請表,寫明擬轉入的證券營業部席位號碼、深圳開放式基金賬戶號碼、擬轉出上市開放式基金代碼和轉託管數量,其中轉託管數量應為整數份。

投資者T日(交易日)申請辦理的跨系統轉託管若為有效申報,則其申報轉託管的上市開放式基金份額可在T+2日到賬。亦即,投資者自T+2日始可申請贖回或申報賣出基金份額。

問:如果投資者有多個深圳證券賬戶,在辦理基金份額的跨系統轉託管時需要注意哪些問題?

答:基金份額的跨系統轉託管只限於深圳證券賬戶和以其為基礎註冊的深圳開放式基金賬戶之間進行,而且每個投資者只能註冊1個深圳開放式基金賬戶。所以,如果投資者有多個深圳證券賬戶,只有已註冊深圳開放式基金賬戶的深圳證券賬戶中的基金份額才可以轉入基金管理人或其代銷機構辦理贖回業務;其他深圳證券賬戶中的基金份額只能通過深交所交易系統賣出而無法辦理跨系統轉託管業務。

問:投資者持有的基金份額在什麼情況下不能辦理跨系統轉託管?

答:投資者持有的下列上市開放式基金份額不得辦理跨系統轉託管業務:

(1)處於基金募集期或封閉期的上市開放式基金份額;

(2)權益分派前R-2日至R日(R日為權益登記日)的上市開放式基金份額;

(3)處於質押、凍結狀態的上市開放式基金份額。

上市開放式基金權益分派如何進行?

答:上市開放式基金權益分派由中國結算公司依照權益登記日的投資者名冊數據進行。投資者通過不同渠道購買的基金份額權益登記日為同一日(R日),現金紅利派發日同為R+3日。

投資者通過深交所交易系統買入的基金份額只能選擇現金分紅,通過基金管理人或其代銷機構買入的基金份額可以選擇現金分紅或紅利再投資方式。