簡介

結算亦稱貨幣結算,是在商品經濟條件下,各經濟單位間由於商品交易、勞務供應和資金調撥等經濟活動而引起的貨幣收付行為。結算按支付形式的不同分為現金結算、票據轉讓和轉賬結算。現金結算是收付款雙方直接以現金進行的收付。票據轉讓是以票據的給付表明債權債務關係。轉賬結算是通過銀行或網上支付平台

結算方式

結算方式在商品交易和勞務供應等社會經濟活動中,結算歸屬於交換。交換是交付商品、勞務等標的與支付貨幣兩大對立流程的統一。在自由平等的正常主體之間,交換遵循的原則是等價和同步。同步交換,是等價交換的保證。許多情況下由於交易標的的流轉驗收(如商品貨物的流動交接、服務勞務的轉化)需要過程,貨物流和資金流的異步和分離的矛盾不可避免, 而異步交換,先收受對價的一方容易違背道德和協定,破壞等價交換原則,故先支付對價的一方往往會受制於人,自陷被動、弱勢的境地,承擔風險。 異步交換必須附加信用保障或法律支持,交換才能順利完成。因此,為確保等價交換要遵循同步交換的原則,防範異步交換風險。這就要求支付貨幣應與交付

的流程相適配,以實現同步交換。

按同步交換原理,結算方式又可分為一步支付方式和分步支付方式。對當面現貨交易,適配即時性直接付轉的一步支付方式,如現金結算、票據轉讓都是一步支付方式。轉賬結算中的電匯及網上直轉也是一步支付,轉賬結算一般適用於隔面現貨交易,但若無信用保障或法律支持,一步支付導致異步交換容易引發非等價交換風險,現實中買方先付款後不能按時按質按量收穫標的,賣方先交貨後不能按時如數收到價款,被拖延、折扣或拒付等引發經濟糾紛的事件時有發生。

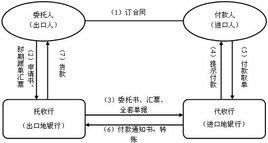

對隔面或期貨交易,適配與交付標的過程化相呼應的分步支付方式。如國際貿易中信用證結算和第三方支付結算都是分步支付方式。在電子商務中,支付問題曾經成為制約其發展的瓶頸之一,賣家不願先發貨,怕貨發出後不能收回貨款;買家不願先支付,擔心支付後拿不到商品或商品質量得不到保證。博弈的結果是雙方都不願意承擔異步交換或將導致的不等價交換風險,網上購物無法進行。為應契約步交換的市場需求,第三方支付應運而生。此方式即款項從啟動支付到所有權轉移至對方不是一步完成,而是在中間增加中介託管環節,由原來的直接付轉改進到間接匯轉,業務由一步完成變為分步操作,從而形成一個可監可控的過程,按步驟有條件進行支付。這樣就可貨走貨路,款走款路,兩相呼應,同步起落,使資金流適配貨物流節奏達到同步相應的效果,使支付結算方式更科學化,合理化的應合市場需求。截止2010年,中國的第三方支付產品如支付寶、財付通、百付寶等主要面向電子商務,另外已有浦發銀行的保付通和建行的百易安等面向網下非電子商務的服務產品,第三方支付將成為普及網上網下的平常的支付結算方式,以分步支付實現同步交換,支付結算體系將更加科學和完善。

基本內容

| 種類 | 簽發人 | 分類 | 起點額 | 有效期(簽發日期) | 適用範圍 |

| 支票 | 存款人 | 現金支票 , 轉賬支票 | 無規定 | 10天 | 同城 |

| 匯兌 | 匯款人 | 電匯 , 信匯 | 無規定 | 異地 | |

| 商業匯票 | 付款人或收款人 | 商業承兌匯票 ,或, 銀行承兌匯票 | 1000 | 6個月 | 同城異地 |

| 銀行 , 本票 | 銀行簽發 | 定額(或不定額) | 100 | 2個月 | 同城 |

| 銀行匯票 | 銀行簽發 | 500 | 1個月 | 同城異地 | |

| 委託收款 | 收款人 | 電報(郵寄劃回) | 同城異地 | ||

| 托收承付 | 收款人 | 10000 | 驗單3天,驗貨10天 | 異地 | |

| 信用卡 | 持卡人 | 按對象分:, 單位卡 ,個人卡按, 信用度 ,分:金卡,普通卡 | 同城異地 |

網上支付

理論研究

從網上支付的供給者來看,非銀行金融結構和非金融企業尚未介入,主要是一些商業銀行和中央銀行下屬機構(如銀行卡信息交換中心)。

從網上支付業務發展情況看,銀行提供網上支付服務已經介入了BtoC,BtoB電子商務。在BtoC電子商務中,銀行通過與BtoC電子商務平台供應商合作,為個人用戶提供支付結算服務;在BtoB電子商務中,銀行對BtoB結算業務的支持已從單純的在網上為企業用戶提供

轉帳結算服務,發展到介入企業的採購和分銷系統,支付結算的手段也從單純的轉帳功能發展到結合企業綜合授信額度的網上信用證服務。從BtoC網上支付技術形式看,基於SSL的支付系統是網上支付的主流形式,而基於SET的網上支付發展則相對緩慢。招商銀行同時提供基於SSL的小額網上支付和基於數字證書的無限額支付,發展形式良好。

總的看來,我國銀行網上支付系統尚處於發展的起步階段,還存在著諸多問題:大部分銀行無法提供全國聯網的網上支付服務;在實現傳統支付系統到網上支付系統的改造過程中,銀行間缺乏合作,各自為政,未形成大型的支付網關,網上支付結算體系復蓋面較小;網上支付業務的標準性差,數據傳輸和處理標準不統一;網上銀行法律框架亟待健全、完善等等。此外,中國網上支付體系的發展還受到來自社會信用制度等因素的限制。信用是電子商務發展的關鍵前提之一。但從我國的信用制度現狀看,社會整體信用制度不夠健全,嚴重影響到市場主體對電子商務安全性的認知程度的提升;同時,基礎通信設施不發達、企業信息化程度較低等因素的制約,網上支付體系的發展可謂任重而道遠。

但是,我們應當看到,對應於中國電子商務發展的現狀,當下的支付系統在BtoC方面已經能基本滿足現實需要。雖然銀行支付系統是電子商務發展的關鍵支持,但銀行充當的角色還只是提供結算服務的中介機構。在許多政策、法規、標準尚未制定,社會信用體系尚不健全的情形下,期望銀行冒著風險超前建立一套完善的網上結算體系,是不現實的想法,此為其一。

其二,從短期看,儘管技術標準、認證中心和支付網關的建立仍制約著網上支付系統的建設。但隨著我國電子商務和網上銀行的發展,導致源於市場選擇作用而產生的龍頭企業(銀行)將產生,由這些龍頭企業制定的行業標準的權威性將逐步確立起來。在這種情況下,企業之間的交叉認證將加強網上支付系統的建設與發展。最後,經過市場的進一步選擇和檢驗,具有生命力和權威性的為數不多的企業將通過談判和協商的方式制定統一的技術標準。

其三,中央銀行正會同國家立法機構採取積極的態度推動網上支付業務的發展,網上銀行業務管理辦法也即將出台,網上支付的有關法律框架正在逐步形成,這將進一步促進網上支付結算系統的發展。

其四,要最終建成完善的網上支付系統以支撐成熟的電子商務運作,有待銀行業實現全國性的跨行聯網清算體系的建成。中國的商業銀行都在積極加快各自的網上支付結算系統建設,可以預見,在不遠的將來,一個有效支撐電子商務發展的中國網上支付系統將構建起來。

數據展示

下面通過來自國內著名的網際網路經濟研究中心--iRresearch艾瑞市場諮詢關於2005年國區域網路上支付調查研究報告的具體數據來縱觀我國網上支付的發展狀況:

“近幾年來,我國的網上支付經歷了緩慢的引入培育階段之後,逐漸進入速度較快的成長階段。為了促進人們對該市場的理性認識,促進該市場的更快成熟,國內著名的網際網路經濟研究中心--iRresearch艾瑞市場諮詢歷時半年時間對中國網上支付市場進行專業研究,並於日前正式發布《2005年中國網上支付研究報告》(以下簡稱《網上支付報告》)。

由於目前國內尚沒有專業公司對網上支付市場進行研究,缺乏可供參考的二手資料,再加上網上支付金額的敏感性,各種準確數據極難獲取,為此iResearch動用4名研究員,歷時半年,對國內主要的網上支付相關公司進行了數十次深入訪談,客觀真實地了解當前我國網上支付市場的發展現狀,並通過大量的網上問卷調研對用戶的網上支付使用情況,滿意度和消費傾向等進行了專業分析,為渴望了解中國網路支付市場的人士和公司提供準確的參考依據。

受到電子商務發展的有力拉動,我國個人網上支付的市場規模發展迅速。《網上支付報告》數據顯示,2001年中國網上支付的市場規模為9億元,2004年該規模增長為75億元,年均複合增長率(CAGR)為102.7%。分析2004年我國網上支付的市場結構,個人用戶通過網上支付的75億元總交易額中,遊戲點卡、航空客票、網路購物、教育和網上代收費等都占有較高的份額,比例分別為22.7%、20.0%、17.3%、14.7%和13.3%。

隨著電子商務等對網上支付的需求增強,第三方支付平台市場規模增長極其迅速,2004年中國第三方支付平台市場規模為23億元,年均複合增長率(CAGR)為143.1%,占整個網上支付市場的比例為30.8%。據iResearch預測,2007年中國第三方網上支付平台市場規模將達215億元左右。

艾瑞研究認為2005-2010年我國網上支付市場都將處於成長階段。未來幾年中國網上支付市場將迅速成長並且正在和將要經歷前所未有的歷史性變革。網上支付行業競爭將更加激烈,2005年是我國網上支付元年,第三方網上支付平台的市場競爭趨於白熱化。相信伴隨著網路購物、航空機票、教育(網路教育和考試網上報名等)、網上代收費、網路遊戲(點卡)、數字出版等行業的發展,以及這些行業對網上支付極大的需求和依賴,未來幾年我國網上支付的市場規模繼續擴大,iResearch預測,2007年我國個人網上支付市場規模將超過600億元。”