最優所得稅理論概述

最優所得稅理論旨在分析和解決所得課稅在公平與效率之間的權衡取捨問題。

談及所得稅問題,我們立即面臨有名的“做蛋糕”與“切蛋糕”之間的權衡問題。

一種觀點認為,所得稅是為滿足公平目標而有效實施再分配的手段;

另一種觀點認為,所得稅的課徵是對勞動供給和企業精神的一種主要抑制因素,特別是當邊際稅率隨著所得的增加而增加的時候。最優所得稅理論旨在分析和解決所得課稅在公平與效率之間的權衡取捨問題。

最優所得稅理論的內容

關於最優所得稅的主要論文出自米爾利斯(Mirrlees,1971),他研究了非線性所得稅的最最佳化問題。米爾利斯模型在所得稅分析中的價值在於它以特定方式抓住了稅制設計問題的性質。

首先,為了在稅收中引入公平因素,米爾利斯構想無稅狀態下的經濟均衡具有一種不公平的所得分配。所得分配由模型內生而成,同時每個家庭獲取的所得各不相同。

其次,為了引進效率方面的考慮,所得稅必須影響家庭的勞動供給決策。此外,經濟要具有充分靈活性,以便不對可能成為問題答案的稅收函式施加任何事先的約束。米爾利斯的模型是集合上述要素的一種最為簡單的描述。

米爾利斯模型得出的重要的一般結果是:

(1)邊際稅率應在0與1之間;

其次,為了引進效率方面的考慮,所得稅必須影響家庭的勞動供給決策。此外,經濟要具有充分靈活性,以便不對可能成為問題答案的稅收函式施加任何事先的約束。米爾利斯的模型是集合上述要素的一種最為簡單的描述。

米爾利斯模型得出的重要的一般結果是:

(1)邊際稅率應在0與1之間;

(2)有最高所得的個人的邊際稅率為0;

(3)如果具有最低所得的個人按最優狀態工作,則他們面臨的邊際稅率應當為0。毫無疑問,第二點結論是最令人感到驚奇的。

不過,這一結論的重要性也許不在於告訴政府應該通過削減所得稅表中最高所得部分的稅率,以減少對最高收入者的作用;其重要性更在於它表明最優稅收函式不可能是累進性的,這就促使人們必須重新審視利用累進所得稅制來實現再分配的觀念。也許說,要使得關注低收入者的社會福利函式最大化,未必需要通過對高收入者課重稅才能實現,事實上,讓高收入承擔過重的稅負,其結果可能反而使低收入者的福利水平下降。

由於米爾利斯的非線性模型在分析上十分複雜,其結論也只是提供給我們關於政策討論的指導性原則。為了得到最優稅收結構的更詳細情況,有必要考察數值方面的分析。米爾利斯根據他所建立的模型,計算出完整的最優所得稅率表。從結果看,高所得的邊際稅率的確變得很低,但並未達到0。同時低所得的平均稅率均為負,從而低收入者可以從政府那裡獲得補助。托馬拉(Tuomala,1990)所做的數值分析則進一步表明,接近最高所得的邊際稅率可能遠不是0,這意味著最高所得的邊際稅率為零的結果只是一個局部結論。從政策目的上看,基於米爾利斯模型所得出的重要結論有:

(1)最優稅收結構近似於線性,即邊際稅率不變,所得低於免稅水平的人可獲得政府的補助。

(2)邊際稅率相當低。

(3)所得稅實際上並非一個縮小不平等的有效工具。

斯特恩(Stern,1976)根據一些不同的勞動供給函式、財政收入的需要和公平觀點,提出了最優線性所得稅模型。他得出的結論是,線性所得稅的最優邊際稅率隨著閒暇和商品之間的替代彈性的減小而增加,隨著財政收入的需要和更加公平的評價而增加。這意味著,人們對減少分配不平等的關注越大,則有關的稅率就應越高,這一點是與我們的直覺相符的。另一方面,最優稅率與勞動供給的反應靈敏度、財政收入的需要和收入分配的價值判斷密切相關,假如我們能夠計算或者確定這些參數值,我們就可以計算出最優稅率。因此,斯特恩模型對最優所得稅制的設計具有指導意義。

最優所得稅設計

最優所得稅與最優商品稅不同,它是從討論公平開始的,試圖將公平考慮納入最優稅制的設計中來。最優所得稅分最優個人所得稅和最優企業所得稅。

一.最優個人所得稅最優個人所得稅常用斯特恩模型(Stern Model)進行分析:

斯特恩假定對一個人課徵的稅收收入用公式表示為:

稅收收入=-a+t×所得,其中a和t為正數。

當所得為零時,個人的“稅收負擔”是負的,即他從政府取得a元的定量補助。而後,對每一元所得,個人必須向政府繳納t元。這樣,t是邊際稅率,即增加一元必須繳納的比例。因為是一條直線表示,所以叫線性所得稅曲線。

斯特恩模型包含的政策含義如下:

1.即使線性所得稅曲線的邊際稅率不變,但個人所得稅占所得的比例越高(稅收收入/所得=-a/所得+t),即所得越高,就要以更高的比例繳納稅,因而線性所得稅是累進的,即體現了縱向公平。

2.社會保障支出被當作負所得稅與所得稅結合使用,政府可以通過調整a和t的精確值來協調不同收入人群的負擔率。

3.更大的t值是與更強的累進性稅率相聯繫的,但在較大t值而導致更強累進性的同時,它們也造成了更大的超額負擔。

4.在其他情況相同時,勞動力的供給越具有彈性,最優t值就應越小。再分配的“成本”是由稅率t所造成的超額負擔,勞動力供給越具有彈性,對其徵稅的超額負擔就越大,為降低再分配的成本,我們對具有高彈性的勞動力供給儘量課以低稅。

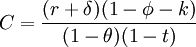

我們運用喬根森(Jorgenson)的新興古典(New Classical)投資模型來討論最優所得稅設計問題。喬根森的新興古典投資模型表示為:

企業所得稅會提高使用者成本,而投資稅收抵免與折舊準許則會降低使用者成本。我國現行的企業所得稅實行內外資兩套稅制,由於稅前列支標準和稅收優惠不同,使得實際稅負差別很大。根據稅收的橫向公平和WTO關於企業的國民待遇準則,統一內外資企業所得稅稅率(φ),稅收抵免(k),制定一個同時適用內外資企業的所得稅法勢在必行。