內容

國際貨幣體系

國際貨幣體系(1)各國貨幣比價的確定

根據國際交往與國際支付的需要,以及使貨幣在國際範圍發揮世界貨幣職能,各國政府要規定:本國貨幣與外國貨幣之間的比價、貨幣比價確定的依據、貨幣比價波動的界限、貨幣比價的調整、維護貨幣比價採取的措施,以及是否採取多元化比價等。

國際貨幣體系

國際貨幣體系(2)各國貨幣的兌換性以及國際結算的原則

具體包括:一國貨幣能否自由兌換;在結算國家之間發生債權債務時採取何種結算方式;對支付是否給予限制等。

(3)國際收支的調節方式

當出現國際收支不平衡時,各國政府應採取何種方法彌補這一缺口,各國政府之間的調節措施又如何互相協調。

(4)國際儲備資產的確定

為平衡國際收支和穩定匯率的需要,一國必須要保存一定數量的、為世界各國普遍接受的國際儲備資產。

(5)黃金、外匯的流動與轉移是否自由

各國在不同時期,有不同的規定和限制措施。

目標和作用

目標:保障國家貿易、世界經濟的穩定、有序地發展,使各國的資源得到有效地開發利用。

作用:建立匯率機制,防止循環的惡性貶值;為國際收支不平衡的調節提供有利手段和解決途徑;促進各國的經濟政策協調。

區分

國際貨幣體系可以從儲備資產的保有形式和匯率制度的形態兩個角度進行區分。

保有形式

儲備貨幣或本位貨幣是國際貨幣體系的基礎。根據國際儲備劃分,有金本位制度、金匯兌本位制度和信用本位制度。

金本位制度,只以黃金作為國際儲備資產或國際本位貨幣;

信用本位制度,只以外匯(如美元或英鎊等)作為國際儲備資產而與黃金無任何聯繫;

金匯兌本位制度,同時以黃金和可以直接兌換黃金的貨幣作為國際儲備資產。

匯率制度

匯率制度是國際貨幣制度的核心,以匯率制度分類,國際貨幣體系可以有固定匯率制度和浮動匯率制度。然而,有時也可以同時以國際儲備貨幣和匯率制度作為國際貨幣制度分類的標準。例如金本位條件下的固定匯率制度、以不兌現的紙幣(如美元)為本位的固定匯率制度、以黃金和外匯作為儲備的可調整的固定匯率制度或管理浮動匯率制度,以及完全不需要保有國際儲備資產的純粹自由浮動匯率制度等。

形成

前資本主義社會就已存在國際間的資金往來關係,不過形式比較簡單。到19世紀,一些國家以黃金作為本位貨幣,由國家以法定重量和成色的黃金鑄成金幣在市場上流通,黃金成為國家的貨幣儲備和辦理國際結算的手段。1816年6月22日英國頒布金本位製法,首先實行金本位制。隨後德國、法國、俄國、日本和美國陸續實行金本位制。實行金本位制的國家,對貨幣單位規定含金量,各國貨幣以黃金為基礎,可以自由兌換,成為國際間的支付、清算手段,形成國際性的貨幣制度,即國際金本位制。1914年第一次世界大戰爆發,各國為籌集龐大的軍費,紛紛發行不兌現的紙幣,將流通中的金幣全部收回,並禁止黃金自由輸出,金本位制宣告崩潰。戰爭結束後,到1925年英國企圖維護英鎊的國際儲備貨幣地位,首先採用了金塊本位制,接著法國、荷蘭、比利時等國也先後仿照實行。

1929年爆發的世界經濟危機使英國連金塊本位制也無力維持,於1931年9月宣告廢止,英鎊便成為完全不能兌現的紙幣。法國經濟危機爆發稍晚,金塊本位制延續到1936年10月也停止實施。但這時美元、英鎊匯率已趨穩定,為了不再引起新的競爭性貶值,美、英、法簽訂三國貨幣協定,規定自由兌換黃金。當時的國際金融處於無秩序、無制度的狀態,三國貨幣協定實際上是建立一個以美元為中心的有秩序的貨幣體系。比利時、荷蘭和瑞士等國相繼參加此項協定。但因第二次世界大戰爆發,該協定也被擱置未能繼續實行,統一的國際貨幣體系不復存在。

1944年7月1~22日,參加籌建聯合國的44個國家的代表在美國新罕布夏州的布雷頓森林召開了聯合國貨幣金融會議(又稱布雷頓森林會議),並於1945年12月27日,由與會國中的29國代表簽署了《布雷頓森林協定》,正式成立了國際貨幣基金組織和國際復興開發銀行(世界銀行)。美國憑藉其當時在政治、經濟上的優勢和實力,使與會各國接受了美國的方案(即懷特計畫),從而確立了第二次世界大戰後以美元為中心的國際貨幣體系,又稱黃金美元本位制或國際金匯兌本位制。由於資本主義國家經濟政治發展的不平衡,美元由盛轉衰,該體系的內部矛盾和缺陷逐漸暴露出來。隨著各國經濟的恢復和發展,西歐和日本在國際貿易中日益取得優勢,對美元危機給它們造成的危害產生了強烈的不滿。因此,60年代初,西方10個主要國家(美國、英國、法國、聯邦德國、荷蘭、義大利、比利時、瑞典、日本和加拿大)組成向國際貨幣基金組織提供補充資金,以擴大基金組織貸款來源的十國集團,達成“借款總安排”協定。這是資本主義國家在貨幣金融領域矛盾日益激化的產物。另外,1969年9月通過的特別提款權和1971年12月美元貶值和十國重新調整貨幣匯率的決定即史密森學會協定,也是由十國集團作出的。特別是1974年7月1日,基金組織廢除了特別提款權的含金量,用16種貨幣加權的辦法定值,逐日公布對各國貨幣的比價(“借款總安排”也改以特別提款權計算)。於是形成了多元化儲備貨幣體系,以及與此相聯繫的和與多種貨幣掛鈎的浮動匯率制。這是由各國現實經濟利益衝突妥協而衍生的一種鬆散的國際貨幣體系。

發展過程

金本位制度(以一定成色及重量的黃金為本位貨幣的制度)

歷史上第一個國際貨幣制度,是19世紀到第一次世界大戰前相繼推行的貨幣制度。

主要內容:(1)黃金是國際貨幣體系的基礎,可以自由輸出輸入國境,是國際儲備資產和結算貨幣;(2)金鑄幣可以自由流通和儲藏,也可以按法定含金量自由鑄造,各種金鑄幣或銀行券可以自由兌換成黃金。

優勢:是一種較為穩定的貨幣制度,表現為該體系下各國貨幣之間的比價、黃金以及其他代表黃金流通的鑄幣和銀行券之間的比價以及各國物價水平相對穩定。因而對匯率穩定、國際貿易、國際資本流動和各國經濟發展起了積極作用。

劣勢以及制度的解體:該貨幣制度過於依賴黃金,而現實中黃金產量的增長遠遠無法滿足世界經濟貿易增長對黃金的需求,簡言之,黃金不夠用了。再加上各國經濟實力的巨大差距造成黃金儲備分布的極端不平衡。於是銀行券的發行日益增多,黃金的兌換日益困難。一戰爆發,各國便中止黃金輸出,停止銀行券和黃金的自由兌換,國際金本位制度宣告解體。

虛金本位制度(又稱金匯兌本位制)

盛行於一戰結束到30年代經濟大蕭條開始。 是在1922年,義大利熱那亞召開的國際貨幣金融會議上確定的。

基本內容:(1)黃金依舊是國際貨幣體系的基礎,各國紙幣仍規定有含金量,代替黃金執行流通、清算和支付手段的職能。(2)本國貨幣與黃金直接掛鈎或通過另一種同黃金掛鈎的貨幣與黃金間接掛鈎,與黃金直接或間接保持固定的比價。(3)間接掛鈎的條件下,本國貨幣只能兌換外匯來獲取黃金,而不能直接兌換黃金。(4)黃金只有在最後關頭才能充當支付手段,以維持匯率穩定。

優勢與劣勢:節約了黃金的使用,彌補了金本位中黃金量不足的劣勢。但是世界貿易的發展中對黃金的需求和黃金的產量的缺口仍然存在,尤其是在匯率頻繁波動時用黃金干預外匯市場來維繫固定比價顯得力不從心。

解體:1929—1933年世界經濟大危機,國際虛金本位制度瓦解。

混亂階段

從20世紀30年代到二戰前,國際貿易體系進入了長達十幾年的混亂時期,其間形成了英、美、法三大國為中心的三個貨幣集團(英鎊集團、美元集團、法郎集團),三大集團以各自國家的貨幣作為儲備貨幣和國際清償力的主要來源,同時展開了世界範圍內爭奪國際貨幣金融主導權的鬥爭,這種局面一直持續到二戰結束。

布雷頓森林體系

(一)內容

“國際貨幣基金協定”確立了美元與黃金掛鈎、各國貨幣與美元掛鈎、並建立固定比價關係的、以美元為中心的國際金匯兌本位制。“雙掛鈎”的具體內容是:

1、確定了國際儲備貨幣——美元,美元與黃金掛鈎:①官價:35美元=1盎司黃金;②美國準許各國政府或中央銀行隨時按官價向美國兌換黃金;③其它國家的貨幣不能兌換黃金。 其它貨幣與美元掛鈎:①各國貨幣與美元保持固定比價,通過黃金平價決定固定匯率;②各國貨幣匯率的波動幅度不得超過金平價的上下1%,否則各國政府必須進行干預。

2、建立永久性國際貨幣金融機構——國際貨幣基金組織。

3、規定了美元的發行和兌換方式。

4、確定固定匯率制。

5、提出了資金融通方案。

(二)優勢

1、解決了國際儲備短缺的困難(黃金短缺)。

2、固定匯率穩定了世界金融市場。

3、國際貨幣基金組織及資金融通方案促進了國際金融合作。

(三)布雷頓森林體系崩潰的原因

1、美國藉此成就了自身的世界金融霸權。

2、“特里芬難題”揭示了該體制存在無法解決的難題:以美元為中心的國際貨幣制度是在美國經濟實力雄厚,國際收支保有大量順差,黃金外匯儲備比較充足,而其他國家普遍存在“美元荒”的情況下建立的。布雷頓森林體系的運轉必須具備三個基本條件:1、美國國際收支必須順差,美元對外價值才能穩定;2、美國的黃金儲備充足;3、黃金必須維持在官價水平。這三個條件實際上不可能同時具備。這說明布雷頓森林體系存在不可解脫的內在矛盾——“特里芬難題”(由美國經濟學家特里芬在其著作《黃金與美元危機》一書中指出):如果美國國際收支保持順差,則國際儲備資產不敷國際貿易發展的需要,形成“美元荒”;

美元荒:二戰後,歐洲各國資金短缺、物資匱乏。而美國在戰爭中大發橫財,生產力大大提高,各國急需從美國進口商品。但購買美國商品必須用美元或黃金支付,而各國黃金數量有限,無力向美國出口換取美元,這使美國國際收支大量盈餘,其他國家大量需求美元,引起國際市場上美元匯率上漲,美元供不應求。到1949年,美國黃金儲備高達245億美元之巨,而世界其他國家則發生了美元荒。

如美國國際收支逆差,則易引起美元貶值,發生美元危機,形成“美元災”。美元災:指拋售美元,搶購黃金和硬通貨的現象。1960年代初,美國國際收支逐漸惡化,主要原因是:

(1)1948年開始,美國執行馬歇爾計畫,對外提供經濟援助,大量美元流入西歐各國,使西歐國家經濟得以恢復和發展,其商品流入國際市場,獲得了較多的黃金和美元。

(2)1950年起,美國推行對外擴張政策,軍費開支大增,大量美元流出國境,國際收支出現逆差。

(3)美國的低利率政策促使國內資金外流,美國逆差不斷擴大。

這樣60年代以後一些國家原來普遍存在的美元不足現象變成了美元過剩,美元不斷貶值。其他國家為了迴避匯率風險,不願在國際支付中接受美元。美元地位極度虛弱,經常成為被拋售對象。1960年10月爆發第一次美元危機,此後美元的國際地位不斷削弱,表現是各地金融市場紛紛拋售美元,搶購黃金和硬幣,美元匯率下跌。1968年3月,美國爆發了空前嚴重的第二次美元危機,半個多月中,美國的黃金儲備流出了14億多美元,3月14日一天,倫敦黃金市場的成交量達到350——400噸的破記錄數字。1971年8月15日美國政府宣布停止各國中央銀行按官價向美國兌換黃金,同年12月宣布美元貶值7.89%,將黃金官價從每盎司35美元提高到38美元;但這些措施並未能阻止美國國際收支危機和美元危機的繼續發展。1973年2月,由於美國國際收支逆差嚴重,美元信用猛降,國際金融市場又一次掀起了拋售美元,搶購原西德馬克和日圓、並進而搶購黃金德風潮。僅2月9日一天,德國法蘭克福外匯市場就拋售了近20億美元,國際外匯市場不得不暫時關閉。在此局面下,美國政府於1973年2月12日再次宣布美元貶值10%,黃金官價增至每盎司42.22美元。美元德兩次貶值並未能阻止美元災,1973年3月,西歐又出現了拋售美元、搶購黃金和原西德馬克的風潮。倫敦黃金市場的黃金價格一度漲到96美元一盎司。最終導致二戰後以美元為中心的固定匯率制度崩潰。

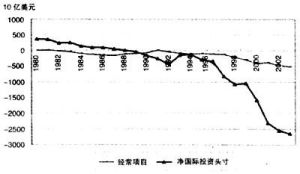

事實上,美國從1950年代起國際收支出現逆差,國際市場上美元大量過剩,從60年代到70年代曾發生多次美元危機。

牙買加體系

牙買加體系從布雷頓森林體系70年代崩潰後沿用至今。

布雷頓森林體系瓦解後,1976年IMF通過《牙買加協定》,確認了布雷頓森林體系崩潰後浮動匯率的合法性,繼續維持全球多邊自由支付原則。雖然美元的國際本位和國際儲備貨幣地位遭到削弱,但其在國際貨幣體系中的領導地位和國際儲備貨幣職能仍得以延續,IMF原組織機構和職能也得以續存。但是國際貨幣體系的五個基本內容所決定的布雷頓森林體系下的準則與規範卻支離破碎。因此現存國際貨幣體系被人們戲稱為“無體系的體系”,規則弱化導致重重矛盾。特別是經濟全球化引發金融市場全球化趨勢在90年代進一步加強時,該體系所固有的矛盾日益凸現。

具體內容:

(1)黃金非貨幣化:黃金與各國貨幣徹底脫鉤,不再是匯價的基礎。

(2)國際儲備多元化:美元、歐元、英鎊、日元、黃金、特別提款權等。

(3)浮動匯率制合法化:單獨浮動、聯合浮動、盯住浮動制、管理浮動制。

(4)貨幣調解機制多樣化:匯率調節、利率調節、國際貨幣基金組織干預和貸款調節。

優點:

(1)國際儲備多元化:擺脫對單一貨幣依賴,貨幣供應和使用更加方便靈活,並解決了“特里芬難題”。

(2)浮動匯率制在靈敏反應各國經濟動態的基礎上是相對經濟的調節。

(3)貨幣調解機制多樣化:各種調節機制相互補充,避免了布雷頓體系下調節失靈的尷尬。

缺點:

(1)國際儲備多元化:國際貨幣格局不穩定、管理調節複雜性強、難度高。

(2)浮動匯率制加劇了國際金融市場和體系的動盪和混亂,套匯、套利等短線投機活動大量泛濫,先後引發多次金融危機。匯率變化難以預測也不利於國際貿易和投資。

(3)調解機制多樣化不能根本上改變國際收支失衡的矛盾。亞洲金融危機,國際貨幣基金組織的幾次干預失敗就是例證。

存在問題

法國總統府發布的報告指出,現行國際貨幣體系至少存在四大弊端:

一是貨幣匯率大幅波動;

二是國際間資本流動加速,衝擊金融體系不完善的新興經濟體和最不已開發國家;

三是“貨幣戰爭”風險猶存;

四是巨觀經濟失衡加劇。

改革

法國總統薩科齊2011年01月24日向各國使節和媒體致辭時說,法國在2011年擔任二十國集團輪值主席期間,將重點推進國際貨幣體系改革。在巨觀經濟政策方面,法國主張通過二十國集團簽署的《強勁可持續平衡增長框架》來加強國際合作。具體而言,法國建議各國建立一個共同“標尺”,用來更為準確地衡量全球經濟失衡,並希望各國在年底前調整其巨觀經濟政策,以實現全球經濟平衡增長。

在危機管理方面,法國希望加強國際貨幣基金組織現有工具,加強現有地區性和國際性危機管理機制,關切金融業不已開發國家的利益。

在資本流動方面,法國建議賦予國際貨幣基金組織更大監控權,制定多邊規則,既允許國際資本自由流動,又允許國家在資本流動劇烈動盪時進行干預。

在新興經濟體貨幣國際化方面,法國一方面建議發達經濟體與新興經濟體共同作出努力,另一方面建議研究加強國際貨幣基金組織特別提款權的作用。

一些國際知名經濟學家圍繞美元地位問題提出針對性建議。美國哥倫比亞大學經濟學教授、聯合國秘書長特別顧問傑弗里薩克斯主張建立以美元、歐元和一種亞洲經濟體貨幣為支柱的三元貨幣體系。歐洲一些經濟學家也提出了類似建議。

不過多元貨幣體系的形成並不可能“畢其功於一役”。許多經濟學家認為,多元貨幣體系本身運作如何,將取決於多框線架內的國際合作程度。他們建議,多邊合作的目標最好是協調貨幣政策而不是匯率本身。

未來格局

國際貨幣體系即將發生變革。美元作為主要儲備貨幣的地位面臨多重挑戰。然而,各方面仍在激烈討論國際貨幣體系的未來格局。

OMFIF認為,世界(或多或少)正朝著由美元、歐元和人民幣組成的穩定的多儲備貨幣體系的方向發展。美元依然處於主導地位,但將與更多的其他貨幣分享它的角色。

在世界主要經濟體中,美國經濟依然最具彈性。雖然仍存在一些不平衡,特別是在財政方面,但是美國總體上在恢復平衡方面做得比競爭對手更加成功。結果之一便是,對於未來國際貨幣體系的大部分構想中,美元均是走強的。這將減少外匯儲備的累積。如果美元強勢,那么其他國家就不必為了獲得競爭優勢而讓自己的貨幣貶值。