基本介紹

傘形信託是借鑑傘形基金的產物

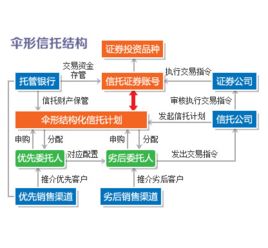

傘形信託是借鑑傘形基金的產物所謂傘形信託,是指由證券公司、信託公司、銀行等金融機構共同合作,結合各自優勢,為證券二級市場的投資者提供投、融資服務的結構化證券投資產品。具體來說,就是用銀行理財資金借道信託產品,通過配資、融資等方式,增加槓桿後投資於股市。

這種投資結構是在一個信託通道下設立很多小的交易子單元,通常一個母賬戶可以拆分為20個左右的虛擬賬戶,按照約定的分成比例,由銀行發行理財產品認購信託計畫優先權受益權,其他潛在客戶認購劣後受益權,根據證券投資信託的投資表現,剔除各項支出後,由劣後級投資者獲取剩餘收益。

傘形信託針對的劣後級投資者主要是自然人大戶、機構客戶,以及一些集團旗下的財務公司。

規模大小

信託產品參與年限一般不超過3年,投資門檻通常為300萬元。

單一傘形信託的總規模已經提高至3000萬,甚至1個億,而此前單一傘形信託的規模僅需1000萬便可成立;傘形信託下掛的單個子賬戶門檻也略有提高趨勢,此前只要客戶資金量達到300萬元以上,就可以通過傘形信託子賬戶進行配資,但目前子賬戶普遍需要500萬元以上。

交易特點

傘形信託

傘形信託傘形信託之所以能夠在短期內迅速發展,與其高效的成立速度、一帶多的證券子賬戶以及靈活的投資範圍和較高的槓桿配資密不可分。

在傘形信託的一個信託母賬號下,可以通過分組交易系統設定若干個獨立的子信託,每個子信託便是一個小型結構化信託。信託公司通過其信息技術和風控平台,對每個子信託進行管理和監控。雖然信託母賬戶真實存在,但並不參與實際操作,由每個子信託進行單獨投資操作和清算。也就是說,傘形信託只需要一張股東卡就可以服務多個客戶,客戶在其子交易單元操作即可,這樣就避免了信託開戶的難題。

相比單一賬戶模式,由於傘形信託中所有子信託共用一個證券賬戶,所以可規避對單只股票的倉位限制。銀監會規定,結構化信託持有單個股票不能超過信託資產淨值的20%,但對傘形信託而言,只要整個大賬戶沒有超過限制即可。這也就意味著,傘形信託中子信託的倉位限制條件相比結構化信託更為寬鬆。“相比於融資融券,傘形信託可投資於證券、場內封閉式基金、債券,投資標的不僅包括主機板、中小板和創業板,甚至對ST板也可投資,因而傘形信託的投資範圍更為廣泛、靈活。

槓桿交易

傘形信託

傘形信託作為一種新型的金融工具,傘形信託中的優先權資金主要來源於銀行,其最為吸引人的便是劣後資金可以用較少的資金配資,從而利用槓桿在二級市場博取高收益。根據此前的報導,目前市場上傘形信託的優先權與劣後級金額的比例主要分為1:1、1:1.5、1:2、1:2.5以及1:3,這也意味著投資者可以2倍、2.5倍、3倍、3.5倍和4倍的槓桿進行股票交易。

在牛市氛圍下,傘形信託較高的槓桿比例,無疑是吸引劣後端資金的重要原因。但是,槓桿就像是一把雙刃劍,在助漲的同時,面臨市場大幅下跌的情況,其助跌作用也同樣明顯。本輪牛市中,市場的大幅震盪亦表明了運用槓桿入市資金的這一特性。

目前傘形信託的槓桿率最高可達1:3,而融資融券的槓桿率多為1:1。同時,在傘形信託中,劣後級一般由實際的投資者擔任,而優先權則來自於銀行理財資金。據業內人士透露,在該業務中,傘形信託的劣後投資端的配資成本約為8%,低於融資融券8.6%的行業標準。通過傘形信託,劣後端可以利用更為便宜的銀行資金用於A股投資。

優勢分析

傘形信託

傘形信託與融資融券業務相比,傘形信託具備不少優勢。

一是傘形信託的設立過程十分便捷。由於傘形信託下設的各子信託無需單獨開戶,投資者實際加入傘形信託一般僅需要一到兩天。而融資融券業務因單一賬戶模式,開立賬戶往往需要耗時七天左右。

二是傘形信託所投資標的範圍大大超過融資融券業務。除主機板、中小板和創業板個股,傘形信託可以參與兩融賬戶無法觸碰的ST板塊,亦可以參與封閉式基金、債券等投資品種的交易。

三是傘形信託高槓桿率遠超融資融券。不同於融資融券普遍以1:1為槓桿率,市場中較為常見的傘形信託槓桿比率是1:2或1:3。與此同時,傘形信託的優先權資金是銀行理財資金,劣後級一般則由普通投資者充當,配資成本在8.1%~8.2%之間,低於融資融券8.6%的平均水平。換而言之,通過傘形信託,劣後級投資者往往能以放大三倍的低成本銀行資金進行二級市場交易。

官方反應

2015年4月16日,證券業協會召開了融資融券業務通報會,要求不得以任何形式開展場外股票配資、傘形信託。

傘形基金

解釋

所謂傘形基金,並不是指單一的一個基金類型,而是指一種架構,是指在一基金名稱之下,包含多個相互獨立的基金,這些傘形架構下的各基金則依其各自的投資特色和投資策略進行投資,通常傘形架構下的基金會設計股票組合、債券組合及貨幣組合三種形態以上的基金,可為投資者提供較有效率的資產配置。

比較及優劣

其他信託網基金的轉換隻能通過贖回或者證券交易進行,但是傘形基金的投資者可在其各基金間直接進行轉換。傘形基金使投資者可依本身的風險承受程度進行不同比例的股票、債券等的配置,並進行方便的轉換,分散投資風險。除此之外,傘形基金的基金經理人並非一人,而是各基金都設利得財富專業的管理團隊,根據專長管理不同的基金,可以分散單一經理人的操作管理風險,通常也比單一經理人操作的平衡基金更具優勢。