形成發展

實用金融期權估值導論

實用金融期權估值導論18世紀,英國南海公司的股票股價飛漲,股票期權市場也有了發展。南海"氣泡"破滅後,股票期權曾一度因被視為投機、腐敗、欺詐的象徵而被禁止交易長達 100多年。早期的期權契約於18世紀90年代引入美國,當時美國紐約證券交易所剛剛成立。19世紀後期,被喻為"現代期權交易之父"的拉舍爾·賽奇 (Russell Sage)在櫃檯交易市場組織了一個買權和賣權的交易系統,並引入了買權、賣權平價

概念。然而,由於場外交易市場上期權契約的非標準化、無法轉讓、採用實物交割方式以及無擔保,使得這一市場的發展非常緩慢。

1973年4月26日,芝加哥期權交易所(CBOE)成立,開始了買權交易,標誌著期權契約標準化、期權交易規範化。70年代中期,美洲交易所(AMEX)、費城股票交易所(PHLX)和太平洋股票交易所等相繼引入期權交易,使期權獲得了空前的發展。1977年,賣權交易開始了。與此同時,芝加哥期權交易所開始了非股票期權交易的探索。

1982年,芝加哥貨幣交易所(CME)開始進行S&P 500期權交易,它標誌著股票指數期權的誕生。同年,由芝加哥期權交易所首次引入美國國庫券期權交易,成為利率期權交易的開端。同在1982年,外匯期權也產生了,它首次出現在加拿大蒙特婁交易所(ME)。該年12月,費城股票交易所也開始了外匯期權交易。1984年,外匯期貨期權在芝加哥商品交易所的國際貨幣市場(IMM)登台上演。隨後,期貨期權迅速擴展到歐洲美元存款、90天短期及長期國庫券、國記憶體款證等債務憑證期貨,以及黃金期貨和股票指數期貨上面,幾乎所有的期貨都有相應的期權交易。?

此外,在80年代金融創新浪潮中還湧現出一支新軍"新型期權" (exotic options),它的出現格外引人注目。"新型"之意是指這一類期權不同於以往,它的結構很"奇特",有的期權上加期權,有的則在到期日、協定價格、買入賣出等方面含特殊規定。由於結構過於複雜,定價困難,市場需求開始減少。90年代以來,這一勢頭已大為減弱。90年代,金融期權的發展出現了另一種趨勢,即期權與其他金融工具的複合物越來越多,如與公司債券、抵押擔保債券等進行"雜交",與各類權益憑證複合,以及與保險產品相結合等,形成了一大類新的金融期權產品。?

與金融期貨的區別

標的物不同

金融期權與金融期貨的標的物不盡相同。一般地說,凡可作期貨交易的金融商品都可作期權交易。然而,可作期權交易的金融商品卻未必可作期貨交易。在實踐中,只有金融期貨期權,而沒有金融期權期貨,即只有以金融期貨契約為標的物的金融期權交易,而沒有以金融期權契約為標的物的金融期貨交易。一般而言,金融期權的標的物多於金融期貨的標的物。

隨著金融期權的日益發展,其標的物還有日益增多的趨勢,不少金融期貨無法交易的東西均可作為金融期權的標的物,甚至連金融期權契約本身也成了金融期權的標的物,即所謂複合期權。

對稱性不同

金融期貨交易的雙方權利與義務對稱,即對任何一方而言,都既有要求對方履約的權利,又有自己對對方履約的義務。而金融期權交易雙方的權利與義務存在著明顯的不對稱性,期權的買方只有權利而沒有義務,而期權的賣方只有義務而沒有權利。

履約保證不同

金融期貨交易雙方均需開立保證金賬戶,並按規定繳納履約保證金。而在金融期權交易中,只有期權出售者,尤其是無擔保期權的出售者才需開立保證金賬戶,並按規定繳納保證金,以保證其履約的義務。至於期權購買者,因期權契約未規定其義務,其無需開立保證金賬戶,也就無需繳納任何保證金。

現金流轉不同

金融期權交易

金融期權交易金融期貨交易雙方在成交時不發生現金收付關係,但在成交後,由於實行逐日

結算制度,交易雙方將因價格的變動而發生現金流轉,即盈利一方的保證金賬戶餘額將增加,而虧損一方的保證金賬戶餘額將減少。當虧損方保證金賬戶餘額低於規定的維持保證金時,他必須按規定及時繳納追加保證金。因此,金融期貨交易雙方都必須保有一定的流動性較高的資產,以備不時之需。

而在金融期權交易中,在成交時,期權購買者為取得期權契約所賦予的權利,必須向期權出售者支付一定的期權費;但在成交後,除了到期履約外,交易雙方格不發生任何現金流轉。

盈虧特點不同

金融期貨交易雙方都無權違約也無權要求提前交割或推遲交割,而只能在到期前的任一時間通過反向交易實現對沖或到期進行實物交割。而在對沖或到期交割前,價格的變動必然使其中一方盈利而另一方虧損,其盈利或虧損的程度決定於價格變動的幅度。因此,從理論上說,金融期貨交易中雙方潛在的盈利和虧損都是無限的。

相反,在金融期權交易中,由於期權購買者與出售者在權利和義務上的不對稱性,他們在交易中的盈利和虧損也具有不對稱性。從理論上說,期權購買者在交易中的潛在虧損是有限的,僅限於所支付的期權費,而可能取得的盈利卻是無限的;相反,期權出售者在交易中所取得的盈利是有限的,僅限於所收取的期權費,而可能遭受的損失卻是無限的。當然,在現實的期權交易中,由於成交的期權契約事實上很少被執行,因此,期權出售者未必總是處於不利地位。

作用與效果不同

金融期權與金融期貨都是人們常用的套期保值的工具,但它們的作用與效果是不同的。

人們利用金融期貨進行套期保值,在避免價格不利變動造成的損失的同時也必須放棄若價格有利變動可能獲得的利益。人們利用金融期權進行套期保值,若價格發生不利變動,套期保值者可通過執行期權來避免損失;若價格發生有利變動,套期保值者又可通過放棄期權來保護利益。這樣,通過金融期權交易,既可避免價格不利變動造成的損失,又可在相當程度上保住價格有利變動而帶來的利益。

但是,這並不是說金融期權比金融期貨更為有利。這是由於如從保值角度來說,金融期貨通常比金融期權更為有效,也更為便宜,而且要在金融期權交易中真正做到既保值又獲利,事實上也並非易事。

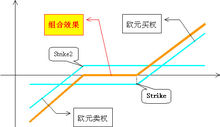

所以,金融期權與金融期貨可謂各有所長,各有所短,在現實的交易活動中,人們往往將兩者結合起來,通過一定的組合或搭配來實現某一特定目標。