概述

巨災債券

巨災債券指數性觸發條件則用某種特殊的指數來表示,如行業損失指數和參數指數等。它代表了損失的相對水平,進而反映總體情況,這可以減少信息不對稱給投資者帶來的損失,但它容易引起基差風險。

基差風險是指對沖包含的損失暴露於對沖的表現可能不同的風險(美國精算學會,1999),即用於或構造證券化產品結算的指數或基礎的價值可能與保險公司需要的損失不完全一樣。

巨災債券之所以能在較短的時間內在國際市場迅速發展,這與它自身的優勢有關。

巨災債券的一個核心概念是觸發條件,即發生怎樣的巨災風險或風險程度如何時,投資者的收益將發生變化。根據債券發行時約定的條款,投資者可能會損失全部或者部分在剩餘時間內應得的利息,還可能會損失部分本金。

致損條件一般可以分為兩大類,一類是一定級別的災難,如一定強度的地震;另一類是一定的災後賠付額。災後賠付額又分兩種,一種是直接以發行債券的保險公司的賠付額為基礎;另一種是以特定區域的行業賠付額為基礎。

巨災債券是新的分散風險的途徑,擴大了以前只有再保險這條途徑。當約定條件就是巨災發生時,保險人可以不返還本金(當然也不還利息)給債券持有人;但巨災沒有發生時,保險人就要按約定返還本金和利息給持有人,而且它的報酬率要高於市面上的其他債券的回報率。

優點

巨災債券

巨災債券⒈基差風險(basisrisk)較低。與契約標準化程度較高的保險期貨或期權相比,雖然巨災債券契約標準化程度低,但享有較低的基差風險,使風險的轉移更為完整。

⒉無信用風險。債券發行所募集的資本,由SPR公司存入信託機構,僅於巨災損失發生或債券到期後,才動用信託基金的餘額,因此,買賣雙方間的信用風險幾乎不存在。

⒊增加承保能力。通過巨災債券的發行,能使資本市場的資金直接參與保險市場風險的承保,增加整個巨災市場的承保能力,使得再保險或保險公司的承保能力也隨之增加。

⒋穩定市場價格。長期以來,傳統巨災再保險的價格相當不穩定,市場價格常因巨災頻繁而不斷上漲,甚至無人願意提供承保,因此,通過巨災債券的發行,能夠有效穩定巨災再保險市場的價格。

⒌債券非衍生性產品。巨災債券為一種債券,而非衍生性產品,可以作為壽險業、退休金或年金公司的投資工具,在監管法規的認定上,僅視為債券交易。

⒍能降低投資組合風險。巨災債券為一零貝塔(Zero-Beta)投資工具,不存在市場風險,根據投資組合理論,巨災債券能降低投資組合風險。

⒎根據承擔的風險賺取合理的報酬。即完全按照投資者風險承擔的程度,給付風險性的利息報酬。

缺點

相對而言,巨災債券的發行也具有以下幾個缺點:

⒈交易成本較高。由於債券交易涉及投資銀行、十足財務擔保、信託機構、精算與定價等,造成交易成本較高。

⒉可能影響股價。債券交易的細節容易造成相關信息的公布,而可能影響風險承擔公司股價的下跌。

⒊低投資槓桿。巨災風險投資者必須提出100%的擔保。

⒋交易關係僅及於契約期間。不像傳統再保險分出與分入公司間的良好長久關係,因此,所有的交易在期間終結,亦同時終止買賣雙方間的關係,並無後續關係往來。

⒌投資者對巨災風險不熟悉。並非所有的機構投資者都熟悉巨災風險的合理價格,亦不了解財產保險損失賠款的計算,因此無法全面普及於資本市場的投資者。

基本原理

20世紀90年代,一些投資銀行、經紀商和再保險公司開發出一種場外交易保險的衍生產品。這種證券不是在交易所交易,其交易方式像適應顧客需要的遠期契約或期權。有人將這種證券化的巨災再保險看成是一種高回報的債券;也有人把它稱作類似的單期產品。這種產品將巨災風險通過資本市場的方式予以分散,具體地說,也就是通過發行收益與指定的承保損失相連線的債券,將保險公司部分承保風險轉移給債券投資者。如果在約定期限內指定的承保損失超過一定限額,債券投資人的本金和利息收益將用於彌補保險公司超過限額的承保損失;若指定的承保風險損失沒超過該限額,則債券投資者可得到高於無風險利息的回報,作為承擔相應承保風險的補償。

運作機制

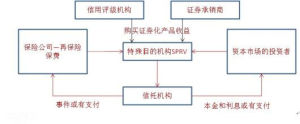

有巨災風險的保險公司,可以選擇一個特殊目的機構為該公司的資本市場中介,這個特殊目的機構通常由離岸再保險公司擔當,以獲取稅收和財務上的優惠。特別目的再保險人(SpecialPurposeRe-insurer)向保險公司提供再保險,而保險公司向特別目的再保險人支付再保險費,同時通過該特別目的再保險人向資本市場發行債券。特別目的再保險人將發行債券所得資金放人專門賬戶,並投向高收益、低風險的證券,同時它負責用所得的再保險費向投資者支付利息。如果契約期內保險公司發生約定損失,特別目的再保險人按照契約規定進行相應賠償。

程式

巨災債券

巨災債券階段一:識別/評估風險

界定債券發行所承擔的巨災風險,並選取適當的風險評估模型。在實際中,通常交由專業的風險評估公司進行,如EQE、AIR等。

階段二:證券發行的結構

針對風險轉移者的個別需求以及發行者的國內或地區相關金融保險法律規定,設計出合乎法規要求的債券發行結構與形態,諸如SPR究竟是採取保險公司形式還是採取再保險公司形式等。

階段三:審查評定

在巨災債券發行前,由會計師或律師針對分保公司的財務狀況、原承保契約的經營狀況、分保風險的內容以及SPR公司的財務狀況作一評定報告。

階段四:檔案編寫編

寫債券契約發行的內容,主要內容包括發行者與投資者的權利義務、投資稅賦、風險轉移內容、損失計算等。

階段五:債券信用評級

由國際信用評級公司(如標準普爾、穆迪等)提供巨災債券信用等級信息,作為投資者承包和購買債券的參考。

階段六:上市發行

通常會交給投資銀行或證券公司,由其負責債券發行上市的承銷工作。

關鍵因素

巨災債券

巨災債券根據紐約Marsh&MclennanSecurities過去發行經驗的建議,成功的巨災債券應具備以下幾點:

其一,債券化的風險必須能夠定價。債券化的巨災風險必須能夠定價,而且必須通過公正的第三者進行巨災風險的定價。因此,該訂價者必須是市場上有信譽、有專業能力且具備公正性的訂價機構,同時能夠隨時公開相關巨災預測報告,使風險訂價的過程透明化,以降低道德風險的產生。

其二,債券的大小須適當。債券的發行過程中所需的成本高昂,諸如SPR的設立成本,律師、會計師、精算師等專業諮詢費,訂價機構的風險訂價成本,行政成本等相當高昂。這些成本都屬於固定成本,因此不論債券金額的大小,其所需的相關發行成本並不會相差太大,所以如何在固定成本下,尋求適當的發行單位是相當重要的,也就是說,當發行數量愈大時,相對的平均成本會愈低。

其三,債券發行內容的設計必須同時滿足風險轉移者的需求。巨災風險承保的廣度與風險承保理賠機制的設計,必須同時滿足風險轉移者的需求。由於債券風險承擔的內容會直接影響債券評級,而債券評級的高低亦是決定購買者購買與否的一個重要因素,因此,在債券發行設計當時就必須決定適當的風險承擔與債券評級。如USAA所發行的巨災債券,雖屬同次發行但卻可設計成ClassA-1與ClassA-2兩種不同評級的證券,以滿足不同需求的投資者。

實際上,以目前市場上所有的巨災債券交易內容來看,幾乎所有的債券承保風險,都可以在傳統再保險市場上找到替代的再保契約,而且承保條件可能比巨災債券還要優越,價格上也可能較低廉,只不過再保險公司具有償付能力不足甚至破產的風險,不像巨災債券買賣採取十足擔保,交易的信用風險幾乎為零。

雖然如此,但在巨災市場呈現價格疲軟的軟性市場時,巨災債券的價格相對於傳統的再保險或許偏高,而且承保條件也可能較差於傳統再保險,因此,短期內巨災債券的市場定位,應該僅限於補充傳統再保險的不足,當剛性市場來臨時,作為另外一種分散巨災風險的渠道和方式。

如前所述,SPR在巨災債券發行過程中扮演著相當重要的角色。因此,對於主管當局而言,如何通過相關的監管法規來規範SPR的運作,以同時達到管理監督的職能,從而簡化SPR公司設立的程式是相當重要的。就百慕達、開曼島等地現行的相關監管法令而言,基本上提供了SPR設立者成本低廉且設立程式簡便的法令結構,以吸引更多的國際性公司到此成立SPR。

再以美國巨災債券的發展為例,與百慕達、開曼島等地的法令條例相比較,美國各州監管機構亦積極爭取從業者SPR的設立,而著手通過相關法令,如伊利諾州(Illinois)保險監管已經通過保護單元公司法(ProtectedCellCompanyAct),允許保險公司通過所成立的保護單元公司,在市場上發行巨災債券,而且這項法案也經過全美保險監督官協會(NationalAssociationofInsuranceCommissioners,NAIc)的認可,因此,未來保險公司將可以更輕易地在美國境內發行巨災債券,而不須轉移至國外百慕達、開曼島等地發行,保護單元公司的設立將因此而取代過去SPR的設立。

此外,全美保險監督官協會(NAIC)於1999年底通過保護單元公司典型法,該典型法將作為未來各州從事有關巨災保險證券化程式的規範,其中明確載明保護單元公司設立的相關規範。因此,可預見未來保險風險證券化的發行市場必將快速成長。

發展前景

巨災債券

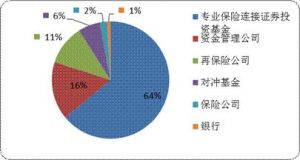

巨災債券⑴潛在資源充分。巨災風險債券是資本市場的創新性工具,它的發行對象是活躍於資本市場的各類投資者。目前,巨災風險債券的投資者基本上是大的機構投資者。可以預見,將來中小投資者將成為巨災風險債券投資者的重要組成部分。

⑵可以解決基差問題,這是化解保險公司的巨災風險的有效方式。保險公司利用巨災保險期權進行套期保值,無法避免基差問題。而發行巨災風險債券,保險公司只要確定適當的“觸發條件”(一般與選擇發行公司的巨災損失狀況緊密相關),就可以避免上述基差問題。

對於投資者,巨災風險債券的優點是:

⑴風險小,收益率高。契約規定的“觸發條件”,在契約期限內發生的機率很小,一般不到1%。但研究表明,巨災風險債券的收益率一般比同等風險程度的公司債券要高3—4個百分點。

⑵有利於機構投資者進一步分散風險。巨災風險債券的收益取決於巨災風險債券的“觸發條件”(即特定巨災事什的發生與否、損失大小等),與經濟走勢沒有相關性,經濟形勢的變化,對巨災風險債券不會產生影響。根據馬克維茨的投資組合理論,投資組合中各種投資工具之間的相關程度越低,該投資組合的風險越小。因此,投資巨災風險債券,可以最佳化投資組合,穩定投資收益。

當然,巨災風險債券也有缺陷,如成本較高,缺乏流動性,但總的看市場前景比較廣闊,發展潛力比較大。一國保險業的承保能力,尤其是巨災風險的承保能力,是衡量該國保險業競爭力的重要指標之一:承保能力越大,保險業競爭能力越強;通過巨災風險證券化,保險市場與證券市場相互貫通,資本市場的資金為保險公司所用,保險風險向資本市場轉移,保險公司的承保能力也因此而放大,中國應適應保險業發展的國際趨勢,適時推行巨災風險證券化,以提高中國保險業的承保能力,並由此提升中國保險業的國際競爭能力。