概述

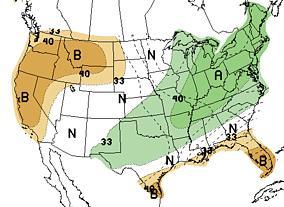

題圖為美國農產品天氣預報

題圖為美國農產品天氣預報天氣期貨本質上和其它期貨的交易原理相同。每個月的開始,期貨市場主管機構都會根據過去10年當月的氣溫情況,為降溫度日數或升溫度日數確定一個初始值,比如40度(華氏)。為使市場運轉起來,指定的“做市商”將接著喊出“出價”和“要價”,前者比初始值稍低,後者稍高,這是投資者可以買進或賣出的度數。

基本簡介

芝加哥期貨交易所豆油期貨兩年來的周圖

芝加哥期貨交易所豆油期貨兩年來的周圖天氣期貨是目前氣象服務的高級商業模式,在類別上它屬於非物質期貨交易品種,可以幫助那些易因天氣變化而‘感冒’的企業規避天氣風險,減少天氣反常帶來的負面效益,甚至還能通過參與交易而從災害中獲利。

隨著天氣的變化和市場的反應,這些交易值在一個月中將起伏不定。到了月底,交易所根據實際溫度進行結算,以華氏1度等於100美元的價格兌現所有期貨契約。而投資者所要做的,就是預測一下未來的天氣變化,然後進行“天氣期貨”買賣賺取利潤。

比如,電力企業可通過溫度指數期貨規避涼夏帶來的銷量降低風險。若溫度低,居民及企業通過空調降溫的需求就會明顯下降,電力企業的銷售量也會相應減少。如果電力企業預期溫度指數將走低,企業可以通過提前在期貨市場上做空,賣出溫度指數期貨契約,若當年出現了涼夏,則溫度指數期貨也呈下跌走勢,這家電力企業將期貨契約平倉後就能獲益,對涼夏所造成的效益虧損進行一定的補償。

由來發展

CBOT大豆期貨收盤上漲

CBOT大豆期貨收盤上漲天氣風險管理是針對天氣風險而產生的一種全新的資本管理方式,與天氣風險管理相關的天氣衍生品契約最初由美國能源企業在1996年推出,並以場外交易(OTC)的方式開展起來,逐漸吸引了保險業、零售業、農業、建築業和管理基金的廣泛參與。隨著天氣衍生品契約在OTC市場的日益發展和成熟,期貨交易所開始引入天氣指數的期貨和期權交易。

天氣指數期貨是商品期貨中的新成員,在類別上它屬於能源類期貨交易品種。世界上很多能源企業都面臨著天氣變化所造成的銷售量大幅變動的風險,不僅如此,由於天氣風險對經濟的影響是多方面的,很多行業的運營都受到天氣的直接影響,比如在農作物產區,種植季節的降雨量對作物產量的影響,年降雨量對電力企業發電成本的影響等。針對這些風險的管理工具在OTC市場都已經存在,並且具有比較好的發展前景,隨著風險管理工具的越加細緻和規範,這些天氣風險完全有可能進入期貨交易所內進行交易。

目前全球有數個交易所提供天氣期貨契約,包括倫敦國際金融期貨期權交易(LIFFE)、芝加哥商品交易所(CME)和位於亞特蘭大的洲際交易所(IntercontinentalEx-change)等。

從1997年起在芝加哥商業交易所正式開始交易天氣期貨至今,目前已包括美國天氣期貨,歐洲天氣期貨和亞太天氣期貨。

芝加哥商品交易所最先交易的品種是“需要升溫度日數(HDDS)”和“需要降溫度日數(CDDS)”。現在氣溫、日照小時數、降雨微毫米量都可以成為氣象金融市場上的價格指數。去年,芝加哥天氣期貨交易所獲得美國商品期貨交易委員會批准,將進行空氣污染物的期貨契約交易,將啟動空氣污染物配額的期貨交易進而是期權交易。

如今,英國的倫敦國際金融期貨交易所也已於2001年推出天氣期貨交易。該交易所推出的天氣期貨契約依據該交易所的每月和冬季指數結算交割。指數的計算基礎是倫敦、巴黎和柏林三地日平均氣溫。

投資天氣的熱潮在席捲美國、歐洲等地後,又向亞洲襲來。日本的東京國際金融期貨交易所就將於今年春季開始交易天氣期貨契約,價格以日本四大城市的一年前的月均氣溫為基礎計算。東京海上保險公司就向娛樂業推銷颱風期貨契約,以免其舉辦的活動因暴風雨蒙受損失。日本損保公司也向高爾夫球俱樂部銷售降雨期貨契約,對滑雪場和輪胎業銷售降雪契約。對碰到雨天銷售量會下降的飲料商,三井住友保險也有陽光期貨契約。

天氣指數期貨

天氣行情延續農產品期貨市場疲態盡顯

天氣行情延續農產品期貨市場疲態盡顯CME從1999年開始交易天氣指數期貨,這是第一個與氣溫有關的天氣衍生品。開始天氣指數期貨交易後,天氣期貨契約的流動性增強,並且契約的標準化使價格更加透明,經銷商可以更好的抵消風險,獲得額外收益。

CME的天氣指數期貨對美國能源企業非常重要。首先,交易所內交易的天氣風險管理工具不存在OTC市場上可能出現的信用問題。在OTC市場上,當能源企業破產或陷於窘境時,OTC契約面臨極大的信用風險,而CME的清算行具有極高的信用保證,能夠降低交易面臨的信用風險。其次,在提高天氣期貨交易的流動性方面,CME通過做市商為買賣雙方的成交提供便利,使企業能更方便地進出該市場, Wolverine Trading, L.P. (Wolverine) 是CME天氣期貨第一個做市商。最後,交易所內交易的天氣期貨為OTC天氣風險交易雙方提供了一種參照機制。但是,企業在參與CME天氣期貨交易時應考慮兩個問題:一是如果能源企業需要防範的天氣風險沒有在CME上市,那么企業仍然面臨地理位置差異所造成的天氣狀況不一致的風險;二是企業在CME進行期貨交易,必須具有相當的財務能力和在交易所進行交易的水平和經驗。

CME的天氣指數期貨包括制熱日指數期貨、製冷日指數期貨、製冷季節指數期貨和制熱季節指數期貨四種。CME天氣指數期貨雖然產生時間很短,但是發展迅速,2003年1—6月,交易量達到7796手,而2002年同期的交易量不足1000手,是CME所有交易品種中增長最快的品種。

1.日溫度指數

溫度指數是衡量一天的平均溫度與華氏65度(相當於攝氏18.3度)偏離程度的。日平均溫度是從午夜到午夜的日最高溫度與最低溫度的平均值。工業以華氏65度作為啟動熔爐的標準溫度,這一溫度通常出現在採暖通風和空氣調節的技術標準中。現在這一溫度用來假設當氣溫低於華氏65度時消費者會使用更多的能源來保持房間的溫度,當氣溫高於華氏65度時會耗費更多的能源運行空調來降溫。CME的溫度指數包括制熱日指數(HDD) 和製冷日指數(CDD),溫度為城市溫度。選擇的城市標準有兩種,一是城市人口密度大,二是城市為能源中心。

制熱日指數(HDD)通過日平均溫度與華氏65度的比較來測量寒冷程度,也就是需要採暖的指數。HDD=最大數(0,華氏65度-日平均溫度)。如果日平均溫度是華氏40度,那么日HDD就是25,如果日平均溫度是華氏67度,那么日HDD就為0。CME的HDD指數是一個月的日HDD指數的累積,在最後結算日每一指數點為100美元。例如,假設某一城市11月份的日均HDD為25(華氏65度-華氏40度),在11月份的30天內,HDD指數為750(25日HDD×30),則期貨契約的名義價值就為75000美元(750HDD指數×100美元)。

製冷日指數(CDD)通過日平均溫度與華氏65度的比較來測量溫暖程度,也就是需要運行空調降溫的指數。CDD=最大數(0,日平均溫度-華氏65度)。與HDD的計算方式相同,如果日平均溫度是華氏75度,那么日CDD就是10,如果日平均溫度是華氏58度,那么日CDD就為0。

2.制熱日指數期貨(HDD)與製冷日指數期貨(CDD)

CME的HDD和CDD期貨契約是在規定的期貨交易日買入或賣出HDD和CDD指數價值的法定協定,HDD和CDD採用現金交割。CME選擇了十個城市的溫度作為交易標的,分別是亞特蘭大、芝加哥、辛辛那提、紐約、達拉斯、費城、波特蘭、圖森德、梅因和拉斯維家斯,每個城市用不同的符號表示,比如H2HDD表示芝加哥制熱日溫度指數。

(1)契約規格。CME的HDD和CDD期貨契約的名義價值為100倍HDD或CDD指數,契約以HDD/CDD指數點報價。比如,一個HDD指數為750,則期貨契約的名義價值為75000美元(750HDD×100美元)。最小价格波動為1.00HDD或CDD指數點,價值為100美元。假設一個交易者在1999年9月10日在750指數點賣出芝加哥1999年11月HDD期貨契約,在10月11日以625指數點買入平倉,則該交易者獲得的收益為12500美元(125HDD指數點×100美元)。

(2)契約月份。在任意交易時間,分別有7個連續的HDD和CDD期貨契約和5個連續的HDD和CDD期權契約上市交易。比如,在2001年9月15日,7個連續的HDD期貨契約的到期月份從2001年10月一直延續到2002年4月,7個連續的CDD期貨契約的契約月份為2002年4月到2002年10月。在場外交易市場,通常HDD的契約月份從10月到3月,CDD的契約月份從5月到8月,4月和9月被看作是雙向月份。

(3)結算。每一月份契約的結算價格依據地球衛星有限公司計算的HDD和CDD指數得出。

(4)交易系統。HDD和CDD期貨採用CME的GLOBEX電子交易系統進行全天(24小時)交易。

(5)數據來源:地球衛星有限公司。地球衛星有限公司是一家全球性的開發遙感設備和提供地理信息的專業服務公司,可以提供每日和每小時的氣溫信息,該公司在為農業和能源市場提供氣候信息方面居於世界領先地位。CME所選擇城市的氣溫由一個自動數據收集設備即自動表面觀測系統(ASOS)測定,這一系統測出的每日最高和最低氣溫直接傳輸給美國國家氣候數據中心(NCDC),該中心是美國國家海洋大氣管理局的一個下屬部門。當ASOS系統出現故障或傳輸受阻時,地球衛星有限公司將及時進行質量控制並提供替代數據。

3.季節性天氣期貨契約

CME在推出日溫度指數期貨以後,於2003年5月26日開始上市交易季節性天氣產品。季節性天氣指數期貨以制熱日指數和製冷日指數為基礎,是日溫度指數期貨的延伸,它包括製冷季節指數期貨(SCDD)和制熱季節指數期貨(SHDD)。季節性天氣期貨的長度為5個月,夏季契約從5月到9月,冬季契約從11月到3月。所選擇的城市為芝加哥、辛辛那提和紐約。該產品通過GLOBEX電子交易平台進行交易。季節性契約可以使交易者在一個價格上交易整個季節的溫度指數,而不需要把每個月份的契約分別進行交易,從而提高交易效率並減少交易者的交易成本。

倫敦國際金融期貨期權交易天氣指數期貨

周文耀:港交所正研究推出天氣期貨可行性

周文耀:港交所正研究推出天氣期貨可行性Euronext.liffe天氣期貨(倫敦國際金融期貨期權交易)契約於2001年7月推出,是以歐洲三個地區(倫敦、巴黎和柏林)的月度和冬季的日平均溫度(DAT)為基礎設計的。通過Euronext.liffe的天氣期貨契約來化解天氣風險的使用者包括:供給和需求與天氣變化高度相關的能源公司;需要對組合風險進行分散的保險和分保險公司;客戶的購買行為受天氣變化影響的零售企業;農業生產者、農產品的經營者、食品製造商和農產品貿易商,天氣的變化能影響作物產量、出口和價格。

1.日平均溫度

歐洲天氣市場與美國有所不同。美國市場主要表現為很強的季節性需求,即冬季取暖和夏季降溫,因此以制熱日和製冷日(通常為65華氏度)為交易標的,美國的能源企業最先創造了這個市場,並且這些企業的需求使這個市場進一步演進。而歐洲夏季沒有相應的降溫需求,因此歐洲市場開展天氣指數交易就需要一種不同的方法。Euronext.liffe選擇了日平均溫度和冬季溫度指數作為標的,這兩種溫度指數在OTC市場都有交易,因此這種選擇比較簡單和直接,能迎合更廣泛的需求。

月度指數:MI=100+Mean(DAT)1,n ,其中,n=一個月的天數,DTA是一天的最高溫度(Tmax)和最低溫度(Tmin)的算術平均數(攝氏度),各地區的DTA每日通過Euronext.liffe的天氣網站對外發布。Mean(DAT)1,n是當月日平均溫度的算術平均數,該值加上100就是該月的月度指數。如果月平均溫度為7.21攝氏度,則月度指數為107.21。

冬季指數:WSI=100+Mean(DAT)1,n ,其中,n=冬季的天數,冬季期間為11月1日至次年3月31日。

Euronext.liffe的天氣期貨契約是用現金結算的,每份契約到期時Euronext.liffe都要根據月度指數或冬季指數計算一個最終的平倉價(即交易所交割結算價,EDSP)。

2.期貨契約

Euronext.liffe的天氣期貨契約包括月度指數契約和冬季指數契約,溫度為歐洲三個不同地區的溫度,因此,在同一月份有三個月度指數契約在交易,即倫敦MI、巴黎MI和柏林MI。

月度指數契約:

(1)契約規格。Euronext.liffe的月度指數契約和冬季指數契約以攝氏度為計價單位,一攝氏度為3000英鎊/歐元(倫敦溫度以英鎊計價,巴黎和柏林溫度以歐元計價)。

(2)契約月份。月度指數契約的契約月份包括全年的12個月,冬季指數契約的契約月份從11月到次年3月。

(3)最小波動。最小波動為0.01攝氏度,相當於30英鎊/歐元。

(4)結算。每一契約月份的結算價格(EDSP)在相關交割月份的最後一個自然日根據月度指數值和季節指數值得出,三個地區的溫度分別由所在國的氣象管理部門提供。交易結算比較特殊,結算價格公布日和結算日是相鄰的兩天,受時差影響,三個地區的結算日有所差別,其中倫敦和柏林的結算價格公布日為最後交易日後的第一個交易日,巴黎的結算價格公布日為最後交易日後的第二個交易日,結算日相應在其後一天。

(5)交易系統。所有交易通過LIFFE CONNECT系統進行(該系統於1998年11月開始運行),交易時間為交易日10:00-17:00。

芝加哥商業交易所(CME)天氣指數期貨

概述

CME從1999年開始交易天氣指數期貨,這是第一個與氣溫有關的天氣衍生品。開始天氣指數期貨交易後,天氣期貨契約的流動性增強,並且契約的標準化使價格更加透明,經銷商可以更好的抵消風險,獲得額外收益。

CME的天氣指數期貨對美國能源企業非常重要。首先,交易所內交易的天氣風險管理工具不存在OTC市場上可能出現的信用問題。在OTC市場上,當能源企業破產或陷於窘境時,OTC契約面臨極大的信用風險,而CME的清算行具有極高的信用保證,能夠降低交易面臨的信用風險。其次,在提高天氣期貨交易的流動性方面,CME通過做市

商為買賣雙方的成交提供便利,使企業能更方便地進出該市場,WolverineTrading,L.P.(Wolverine)是CME天氣期貨第一個做市商。最後,交易所內交易的天氣期貨為OTC天氣風險交易雙方提供了一種參照機制。但是,企業在參與CME天氣期貨交易時應考慮兩個問題:一是如果能源企業需要防範的天氣風險沒有在CME上市,那么企業仍然面臨地理位置差異所造成的天氣狀況不一致的風險;二是企業在CME進行期貨交易,必須具有相當的財務能力和在交易所進行交易的水平和經驗。

CME的天氣指數期貨包括制熱日指數期貨、製冷日指數期貨、製冷季節指數期貨和制熱季節指數期貨四種。CME天氣指數期貨雖然產生時間很短,但是發展迅速,2003年1—6月,交易量達到7796手,而2002年同期的交易量不足1000手,是CME所有交易品種中增長最快的品種。

日溫度指數

溫度指數是衡量一天的平均溫度與華氏65度(相當於攝氏18.3度)偏離程度的。日平均溫度是從午夜到午夜的日最高溫度與最低溫度的平均值。工業以華氏65度作為啟動熔爐的標準溫度,這一溫度通常出現在採暖通風和空氣調節的技術標準中。現在這一溫度用來假設當氣溫低於華氏65度時消費者會使用更多的能源來保持房間的溫度,當氣溫高於華氏65度時會耗費更多的能源運行空調來降溫。CME的溫度指數包括制熱日指數(HDD)和製冷日指數(CDD),溫度為城市溫度。選擇的城市標準有兩種,一是城市人口密度大,二是城市為能源中心。

制熱日指數(HDD)通過日平均溫度與華氏65度的比較來測量寒冷程度,也就是需要採暖的指數。HDD=最大數(0,華氏65度-日平均溫度)。如果日平均溫度是華氏40度,那么日HDD就是25,如果日平均溫度是華氏67度,那么日HDD就為0。CME的HDD指數是一個月的日HDD指數的累積,在最後結算日每一指數點為100美元。例如,假設某一城市11月份的日均HDD為25(華氏65度-華氏40度),在11月份的30天內,HDD指數為750(25日HDD×30),則期貨契約的名義價值就為75000美元(750HDD指數×100美元)。

製冷日指數(CDD)通過日平均溫度與華氏65度的比較來測量溫暖程度,也就是需要運行空調降溫的指數。CDD=最大數(0,日平均溫度-華氏65度)。與HDD的計算方式相同,如果日平均溫度是華氏75度,那么日CDD就是10,如果日平均溫度是華氏58度,那么日CDD就為0。

制熱日指數期貨(HDD)與製冷日指數期貨(CDD)

CME的HDD和CDD期貨契約是在規定的期貨交易日買入或賣出HDD和CDD指數價值的法定協定,HDD和CDD採用現金交割。CME選擇了十個城市的溫度作為交易標的,分別是亞特蘭大、芝加哥、辛辛那提、紐約、達拉斯、費城、波特蘭、圖森德、梅因和拉斯維家斯,每個城市用不同的符號表示,比如H2HDD表示芝加哥制熱日溫度指數。

(1)契約規格

CME的HDD和CDD期貨契約的名義價值為100倍HDD或

CDD指數,契約以HDD/CDD指數點報價。比如,一個HDD指數為750,則期貨契約的名義價值為75000美元(750HDD×100美元)。最小价格波動為1.00HDD或CDD指數點,價值為100美元。假設一個交易者在1999年9月10日在750指數點賣出芝加哥1999年11月HDD期貨契約,在10月11日以625指數點買入平倉,則該交易者獲得的收益為12500美元(125HDD指數點×100美元)。

(2)契約月份

在任意交易時間,分別有7個連續的HDD和CDD期貨契約和5個連續的HDD和CDD期權契約上市交易。比如,在2001年9月15日,7個連續的HDD期貨契約的到期月份從2001年10月一直延續到2002年4月,7個連續的CDD期貨契約的契約月份為2002年4月到2002年10月。在場外交易市場,通常HDD的契約月份從10月到3月,CDD的契約月份從5月到8月,4月和9月被看作是雙向月份。

(3)結算

每一月份契約的結算價格依據地球衛星有限公司計算的HDD和CDD指數得出。

(4)交易系統

HDD和CDD期貨採用CME的GLOBEX電子交易系統進行全天(24小時)交易。

(5)數據來源

地球衛星有限公司。地球衛星有限公司是一家全球性的開發遙感設備和提供地理信息的專業服務公司,可以提供每日和每小時的氣溫信息,該公司在為農業和能源市場提供氣候信息方面居於世界領先地位。CME所選擇城市的氣溫由一個自動數據收集設備即自動表面觀測系統(ASOS)測定,這一系統測出的每日最高和最低氣溫直接傳輸給美國國家氣候數據中心(NCDC),該中心是美國國家海洋大氣管理局的一個下屬部門。當ASOS系統出現故障或傳輸受阻時,地球衛星有限公司將及時進行質量控制並提供替代數據。

季節性天氣期貨契約

CME在推出日溫度指數期貨以後,於2003年5月26日開始上市交易季節性天氣產品。季節性天氣指數期貨以制熱日指數和製冷日指數為基礎,是日溫度指數期貨的延伸,它包括製冷季節指數期貨(SCDD)和制熱季節指數期貨(SHDD)。季節性天氣期貨的長度為5個月,夏季契約從5月到9月,冬季契約從11月到3月。所選擇的城市為芝加哥、辛辛那提和紐約。該產品通過GLOBEX電子交易平台進行交易。季節性契約可以使交易者在一個價格上交易整個季節的溫度指數,而不需要把每個月份的契約分別進行交易,從而提高交易效率並減少交易者的交易成本。

中國發展

2006年,大連商品交易所和國家氣象中心合作開發的溫度指數期貨契約上市申請已報中國證監會。此外,大商所與東京金融期貨交易所(TFX)簽署了合作諒解備忘錄,將合作研發和推廣天氣衍生產品。

而在2006年11月,香港特區政府及港交所也開始開展相關調研工作,研究推出氣候期貨(包括溫度指數、降雪指數及霜凍日數的期貨契約)的可行性。